|

代号 |

公司 |

交易所 |

卖空比例 |

Float |

流通盘 |

行业 |

|

DRYS |

DryShips Inc. |

Nasdaq |

73.39% |

1.99M |

5.65M |

Water Transportation |

|

RES |

RPC, Inc. |

NYSE |

57.30% |

57.83M |

217.78M |

Oil Well Services & Equipment |

|

USAU |

U.S. Gold Corp. |

Nasdaq |

53.93% |

400K |

1.21M |

Computer Storage Devices |

|

AAOI |

Applied Optoelectronics Inc |

Nasdaq |

53.76% |

17.92M |

19.00M |

Electronic Instruments & Controls |

|

LCI |

Lannett Company, Inc. |

NYSE |

52.74% |

27.90M |

37.23M |

Biotechnology & Drugs |

|

CRR |

CARBO Ceramics Inc. |

NYSE |

52.36% |

19.82M |

27.14M |

Oil Well Services & Equipment |

|

SHAK |

Shake Shack Inc |

NYSE |

52.09% |

18.47M |

25.69M |

Restaurants |

|

BOOT |

Boot Barn Holdings Inc |

NYSE |

51.23% |

12.81M |

26.55M |

Retail (Apparel) |

|

ASPS |

Altisource Portfolio Solutions |

Nasdaq |

46.49% |

9.18M |

18.43M |

Consumer Financial Services |

|

CZR |

Caesars Entertainment Corp |

Nasdaq |

45.97% |

45.10M |

149.08M |

Casinos & Gaming |

|

NTNX |

Nutanix Inc |

Nasdaq |

45.89% |

31.42M |

49.23M |

Software & Programming |

|

ACIA |

Acacia Communications, Inc. |

Nasdaq |

45.62% |

16.96M |

38.64M |

Communications Equipment |

|

BOFI |

BofI Holding, Inc. |

Nasdaq |

45.41% |

55.79M |

63.39M |

Regional Banks |

|

LGIH |

LGI Homes Inc |

Nasdaq |

43.57% |

17.11M |

21.60M |

Construction Services |

|

FRED |

Fred's, Inc. |

Nasdaq |

43.55% |

35.60M |

38.05M |

Retail (Department & Discount) |

|

GNC |

GNC Holdings Inc |

NYSE |

43.30% |

66.44M |

68.40M |

Retail (Grocery) |

|

BGFV |

Big 5 Sporting Goods Corp |

Nasdaq |

43.23% |

20.63M |

22.15M |

Retail (Specialty Non-Apparel) |

|

RH |

Restoration Hardware Holdings |

NYSE |

42.70% |

30.72M |

33.15M |

Retail (Specialty Non-Apparel) |

|

UBNT |

Ubiquiti Networks Inc |

Nasdaq |

42.06% |

22.94M |

80.27M |

Communications Equipment |

|

BANC |

Banc of California Inc |

NYSE |

41.84% |

46.08M |

49.98M |

Regional Banks |

|

MNKD |

MannKind Corp |

Nasdaq |

41.57% |

60.42M |

101.01M |

Biotechnology & Drugs |

|

CAR |

Avis Budget Group Inc. |

Nasdaq |

41.34% |

82.26M |

84.24M |

Rental & Leasing |

|

HOS |

Hornbeck Offshore Services, In |

NYSE |

40.87% |

31.39M |

36.77M |

Water Transportation |

|

SRG |

Seritage Growth Properties |

NYSE |

40.73% |

25.39M |

28.17M |

Real Estate Operations |

|

JCP |

J.C. Penney Company, Inc. |

NYSE |

39.16% |

288.60M |

309.80M |

Retail (Department & Discount) |

|

CACC |

Credit Acceptance Corp. |

Nasdaq |

37.53% |

12.07M |

19.39M |

Consumer Financial Services |

|

XBIT |

XBiotech Inc |

Nasdaq |

37.42% |

15.60M |

35.22M |

Biotechnology & Drugs |

|

INSY |

Insys Therapeutics Inc |

Nasdaq |

37.21% |

23.75M |

72.13M |

Biotechnology & Drugs |

|

DDS |

Dillard's, Inc. |

NYSE |

36.90% |

22.87M |

27.25M |

Retail (Department & Discount) |

|

XON |

Intrexon Corp |

NYSE |

36.77% |

55.64M |

119.61M |

Business Services |

|

SEAS |

SeaWorld Entertainment Inc |

NYSE |

36.64% |

64.13M |

90.74M |

Recreational Activities |

|

MYGN |

Myriad Genetics, Inc. |

Nasdaq |

36.53% |

67.00M |

68.12M |

Biotechnology & Drugs |

|

PN |

Patriot National Inc |

NYSE |

36.23% |

7.18M |

26.84M |

Insurance (Miscellaneous) |

|

VMW |

VMware, Inc. |

NYSE |

35.85% |

68.93M |

108.42M |

Software & Programming |

|

CHGG |

Chegg Inc |

NYSE |

35.85% |

72.76M |

94.37M |

Schools |

|

SSI |

Stage Stores Inc |

NYSE |

35.83% |

23.45M |

27.35M |

Retail (Apparel) |

|

BIG |

Big Lots, Inc. |

NYSE |

35.67% |

44.30M |

44.79M |

Retail (Specialty Non-Apparel) |

|

EGLT |

Egalet Corp |

Nasdaq |

35.56% |

15.25M |

25.56M |

Biotechnology & Drugs |

|

CONN |

CONN'S, Inc. |

Nasdaq |

35.43% |

22.15M |

30.98M |

Retail (Technology) |

|

COLL |

Collegium Pharmaceutical Inc |

Nasdaq |

34.93% |

17.89M |

29.36M |

Biotechnology & Drugs |

|

PPC |

Pilgrim's Pride Corporation |

Nasdaq |

34.93% |

52.70M |

248.75M |

Food Processing |

|

GOGO |

Gogo Inc |

Nasdaq |

34.77% |

57.32M |

86.68M |

Communications Services |

|

AAXN |

Axon Enterprise, Inc. |

Nasdaq |

34.50% |

50.97M |

52.73M |

Electronic Instruments & Controls |

|

TXMD |

TherapeuticsMD Inc |

AMEX |

34.18% |

161.57M |

203.93M |

Biotechnology & Drugs |

|

P |

Pandora Media Inc |

NYSE |

34.07% |

236.06M |

240.36M |

Computer Services |

|

BETR |

Amplify Snack Brands Inc |

NYSE |

33.98% |

32.67M |

76.76M |

Food Processing |

|

BRS |

Bristow Group Inc |

NYSE |

33.89% |

34.86M |

35.22M |

Oil Well Services & Equipment |

|

EPE |

EP Energy Corp |

NYSE |

33.85% |

39.74M |

254.98M |

Oil & Gas Operations |

|

SN |

Sanchez Energy Corp |

NYSE |

33.47% |

71.63M |

82.32M |

Oil & Gas Operations |

|

AAC |

AAC Holdings Inc |

NYSE |

33.37% |

11.34M |

24.09M |

Healthcare Facilities |

是苹果杀死了“搜索引擎”

《陆奇和他的百度新千亿美元计划》中,百度一位化名陆皖的第三方供应商评价百度:“去年整整700亿的销售额,才100亿的利润,太吓人了,这是一个传统公司的利润率。”

百度怎么说都不算一家传统公司,但百度的业务“搜索引擎”确实是一项传统业务了。正如大家对Google的评价那样,搜索引擎公司本质上是一个广告公司,搜索业务本质上是一种广告业。

称其传统,一点也不过分。

搜索引擎对互联网的利用是原始而直观的——互联网的诞生是为了让人们更好的传递信息,而搜索引擎恰恰是满足这一互联网原始驱动力而衍生出的产品形态。

无论是百度还是Google,全世界的搜索引擎首页长得都差不多。而且从世界上第一个搜索引擎诞生以来,这种以搜索框为中心的简约设计基本就没有改变过。

尽管背后搜索引擎技术在不断地提高,准确率、信息呈现形式、搜索的速度、广度和效率都在提升。但对于用户来说,你现在用到的搜索引擎和20年前的搜索引擎没有什么太大区别。

如果不是Apple主导了移动互联网的变革,搜索引擎作为一种产品模式很有可能会继续“经久不衰”。

在Android诞生的最初3年里,没有人理解Google为什么要制作这样一款“没什么好处”的开源系统——苹果又不是不让Google的应用在iOS上跑。

但从现在来看,Google从iPhone发布的那一刻起就预料到了App时代来临对搜索的根本性颠覆——搜索变得无处不在,同时也变得无利可图。

App时代与Web时代的一个最大的区别在于它是反互联互通的——每家公司有自己完全不同的App,这些App不再以标准的HTML界面去呈现自己的内容,搜索引擎也不再能够轻易的从这些App中抓取数据。

还记得在2005年的时候,多家美国报业公司对Google发起了车轮诉讼,要求Google不要再索引他们的内容。几年后,这些报业公司先后推出了自己的App,上马了数字化付费订阅业务,这些官司也就不了了之了。

Twitter作为互联网时代之末,移动互联网时代之首,在接入Google这件事上也十分审慎。就像百度现在搜不到什么微博、淘宝、微信文章一样,这些诞生于移动互联网时代的“新内容”主动拒绝了搜索引擎的索引。

搜索这一行为本身并没有消失,但被分散到了不同的App里:我们在想要看视频的时候,会先打开优酷再进行搜索。想要了解突发新闻的时候,会先打开微博再进行搜索。想要听音乐的时候,会先打开网易云音乐,再进行搜索。

“搜索引擎”这个产品大类,被从底部肢解了。

无关道德、易用性、准确性,可以笃定地说即便是Google,若不是冒着被人诟病“抄袭”的风险,在iPhone发布的10个月后就仓促发布了第一个开源版Android,那么面对苹果、Facebook和微软的剿杀,Google的下场可能连百度都不如。

“搜索”不再是一门好生意

其实不只是搜索,在互联网时代从没有一门生意的好日子能持续20年。百度今天所面临的问题,至今已不屑与百度并称BAT的阿里和腾讯都遇到过。

阿里是做电商起家的,但现在的阿里更像一家金融公司而且未来会越来越像金融公司,电商只是其覆盖业务中的一大块而已。

腾讯是做即时通信起家的,在信息传递这一点上可以说与百度有着共同的初心,但马化腾却早早意识到了仅仅靠垄断信息的传递并不能真的“赚大钱”,而中途将自己改造成了一家游戏公司,靠给“小学生”卖皮肤一年收入1500亿。

当“搜索引擎”这种产品从底层瓦解的时候,依附于搜索引擎上的“生意”也就不再是一门好生意了。

搜索引擎的商业故事,并非是一次精准的搜索能帮用户找到他想要的答案,而在于一次搜索行为能够将搜索引擎认为正确的答案灌输给用户。

在互联网诞生的早期,在服务和产品形态单一,用户需求单一的时代,这是一个绝佳的商业模式。作为信息汇聚的中心,过去的内容生产者和用户都要“讨好”搜索引擎。

但随着移动时代的来临,搜索引擎变得开始需要上游讨好内容生产者,下游讨好用户。http://www.bubq.com/

百度是一家“专注”的公司,从2005年开始李彦宏就一直在各种场合提到百度成功的秘诀是专注。直到2016年11月出版的李彦宏传记,副标题依然是“专注成就百度人生”。

这种专注,一定程度上“害了”百度。因为百度并不是没有注意到“搜索引擎”不再是一门好生意,作为搜索引擎公司的百度,做过很多次的转型。

从历年的百度世界大会来看,百度其实很早就注意到搜索引擎不再是一门好生意,但并不愿意承认搜索引擎已不再是一个好产品。

百度曾经尝试过很多种方式将App用户拉回到搜索引擎这一入口,比如框计算、知识图谱、直达号等等——Google也做过类似尝试。这都是在不改造“搜索-广告”这一商业模式的前提下,试图将新的能量赋予搜索引擎这项老业务。

但是,不是百度和Google不努力,而是搜索确实老了。在投资圈有一个模糊的论调是:如果一个品类的产品即便是已被垄断却依然不断有新的公司加入,那么意味着这个品类依然是年轻的。

世界范围内新的电商倒是还有不少——比如京东。但还有新的搜索引擎公司吗?没有。

是时候让搜索引擎这项古老的产品进入常态化的坟墓了。

对“搜索”痛下杀手

2017年的百度,唯一的任务就是杀死那个旧的百度。

除了陆奇上任之后的一系列业务调整和人事变动,18岁的百度成为了BAT里第一个修改公司使命——从“平等的获得信息”到“用科技让复杂的世界更简单”。

连百度自己也终于承认,这个讲了近20年的故事实在跟不上时代了。

而百度选择的新故事——人工智能,可能是目前中国所有互联网公司里距离搜索引擎最远、最激进的。甚至可以说,如果人工智能真的是未来的方向,那么实现这个未来的前提条件就是杀死搜索。

许多人将人工智能当做一门技术去理解,并不明白它如何去搭载商业模式,也不明白百度作为一家上市的商业公司,为何会选择这样一个看起来商业化还不成熟的“技术”去当作全面押宝的业务。美股投资网 Tradesmax.com

其实人工智能和搜索引擎一样——20年前的搜索引擎也只是一项技术,但技术只是躲在产品背后的支撑。

人工智能真正给用户带来的变革是一种全新的交互。就像一个简洁的搜索框取代复杂的网址导航(雅虎)模式一样,人工智能要做的恰好是删除这个搜索框。

Blue Apron首次公开发行(IPO),周四将在纳斯达克交易,代码为APRN。受亚马逊收购全食超市影响,Blue Apron周三已将IPO价格区间预期从15-17美元/股下调至10-11美元/股,仍然提供3000万股。

2012年,Matt Salzberg、 Ilia Papas和 Matt Wadiak三人共同创办了Blue Apron,希望可以给每个家庭提供半成品食材。在Blue Apron,每人平均一餐会花费9.99美元,一周大概要花费59.94美元。作为美国最大的半成品食材提供商,目前,公司每月的订单量高达800万次。

三年获得近2亿融资,主要用于公司扩张

公司想要不断扩张,就需要很多很多钱。Blue Apron在成立不久后,便得到多家风险投资机构的投资。

今年6月,Blue Apron宣布完成1.35亿美元的D轮融资,彼时公司估值高达20亿美元,正式进入独角兽俱乐部。该轮融资,主要用于公司业务的提升和完善,包括提供新的软件工具及投资自动化。

根据 Crunchbase,公司在去年4月获得5000万美元C轮融资,当时公司估值高达4.5亿美元。2013年8月,获得500万美元B轮融资。同年2月,获得300万A轮融资。

目前,Blue Apron累积融资1.93亿美元。今年10月,CEO兼联合创始人Matt Salzberg在声明中表示:

公司的使命是,让每个人觉得做饭是一件简单的事。并且公司会把资金用于提升采购、送达等整个供应链的效率,使得客户可以体验从未有过的高质量服务。

补贴大战下,Blue Apron需要更多的资金弹药

随着这一市场的不断发展,竞争也越来越激烈。各家公司不断加大补贴力度,使得公司烧钱的速度越来越快。

起初Blue Apron也为新注册用户提供补贴,但是这很难维系与用户之间的黏性,尤其是在补贴停止后。如果其他公司提供更多的补贴,客户很可能就会选择另一家购买食材。

面对行业的激烈竞争,即使今年的营收达到8亿美元,Blue Apron的管理层还是想尽可能的提高毛利润。据另一位知情人士介绍,Blue Apron打算减少获得新用户的成本,并将这一部分收入用于维护与客户的黏性及长期价值上。

但是,Blue Apron还要面临新进入者Sun Basket的竞争。该公司拥有与Blue Apron相似的模式,公司主要提供有机和非转基因食材,并且公司的主要目标用户是那些素食主义者。虽然Sun Basket平台上的食材稍微有点贵,却在与Blue Apron争夺新用户。

愈演愈烈的补贴大战,让投资人调低了对部分企业的估值。

Blue Apron的竞争对手HelloFresh AG ,12月获得8500万欧元(约合8850万美元)新一轮融资。彼时这家德国公司估值达到20.9亿欧元(约合21.8亿美元),但这一数字要比15个月前低20%。Blue Apron的另一个对手Plated,其估值至少少了2亿美元。

相比而言,Blue Apron上市后的估值可能达到30亿美元,要高于其最后一轮融资后的估值。这也可能是公司考虑上市的原因之一。

Blue Apron能颠覆传统食品零售店吗?

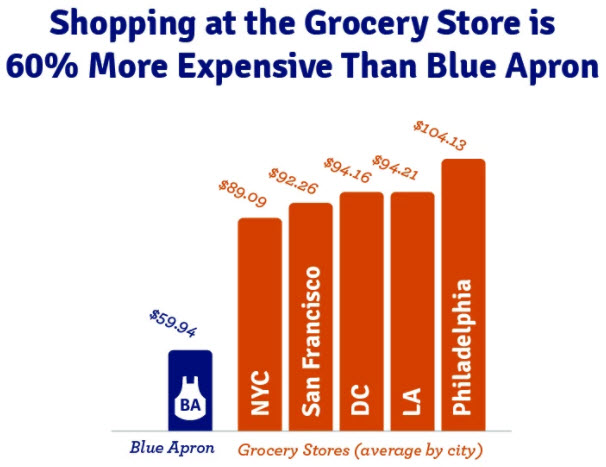

除了惊叹这家独角兽的成长速度外,很多人和媒体开始关注它将对实体店产生的影响。有报道称,Blue Apron会不会就此取代传统的食品零售店。因为同样的食材,Blue Apron可能要比食品零售店便宜60%。

除了更高的价格外,很多食材很分散,需要顾客花费更多的时间挨个购买。很多情况下,如果顾客想要吃到Blue Apron里提供的套餐,他们只能在传统的食品零售店找到75%的食材。这也意味着,该平台能够提供更丰富的半成品食材。

相比传统食品零售店,Blue Apron运用互联网思维,使整个食品供应链更加高效。同时因为与众多的农场和种植户合作,这确保了食材在不同的季节供应充足。另外,因为没有中介商,这使得平台可以提供更低价位的食材。美股投资网 Tradesmax.com

虽然Blue Apron拥有诸多优点,但随着入局的公司越来越多,行业内出现同质化经营现象,这使得公司既有的模式和商品不再“独特”。而且像其他互联网公司一样,经过快速的扩张,公司出现了严重的管理问题。

据 BuzzFeed 报道, Blue Apron 位于里士满、加利福尼亚的物流中心曾发生过多起暴力事件及食品安全事故,包括员工间暴力行为和违反职业安全与卫生条例的事件,另外,工人们也在未经培训的状况下使用一些危险器械。

此外, Blue Apron 也因过度加班、高压工作受到员工投诉,而这些都是 Blue Apron 商业模式的产物。在这种情况下,平台员工有很高的流动率。对此,公司已经感受到了运营方面的压力,并在有意减速扩张速度。

竞争对手 AMAZON Fresh AMZN, Uber Eat

如果能以10美金的价格买入,还是个不错的交易

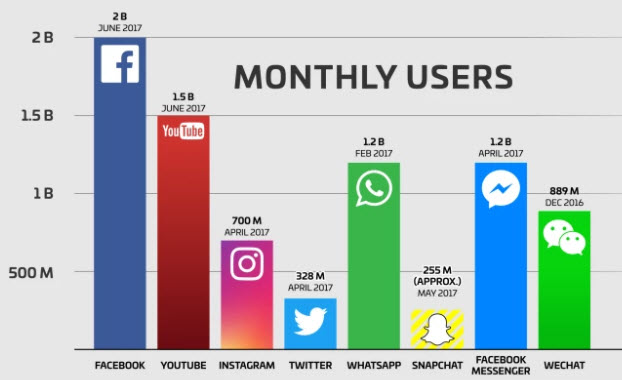

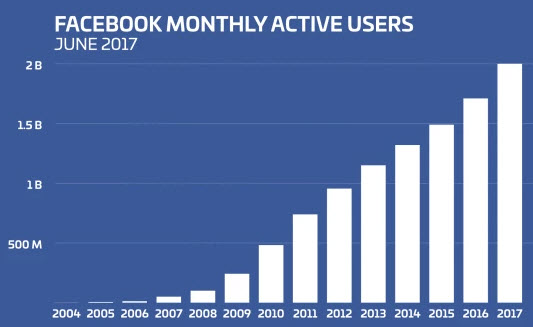

这家社交网络巨头Facebook月活用户数已达20亿,占世界四分之一人口体量,较互联网使用人数的一半还多。

这的确值得“大书特书”,之前还未有互联网公司突破20亿的关口。根据目前公布的月活用户数,截至6月,YouTube凭借15亿位列第二。其他公司数据相对较滞后,但也有一定参考价值。除YouTube外,只有Facebook的WhatsApp和Facebook Messenger,有超10亿月活用户,两者均为12亿。

其次是微信去年12月达到的8.89亿;Facebook旗下的Instagram更是冲劲十足,4月时已超7亿月活。Twitter月活为3.28亿人,Snapchat估算数为2.55亿(按2015年12月的比例推算,彼时日活为1.1亿,月活1.7亿)。

回看过去十几年的历程,Facebook获得第二个十亿月活用户仅用了5年左右的时间。这快速增长与其从发展中国家获得的助力不无关系:一方面Facebook正不断优化其应用,使之更适用廉价安卓智能手机;另一方面,无人机与通讯卫星寄托了Facebook连接世界的愿景,为特殊场景用户,如偏远地区、灾区,提供上网服务。

最新数据显示,亚洲和世界其他地区共增长7.46亿用户,达10亿用户,其中印度是 Facebook 增长最快的市场,用户已达 1.84 亿。同时,美国、加拿大只增加4100万。

同时在移动端,Facebook去年树立了两大用户数里程碑:2016年7月,Facebook 达到10亿移动日活跃用户。2016年11月,仅通过手机登陆Facebook的用户突破10亿。

按照小扎2月份的构想,Facebook未来是要成为全球化社区。所以我们看到,Facebook社交应用仅是初始模样,之后便是对原有社交内容形态不断丰富。Facebook收购了Whatsapp、Instagram,没收成受千禧一代欢迎的Snapchat,便开启“模仿”的道路,包括近期Whatsapp里增添的阅后即焚的玩法;将相机视为第一个增强现实(AR)平台,往现有社交里加些叠加、滤镜、3D效果的元素。美股投资网 Tradesmax.com

不过也许是发现想自然而然达成全球化社区,并非仅提供发声渠道便能达成,因此几天前小扎将他下个十年新愿景的目标调整至注重赋予用户建立社群的能力,目前使用群组功能的用户为1亿,这些人都是因特定兴趣爱好或关心的议题走到一起。

小扎希望未来群组功能的用户规模达到10亿,无论是线上社区与社区间,或是线上与线下社区间的联动与联系都能更紧密。在他看来,这是Facebook承载如此大体量用户的责任,但实现起来不见得很顺畅,为社会和谐提供底层支撑时,恐怖主义、割裂社会等因素或也将借此获得滋养,繁衍,这些都是Facebook将面临的挑战。

被动投资不仅仅越来越受到投资者青睐,在整个股票市场当中所占份额也越来越大,同时也推涨了交易所交易基金(ETF)的整体收益。

根据高盛的分析,截至第一季度末,ETF规模已经占到美国股市的近6%,创历史新高。

有时候会更直观地被称作“被动投资”,ETF其实就是跟踪各种市场指数变化的一篮子成分股基金,并且以相对低廉的运作费用广受欢迎。相比之下,牵涉高成本主动选股机制的共同基金则越来越遭到冷落,其对美国股市的占比已下降至24%,为2004年以来的最低水平。

根据高盛首席美国股票策略师David Kostin及其团队上周五发布的研报,ETF在一季度购入了价值980亿美元的股票,预计2017年全年将购入3900亿美元股票,比过去两年的总和3620亿美元还要多。高盛的分析基于美联储于6月8日发布的美国第一季度财务报告。

高盛表示,ETF所占市场份额的增长,可以帮助解释为什么尽管特朗普财政刺激计划受阻、地缘政治事件频发的今年,美股仍然能够节节攀升。

WallachBeth Capital董事总经理兼资深策略师Ilya Feygin在一封电子邮件中告诉CNBC,“对于ETF是一个股市上涨重要的驱动力这个说法,我表示赞同。 “即便是面对看跌的宏观消息,市场仍然能够仰仗大量ETF资本的涌入取得强劲上涨;当没有太多的资本流入或是资本流向海外ETF时,市场的涨势就会遭遇停滞。”

标普500指数已经连续第六个季度上涨,今年一季度录得5.5%的涨幅,创历史新高。该指数本季度追涨涨幅超过3.5%。

公司回购和海外投资者也拉动了美国股票的需求。高盛报告称,股价回购仍然是第一季度股票需求的最大来源,为1360亿美元,占整个购买量的46.6%;而今年一季度为过去八个季度中,第二次海外资本净买入美国股票。

不过,高盛并不期望一季度对美股的强劲需求能够持续下去。

高盛对标普500指数的年终目标定在2300点,比上周五收盘2438点要跌去5.7%。周一美国股市小幅上涨,标普500指数接近6月19日达到的高位。

报告指出,美国股市小幅下滑的预期将导致下半年“ETF采购量增速放缓”,而整体向被动投资转向的趋势还将导致共同基金资金的进一步流失。

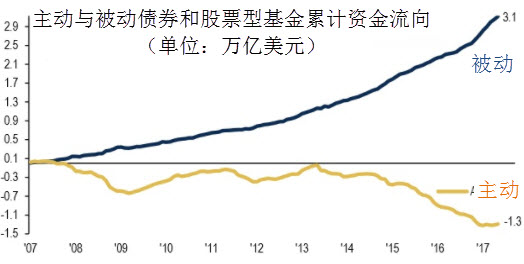

据美银美林上周四报告,自2007年以来,3.1万亿美元流入被动债券和股票型基金,而1.3万亿美元则流出主动管理式的债券和股票基金。

股票回购也在下滑,对于市场回报率也将造成影响。高盛将今年的企业回购增长预期从11%下调至2%。

高盛在报告中说:“我们的新预期中不包括2017年税收改革带来的任何提振,并计入了第一季度经济活动的疲软。“此前高盛预计,今年的税收改革将导致公司从海外收回现金,并用这些资金回购股份。

道琼斯指数高级指数分析师Howard Silverblatt表示,截至2017年3月底的12个月中,标普500指数企业的回购比去年同期的历史高点下滑了13.8%。

另一方面,欧洲和世界其他地区的增长将推涨除美国以外的股票市场。

高盛预计,欧洲STOXX 600将在未来6个月增长6%,日本Topix攀升2%,MSCI亚太地区除日本指数上涨1%。

高盛报告中称:“主要非美股市相对于美股的高回报潜力,以及华盛顿政局陷入僵持,都将使得海外投资者在下半年成为美国股票的净卖家。”

高盛还预计海外市场的高回报率还会吸引美国买家;他们已经在今年一季度购买了830亿美元的外国股票,扭转了过去近五个季度的净卖出趋势。

连锁杂货店Supervalu Inc(NYSE:SVU)周一表示,公司首席财务官兼首席运营官Bruce Besanko辞职,7月5日生效。公司任命首席策略官Rob Woseth出任临时首席财务官,总会计师David Johnson将承担临时首席会计官的其他职责。

今年迄今,该股股价大跌37%,同期SPDR S&P零售业指数ETF(NYSE:XRT)下跌10%,标普500指数(SPX)上涨8.9%。

SVU 目前股价处于历史新低,任何利好消息都能刺激股价暴涨。

Part 1 - 美国购物中心盒子式商业体的式

美国购物中心兴起可以总结为三个主要世代。从第一代来自欧洲的Downtown百货商店形态,第二代基于汽车工业大繁荣和郊区化居住模式而产生的郊区大型盒子式购物中心,再到随着网络经济发展,线上购物的竞争进入,从而更强调购物环境与体验的改良盒子第三代。

早期美国郊区式盒子Mall的典型形象

洛杉矶,作为美国经济和文化领域的第二大中心城市,仅次于纽约,其城市一直是以机动车可达性作为出发点扩张起来的。同时,平坦的地形以及广阔的土地资源让这个城市在上百年的发展历程中一直是以摊大饼的模式向外扩散。

因此,洛杉矶的购物中心的发展模式基本上是以郊区大尺度拿地,再进行大规模的盒子式商业开发为主。建筑建成后接通城市路网,让以家庭为单位的机动车便利可达。

而住在郊区独栋住宅的消费者往往会为了集中式购物耗费半天到一天时间。他们在到达目的地后一般会进行购物-餐饮-娱乐等一系列时长在半天以上的消费活动。

从这个意义上,国内的高速经济发展带来的城市外扩,连带促成土地出让以及开发商拿地,其后再修建吃喝玩乐一体化的盒子购物中心模式,某种程度上复制了美国这种开发模式。只要走进商场,从一二层的服饰鞋包品牌,再往上到各色餐饮,以及大体量的影厅、游戏厅模式,如出一辙。

这种模式,以一种标准化的产品逻辑,迅速填补了周围居民日常的消费与娱乐需求。

事实上,美国郊区式生活与国内新城居住区,本身都缺乏一定的生活娱乐配套设施,而这种模式化的购物中心,为居民打发时间提供了类似一种“全年龄日托中心”的服务。只要将这类购物中心理解为一个需求购物之外消磨时光的去处,无论里面包含的业态如何,都可以将其归结为商家为了将人留住并获取利润而设立的一种“日托中心”。

这种模式在进入千禧年之后的美国,显露出了前所未有的疲态。近年来,购物中心的倒闭,诸如Macy’s(梅西百货)一类传统连锁百货的大规模撤店,无不显示出曾经作为“日托中心”的传统购物中心,正在急速失去对新一代消费群体的吸引力。

我国购物中心近几年如火如荼的兴起,可以视作是一种滞后于西方商业成熟市场的情景。首先人口红利带动下带来的需求还未饱和,其次购物中心模式带来的新奇体验在迎来其疲劳期之前还有一段发展时间。

但是即便如此,这几年购物中心千MALL一面,建设过剩或者经营惨淡的媒体报道在各大城市也同样不绝于耳。

考虑到国内实体商业处在缺乏税制约束的网络经济与孱弱的内需需求的双面夹击下,传统购物中心的迅速衰落形势,在斜率上其实将远比发达国家来的陡峭。

曾经作为各个盒子商场商场绝对主力店存在的梅西百货这几年在美国市场关闭了上百家门店

表面上,在购物中心危机下,各个开发商纷纷围绕体验性升级,业态个性化等模式做升级改造。这种思路在美国近十几年的商业图景中清晰可见,几乎每个城市的大型购物中心都在近十年内进行过一次大的升级改造。

而这种升级改造之后,大家发现,原本就相对成功的购物中心在升级后继续保持优势地位,而原本就在竞争中处于不利地位的购物中心则几乎难以通过硬件或者设施的升级来获取优势地位。

一个城市的地域、人口、消费力、历史等多种因素,决定了无论如何总有一些购物中心的地位是可以在传统的路线上屹立不倒的,而大部分走下坡路的购物中心,却摆脱不了死气沉沉的局面。

要总结这种转变的原因,不外乎几点:

1)前信息时代,购物为满足消费者刚性需求存在,网络化时代,刚性需求大量被线上购物所取代;

2)资本社会商场内品牌被国家级甚至世界级的连锁品牌占据,同质化不可避免导致消费疲劳;

3)宏观上全球经济进入到一个相当长的调整与低谷周期导致消费乏力,也可以说是一个重要的影响因素。

而如果跳出宏观层面上对此现象的解释,从“现在的消费者在想什么”这样一个具体问题入手,可能更能为迫切需要进行消费或体验升级的购物中心,提供一个较为清晰的思路。

Part 2 - “反购物中心”的胜利 - 招商思维到策展思维的转变

如果希望看到推动这种趋势的实实在在的商业项目,问题又必须落回到“新的商业模式项目在哪”这一议题。

这就需要跳出传统建筑师的思维角度,不是简单地从空间或硬件的角度去谈论一个商业项目的好坏新旧,而更应该从商业地产实际项目操盘的角度来寻找合适的案例进行分析。美国投资网 Tradesmax.com

研究成功商业地产的开发商如何在建筑之外看待品牌、商户、消费者以及营销模式,这也许更具价值。

Shaheen Sadeghi,一位根植于洛杉矶地区的传奇商业地产操盘者,一个以“AntiMall”(反购物中心)为口号的商业地产开发商,从他九十年初到现今身体力行践行这个口号开发的三个商业项目,可以清晰地看到“购物中心解体”时代,如何能一步步重新吸引年青一代消费者。

与传统购物中心的操盘人多出身房地产相关专业背景不同,Shaheen毕业于纽约普拉特艺术学院服装设计专业,并成为一名服装设计师。90年代初Shaheen来到加州进入一家时尚运动品牌公司负责设计与营销。这样的工作经历使他具有一个时尚从业者对商品与消费的敏锐把握,又具备了一个公司操盘者所需要的商业经验。

在事业早期作为一名产品端的行销负责人时,他就意识到一种所谓“文化转移”(Massive Cultural Shift):当时一些大型的连锁百货,如Buffums、Broadway纷纷破产倒闭。而传统购物中心,在曾经服务了整整一代年轻人后,在如何取悦新时代的消费族群上则迷失了方向。

Shaheen敏锐地捕捉到这种趋势,并创立了自己商业开发公司LAB Holding LLC。从此,在职业的划分上,Shaheen是一位典型的商业地产开发商,但在自我界定上,他则标榜性地称呼自己为“Curator of Cool”(酷潮策展人)。

而放在商业地产领域,这是一个非常超前且精到的用语。因为所谓的商业项目离不开组成这个商业项目的一个个具体商户。

商业操盘手的一大任务就在于招商,顺利地让商户填满商场并如期开业。如果不以“入驻商家”角度而是以“展品征集”的角度来看待商户,亦即不是做购物中心去找商家,而是做一个展示性项目去找展示品。

一个词语的置换背后,是目的性的根本转变:不是在做一个消费性的购物场所,而是在做一个文化性的策展并将其实现。

Shaheen进一步提到:“年轻的消费者们不再感兴趣于步入一个全空调环境的购物中心。他们不再想在百货中心游荡,坐几层扶梯穿过各种分门别类的商品区只为了寻找一件心仪的牛仔裤。如果你问一个社区的年轻人把你家附近的购物中心拆除改成一座公园会如何。大部分人的回答是我不关心。”

传统商场的思路是,我这里提供了你需要的商品,为了获得它你必须穿过一堆你不需要的商品,进而产生你计划外购买的可能。

而在网络消费时代,这种小算盘瓦解了。一个网上点击购买的步骤,就将这种繁琐的体验击溃。既然我需要的大部分东西都可以在网上取得,那我来你这里的理由是什么?这个看似简单直接的问题大部分商场却无法给出一个让人满意的答案。

Part 3 - “文化即通货”- 个体感受 > 数据因子

怎样重新赢得新时代的消费者?做文化。Shaheen给出的答案看似是老套的。他将文化属性对于商业购物中心的重要性提高到核心地位。“Culture is new currency”(文化即通货)是其喊出的响亮口号。

文化有非常多维的理解。万达广场把立面做成青花瓷器,是一种文化;商场节庆主题元素的活动包装,亦可以被称为是一种文化;建筑文化、品牌文化更是不胜枚举。

文化,被当作一个标签任人诠释,不过共通的一点是,文化本身必须以非常具体的“怎么做”和“做什么”的角度加以诠释,而非仅仅是一个抽象的概念。

万达广场的青花瓷立面,一种简单粗暴的符号文化

何为Shaheen所说的文化?在他看来,所谓的“有文化”就是要让一个项目可以让他的目标客群,借这个项目本身标榜“我就是我”。如果一种文化不能成为一种值得捍卫的自我定位和表达,那它就不是一种值得夸耀的文化。

Shaheen说:“消费不再是一个为了满足需要而必须做的活动,而是一种自我陈述与表达。”从这个角度,做了青花瓷主题立面,操盘了圣诞节主题活动,都是对文化过于表面的理解,因为这些东西并不能成为谁的一种自我陈述(statement)。

人在传统商业里面是一个个统计因子做数据分析使用的。但做商业其实应该研究人本身,因为你之所以成为你,而不是一个数据因子,是由你的自我定位所决定的。你喜欢这个不喜欢那个的口味其实是你之所以成为你的哲学问题。

因此,商业营造的手段或许应该摒弃原先开发商业的数据分析与指标考核,从具体的人直接入手,将经营的着眼点下放到一个个具体的个人。

而某种程度上,这其实是对应了现今世界一种碎片化的需求网络,因为每个人的需求呈现出从未有过的一种离散状态。

做商业不再能够将所有人高度概括,而是要从分析具体客户本身入手,从碎片中找到位置,即建立圈层。

带着这种思路,在募集与圈层品味对应的商户,亦即展品时,Shaheen从不直接从品牌本身出发,而是先十分具体地描述理想状态中的一个商户,再去寻找符合这个描述的“展品”。

比如“一家能提供正宗地中海菜风格饮食同时材料又是全来自有机自然的餐馆”。而如何找到符合各个非常具有针对性与排他性描述的商户?Shaheen的解决方案是“如果找不到合适的商户那就自己创立一家”(if we can’t find one,we build one)。

从1994年到2012年的18年间,Shaheen在大洛杉矶地区做了几个实验性的商业项目,从实物化的建筑形式,空间形态以及商户形态上对于上述理念做出了回应。

The Lab、The Camp和PackingHouse,这三个项目秉承了一致的开发理念,每八年问世一个,在尺度上由小到大。作为一个清晰的系列样本,这三个项目从建筑、空间设计以及商户经营的角度,展示了一种深耕多年的商业脉络。

Part 4 - 案例解读

案例1 - The Lab(实验室)

项目创建时间:1994年

地址:洛杉矶卫星城Costa Mesa(2930 Bristol St, Costa Mesa, CA 92626)

第一代商业形态,The Lab,原先是当地一个废弃的护目镜生产厂房,由纽约的建筑事务所Pompei AD设计,成为了一个完全敞开的商业区。主体两个厂房建筑完全保留,两个建筑之间的空间营造一系列景观元素。建筑主体内部暴露的木桁架屋顶,钢梁以及混领土地面的工业风在改造时得以保留。

漫步在这个袖珍的街区内部,可以看到铁皮铸成的工业感雕塑,一个由锈铁铸成的喷泉池子,绿植墙,沙漠植物,钢架顶棚穿插其间。与一般充斥着抛光大理石光鲜做派的商场不同,The Lab的整体形象强调了一种‘生猛’的感觉。

项目卫星图

在这个项目内,很容易就能感受到场所带来的一种强烈的废弃化风格感。很难想象传统的精致的,端庄的商业项目会被以这种改头换面的形式展示出来。而以年轻人为主力的消费群,却很能欣赏这种冷冽带着疏离感的后工业风。

两个厂房之间的街区

商场开业后,人们蜂拥而至,不仅仅为了购物,更是来此参加各种艺术展览,独立乐队表演甚至慈善活动。一些大牌乐队如Sugar Ray对这里青睐有加,常常来这里举办摇滚音乐会。慢慢地这里甚至成为一个孵化当地独立乐队的场所。年轻人甚至乐于在此举办一个小型的户外婚礼。

在The Lab举办婚礼的年轻人

客群上,LAB明确地定位于19-29岁的年轻客群。这是一个愿意在购物选择上相对其他年龄层花费更多时间的客群。但同时亦是一个最难被讨好的,标榜个性,对所谓主流观念避之不及的客群。

为了获得这个客群的青睐,在洛杉矶其他几个新兴购物区中,圣莫妮卡三街尝试了嬉皮士风格,Mel Rose大道则专注于满足那些财力雄厚的年轻精英热爱的时髦感。

The Lab则不想复制他们,而希望创造出一种根植于橘子郡(Orange County)广袤大地的 “年轻人的秘密花园”的感觉。

由废弃的铁桶改造而成的喷泉景观

选址上,虽然“秘密花园”位于一个废旧的厂区,但离Costa Mesa高速路出口以及附近的区域商业核心Costa Mesa Plaza仅一步之遥。这就保证了这个项目区位上的可达性与曝光稳定度。因此可以说很好地兼顾了氛围的专属性与区位的便利性。

而业态的遴选上,LAB做到了具有号召力的主力店与非连锁的独立商店之间的平衡。两家主力店分别是废土风品牌集合店Urban Outfitters和独立厂牌唱片店Tower Rocord。

Urban Outfitters1972年创立于费城,最初是一个贩卖各种稀奇古怪物件的风格店,后来发展为遍布全美强调脱离主流,坚持自我个性同时价格适中的服饰与周边产品融合店。只要看一眼这个品牌的经典内饰风格就可以立刻明白它与LAB的调性是天作之合。

独立厂牌的唱片店Tower Rocord,则提供各种眼花缭乱的定制化音乐产品售卖以及服务。

这两家主力店品牌,某种程度上,在各自领域几乎是美国20岁世代年轻人中最具号召力的明星品牌。

Urban Outfitters门店典型的粗犷风格内装

在这个基础上,The Lab开始了“Little American Plan”即“小众美国”计划,将16个独立服饰潮牌,主厨餐厅以及提供服装定制等各品类的生活服务商店融入整个项目。

Lab这种前所未见的模式取得了巨大的成功,这在90年代是非常超前的,那时的互联网社交刚刚兴起,主流的购物中心商业模式依然坚挺。但当时依然有媒体敏锐地注意到这个尺度袖珍的商业项目的价值。1994开业时它被纽约时报报道并被称为“先锋购物中心”( “frontier ofshopping”)。

案例2 - The Camp(露营地)

项目创建时间:2002年

地址:洛杉矶卫星城Costa Mesa(Address: 2937Bristol St, Costa Mesa, CA 92626)

在The Lab取得了商业的成功后,Shaheen与当地市政府对这种小规模精细化商业改造的模式达成了一致的信心与共识。

紧接着Lab Holding在与Lab一街之隔的地方开发了第二代商业形态——The Camp(营地)。The Camp的尺度和面积在The Lab的基础上做了升级和扩充。设计手法上沿用了之前工业感,回收材料,暴露结构等做法。

The Camp占地3.4英亩(约13,760㎡),总建筑面积36,800平方英尺(约3420㎡)。项目规划逻辑遵循了商业街区简单动线原则,在北侧和东侧各设置一个主要入口,主要动线呈L型将两个主入口串联。

The Camp整个街区由五栋独立的1-2层建筑组成,整体由Bauer事务所设计。每个建筑风格各异,有的甚至刻意创造一种临时搭建的感觉,外围用铁皮和玻璃搭接,外面点缀一圈沙漠植物,充满了戏剧化的表达。

整体建筑形式的表达强调了在户外‘物尽其用’的一种拼接感。铁皮,木材,钢材甚至薄膜材料的混搭随处可见

几个建筑之间的外部步行空间尺度上强调了一种亲近感,空间氛围亲切宜人。景观设计元素上烘托户外生活主题,创造了有趣的主题空间体验效果。从外部粗粝冷峻的广场走进街区内部,立刻能感受到一种进入内部温暖活泼环境氛围而产生的强烈对比。

从外部看,整体感觉粗犷冷冽

而一进入内部,小尺度的街道与温暖的橱窗将氛围转为温馨舒适

可以说The Camp开放式街区的理念与The Lab几乎一脉相承,但是手法更为成熟。装饰元素上,可以看到房车与休闲桌椅的户外露营场景布置。手工涂鸦的指示牌和信箱等强调“非正规感与临时感”的元素也被穿插入街区景观之中。各种经过艺术家加工和绿植结合的雕塑景观以及被喷涂艺术字的装饰品随处可见。

夜晚,建筑室外没有在照明上像普通商业建筑那样大鸣大放,而是只寥寥几个灯将景观元素打亮。同时燃起篝火,烘托出夜晚户外生活的感觉。这寥寥几笔的设计达到的主题效果远胜于国内许多商业街区的灯火通明。同时,商户临街面多数可以打开,营造了户外生活的气氛。

装饰元素诸如信箱,指示标牌的设计刻意地强调了一种“非正规感与临时感”

可以看出,有了The Lab的打造经验,The Camp在空间营造上更加驾轻就熟。而一种 “疏离而安全”的商业气氛营造对追求个性的年轻人显然也很有吸引力。然而,在商业业态上,Camp相对Lab则经历了一番波折。

一开始Shaheen想将这里打造为一个以运动健身为主题的项目,包含了徒步装备,自行车,滑雪用具,冲浪装备等多种业态店。

但是经营了一段时间后却业绩惨淡,不得不进行商户的整体更换与洗牌。其间多次反反复复,最后变成户外运动,精品餐饮与生活服务三足鼎立的混合式布局业态模式,不再拘泥于户外运动这一个大的业态类型。

最后Camp内共约22家店铺,其中户外/运动主题业态3家,主题餐饮业态12家,生活服务业态7家,在塑造街区主题的同时,提升了业态的参与性与生活性。从此之后经营业绩迅速好转,业绩人流一直稳步上升,销售的繁荣状况持续至今。

从这点上可以看出,让商户在场所中适配,应该满足小众圈层又不能陷入机械化的思维方式。小众作为一个标签给群体提供一个便于识别的共性,但在实际的商业中,小众中的每个人具体需求又是千差万别的。

小众文化可以作为一个轻主题融入商业,而不是作为一个限定式的业态展开,因为大众对于任何个性的表达终归是浅尝辄止的。他们可以欣赏一种废土式的,粗放式的美感并且也乐于以此为标签,但是落到日常的生活却没有多少人会经常更新自己的户外运动装备来一场说走就走的放逐之旅。

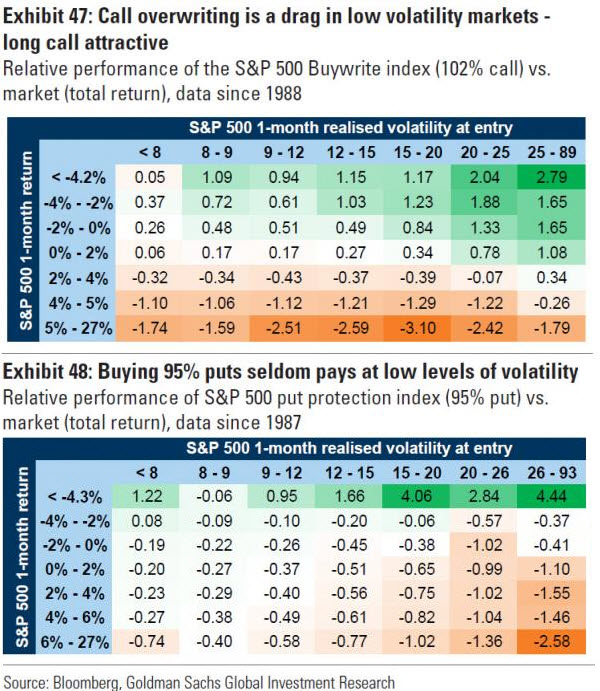

高盛在最新研报中称,系统性的看涨期权超卖通常会有利于提高股票的不对称性回报,然而在低波动率时期,这却缓慢地拖累了市场,比如在2014年和现在,看涨期权的超卖都变成了对收益率的拖累。

所以这个时候,高盛认为,就要进行现金套利(cash extraction)了,即卖出部分持股获利了结,并将部分资金投资于期权中,比如说将目前的股票仓位转变为等价看涨期权。

高盛同时指出,当下购买价外看跌期权能获得正回报的概率很小,因为低波动率时期通常会持续。即使是市场在低波动时期快速下跌,市场在接下来一个月跌超5%的概率也不多。使用价外看跌期权来对冲的这个方法,只在高波动性时期才会得到比较高的回报,即市场有足够大跌幅的时候。在低波动性时期,平均来说,购买看涨期权会对市场形成拖累。领子期权可以减少负的套利,但他们依旧只适用于高波动率时期。

但这并不意味着看跌期权就是没有吸引力。

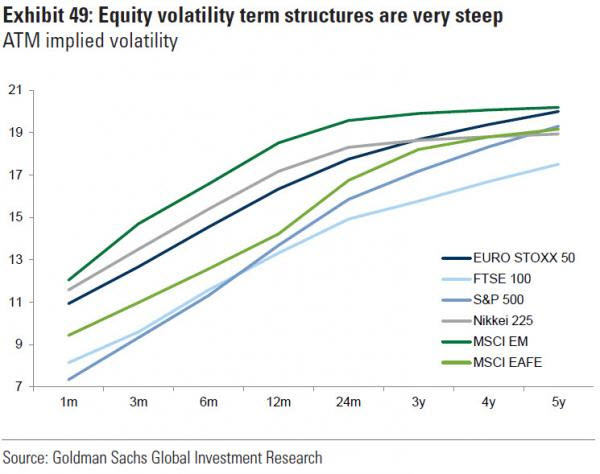

高盛指出,目前,波动性的期限结构非常陡峭,这在低波动性时期很正常,短期的股市波动率会被推低,但反映人们长期的忧虑的长期波动性却依然处在高位。这意味着长期的政治不确定性依然在提高。

因此,高盛称,应该聚焦在一个月内的短期期权或者2年以上的长期期权。

高盛尤其推荐在多资产投资组合中添加长期看涨期权。在日本和欧洲,期权价格通常比较低,因为远期价格通常比较低。而类似地,可转债在低波动性时期是更具吸引力的一个资产类别,因为他们通常含有长期的股票期权,因此他们的久期风险也更低。

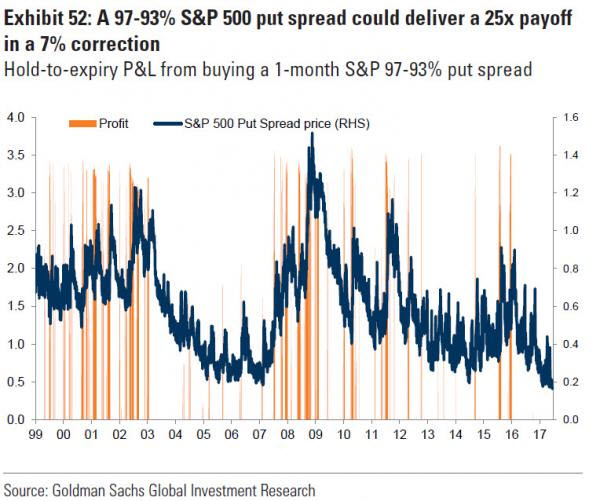

同时,高盛也非常推荐购入看跌期权价差组合。没看懂文章的期权策略,没关系,我们美股投资网分析师手把手教你交易期权,点击 美股期权交易教程

高盛称,看跌期权价差组合将可以在低概率事件中保护投资者,比如在题目提到的:“一个97-93%的看跌期权价差组合”,这个期权组合目前在股票下跌7%的情况下,提供25倍的回报。目前来说,一个97-93%的看跌期权价差组合拥有正回报的可能性比较低,但高盛依然认为,这是有吸引力的,这在波动性急剧上升将保护投资者,而谁也不知道波动性什么时候会上升。而目前,这个看跌期权价差组合的价格却处于2007年和2014年的低位。

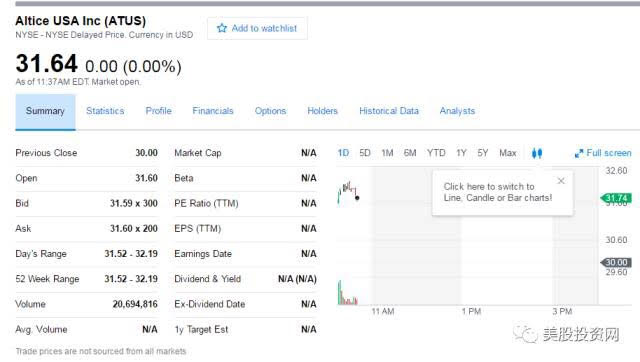

欧洲电信和媒体巨头Altice USA今天在纽约证券交易所上市。代号ATUS,这桩IPO交易对Alitce USA的估值超过200亿美元是欧洲移动通讯公司Altice NV在美国的子公司,由纽约Cablevision Systems Corp.和Suddenlink Communications两家公司合并而成。按照发行价30美金,公司共筹资19亿美金,成为今年第二大IPO上市。

收购扩张:

Altice近年来在美国迅速扩张,收购了法国第二大电信运营商SFR、葡萄牙电信付费业务MEO、Optimum通信以及美国Cablevision公司等等。Altice在美国21个州拥有分点,共有490万名客户。过去两年收购Suddenlink Communications和Cablevision Systems后,净债务超过了200亿美元。在此基础上,Altice积累了过硬的技术储备,可以迅速提高税息折旧及摊销前利润。这样一来,它就能额外的现金来偿还沉重的债务,减轻负担,甚至用于其他收购。

股权分配:

Altice准备在纽约证券所出售小额股之后,回收约3.310亿美元的股票。正式上市后,私人股权投资公司BC Partners和加拿大退休金计划投资委员会均将减少股权。Altice美国子公司——Altice USA计划向投资者提供总值4.65千万的A股股票,每股约27-31美元,共筹资约14亿美元。在此水平上,该公司股票价值将达到214亿美元,相当于上市的6.5%。据了解,A股在公司将不设投票权,几乎全部由AlticeUSA公司最大股东Patrick Drahi拥有的B类股份则完全掌握了投票控制权。募资完成后,Drahi将拥有25% A股股权,100%的B股股权。

Altice分公司负责人表示,公司一方面需要在未来几年内筹集大量资金来抵消支出、偿还债务,一方面也可能继续投入到会产生大量债务的特殊交易中。Altice表示,其形式净损失从2011年的11亿美元减少到现在的7.21亿美元,调整后的EBITDA收益从27.7亿美元上涨至33亿美元。

公司前景:

面对千兆宽带建设热潮,2016年12月,Altice USA宣布打算在未来5年内向“所有”Optimum消费者和“大部分”Suddenlink消费者推出光纤连接服务。该运营商并未公布扩张的具体区域,仅表示会在未来几个月内宣布。据了解,该项光纤网络将为消费者带来最高可达10Gbps的网速。不过看起来Altice将会采取渐进的方式提高网速,而不是一次性达成目标。Altice USA CEO Dexter Goei表示,这对于公司来说将是一项长线投资项目。

大牌承销商:

摩根大通、摩根士丹利、花旗、高盛将成为此次募资的主要承销商。

同行对比:

今年美国的电信类股表现低迷。Altice USA的竞争对手美国电话电报公司(AT&T Inc. 代号T)在2017年年内累计下跌10%,Verizon Communications Inc. (VZ)跌15%。而在同期,其母公司Altice NV在欧洲上市的股票累计上涨约20%。

更多IPO上市时间表:http://www.tradesmax.com/component/k2/item/3079-ipo-17615

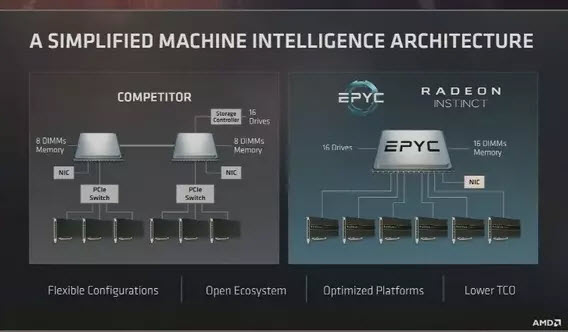

继一个季度之前AMD发布了Ryzen锐龙桌面处理器之后,6月20日,另一款杀手级产品——“EPYC”(霄龙)32核服务器芯片又再次发售,这不仅是AMD在该市场多年之后的再次回归,同时也意味着其所属的Zen架构已经瞄准了多个领域,从PC到服务器,各个终端都将成为AMD的目标。

根据AMD的官方消息,此次发布的EPYC芯片其实就是此前代号为“那不勒斯(Naples)”的全新一代服务器产品。它采用14nm工艺制造,最高拥有32颗物理核心(64个线程),支持超线程技术,提供128个PCI-E 3.0信道。此外,EPYC还支持八通道内存,最高可有4TB内存。

目前来看,32核心的EPYC芯片共有三款,旗舰型号EPYC 7601,频率2.2-3.2GHz,热设计功耗180W;次旗舰EPYC 7551在此基础上频率降低到了2.0-3.0GHz;而低功耗的EPYC 7501规格和EPYC 7551相同,只是热设计功耗可以调低到155/170W。

而谈到老对手Intel,AMD则对自家的EPYC表现出了极大地自信心,以同级别产品Xeon 的对比来看:核心数量多45%、I/O输入输出能力提高60%,内存带宽更是高出122%。在更加适合单路服务器与工作站使用的同时,各方面规格与性能也没有任何妥协。

同样,EPYC足以碾压对手 INTC 和 NVDA 的另一个原因在于它继承了消费级芯片的高性价比优势,同等价位却能做到至少23%的核心扩展及性能提升。以最具代表的核心数为例,Intel最近发布的Skylake-EP Xeon Scalable最多只有28个核心,而EPYC通过采取特殊的设计方案,在一块芯片基板上并排放置最多四颗芯片,每颗芯片内部为8核心,总计达到了32核心。

而此次EPYC值得关注的另一个亮点就是它的Zen基础架构,除了该款产品之外,消费级的Ryzen芯片也同样是基于该架构。但Zen架构面向服务器和数据中心进行了大数据负载、虚拟化增强、安全加密增强等方面的针对性优化。美股分析师微信 meigu88

关于未来展望,AMD认为EPYC的应用范围十分广泛,由于有了从操作系统、开发工具到主板、整机的全方位支持,大型数据中心所需要用到的高性能计算、云计算、大规模分布式、机器学习、大数据与分析、存储等需要都将可以在这里得到满足。

目前,EPYC已经得到了微软和百度的支持,微软Azure计划到今年底成为“全球首个基于AMD EPYC芯片的高性能云计算提供商”。百度也表示,将把EPYC芯片用于搜索、人工智能和云计算领域。