今天想给大家分析一家美国上市的韩国电子商务巨头公司Coupang。这家公司呢有着韩国亚马逊的称号。公司上个月在纽交所申请上市,首次公开募股筹集高达36亿美元的资金,股票代码为CPNG。

Coupang将以每股27至30美元的价格发行1.2亿股股票。根据发行在外的股票数量,意味着Coupang 的估值最高将达到510亿美元。据彭博社(Bloomberg)的数据显示,Coupang将是亚洲公司在美国交易所上市的第四大IPO,也是继阿里巴巴集团(Alibaba Group Holding Ltd.) 2014年250亿美元IPO以来规模最大的IPO。那今天我们就打算把这家公司的行业,产品,未来成长,财务情况,以及风险都一一分析给大家,供大家参考,那我们就开始吧。

行业

电子商务无疑是这几年来都高速增长的行业之一,特别是在新冠疫情的加速下,2020年整体电子商务市场迎来了爆发性的增长。根据数据显示,2020年全球电商市场增长了26%,韩国的市场也增长了22%。韩国作为一个互联网使用率接近92%的消费型社会,目前是全球最大的电子商务市场之一, 2020年超过了法国,仅次于德国排在全球第六。并且预计在接下来的两三年内成为仅次于美国和中国的第三大电子商务市场。

2020年第一季度,Coupang超过eBay韩国的Gmarket,成为韩国目前最大的电子商务公司。在Coupang上,韩国人可以买到从服饰到杂货再到电子产品的一切东西。该公司的销售额在疫情期间飙升。根据市场研究公司尼尔森韩国的数据,到2020年4月,Coupang占据韩国电子商务市场份额达到了24.6%,市场份额相比去年同季度扩大了6.5%。

产品

作为电商平台,Coupang的口号是“没有Coupang,我们怎么生活?”这家总部位于首尔的电商公司之所以能在韩国电商市场占据主导地位,部分原因在于它提供给消费者一系列的快速送货选择,从新鲜农产品到平板电脑,消费者不但可以从数以百万计的产品中进行选择,其中许多产品还可以在一夜或当天送达。比如他们的黎明交付业务,只要消费者午夜前订购,那么早上七点之前就可以收到货物。

而这一切则得益于Coupang自己布局建立的B2C物流网络Rocket delivery。为了改善客户体验,Coupang在基础设施和技术上投入了大量资金。公司设计和建造了超过100个物流中心,占地2500万平方英尺,容纳数百万种产品。使得70%的韩国人口居住在Coupang物流中心7英里范围内。而且Coupang还自己建立了最后一英里交付业务,雇用着由超过1.5万名全职司机组成的整个韩国最大的送货车队。这使得公司可以提供给消费者完整的端到端的电子商务网络服务。另外,虽然Coupang的竞争对手也提供类似清晨送货的服务,但是目前没有一家公司的物流网络完成了在首尔以外地区的建立,因此无法提供完整的配送服务,而Coupang几乎是首尔以外地区的唯一选择。

而在面对消费者时,Coupang与亚马逊一样,特别专注于“客户为主”的一种企业文化。如何取悦客户,消除客户在线购物体验中的痛点成为了公司一直努力的方向。比如退货方面的业务,这个一直是网上购物相比起实体店购物的痛点之一,由于许多消费者无法在购买前真实的看到商品,很多时候收到货物以后都会需要退货。这个时候,大多数的电商平台都会提供一个退货邮寄标签,需要客户重新打包,然后寄回去,等待退款。比起一般的电商,Coupang在这方面就做的更方便消费者。在Coupang上购买了物品的消费者如果需要退货,不需要盒子,不需要标签,不需要邮费。只需在Coupang App点击一个按钮,然后把东西放在门外。就自然有Coupang的工作者来收退掉的货品。

公司在2019年推出了Rocket WOW会员计划,每月收取固定费用。类似Amazon Prime,会员可以享受无最低消费的免费送货服务,以及百万商品的黎明送货和当日送货选择,30天免费无限退货,以及Rocket Fresh杂货服务。自推出以来,Rocket Fresh已成长为全国领先的在线杂货商。公司还推出了韩国最大的在线送餐服务Coupang Eats,类似Uber Eats通过直接与Coupang签约的外卖合作伙伴为客户送餐。Coupang在某种程度上利用了公司为Rocket Delivery而建立的技术和基础设施,为公司的运营提供了显著的经营杠杆。

另外Coupang 在去年12月推出了Coupang Play,这是为Coupang WOW会员提供的没有额外费用的最新流媒体服务。

所以Coupang凭借它动态的端到端电子商务,物流网络系统,以及以客户为中心的狂热文化,打破了消费者在购买商品时对于速度、选择和价格之间的权衡。使得目前超过一半的韩国人已经下载了Coupang的应用。

管理团队

公司创始人Bom Kim本科毕业于哈弗大学,曾经在哈弗商学院就读了六个月的MBA,然后退学,创办了Coupang。公司早期得到了软银,黑石以及红杉的投资。公司成功上市后,软银将成为巨大的受益者之一。 2015年,软银集团向Coupang投资了10亿美元,2018年,软银的愿景基金(Vision Fund)又投资了20亿美元,将其估值推高至约90亿美元。

Gaurav是Coupang的首席财务官。在Coupang的四年中,他担任过各种领导职务,了解公司业务的方方面面,因此倍受尊敬。在加入Coupang之前,他在Myntra(Flipkart子公司)担任财务副总裁。而他最初是从亚马逊进入电商行业。在亚马逊的8年间,他参与过亚马逊AWS、国际零售、支付及北美耐用品零售等多个业务。

Thuan Pham是Coupang的首席技术官(CTO)。Thuan曾在优步(Uber)担任首席技术官,并带领这家共享出行巨头在广阔的运输网络背景下,开发革命性技术。在Uber任职期间,Thuan的优秀领导力和远见卓识极大促进了技术基础的建设,同时也扩展了公司业务。此前,他曾担任VMware研发副总裁、以及DoubleClick工程副总裁。

财务情况

接下来我们来看一下公司的财务情况,其实让很多投资者都比较关注Coupang IPO的原因之一,就是他在2020年的营收相比2019年几乎翻了一倍,达到119.67亿美元。其中110. 45亿来自于他们的零售销售,比2019年同比增长了91%。其他营收,包括送餐,会员,以及数字广告等业务为9.22亿,比2019年也同比增长了90%。如果2020年的高增长是因为新冠疫情的影响,那我们即使光看2019年对比2018年,也可以看到公司营收是同比增长了55%的。整体电商行业增长为20%,所以Coupang的增长是超过了行业平均的。

不过Coupang目前还没有盈利,但随着时间的推移,他的亏损正在减少。2020年对比2018年,在收益增长了近两倍的情况下,亏损收窄了57%,2018年Coupang公布的净亏损为10.9亿美元,而到2020年,亏损降至4.75亿美元。

未来发展

Coupang在他的招股书中并没有提及国际扩张的可能性,主要还是专注于韩国本土业务。韩国有希望在今年成为全球第三大的电子商务市场。截止2020年底,Coupang拥有1480万活跃用户,而韩国总人口数将近5200万,家庭户数为2309万户,所以Coupang仍然在韩国有一定的增长空间。另外,Coupang利用其庞大的电子商务网络扩展到其他领域的业务也值得期待,这包括送餐、在线杂货配送、支付处理和数字广告业务。这些新业务领域在很大程度上取得了成功,虽然2020年,它们在总营收中所占比例不到10%,但2018-2020年,这些业务年复合增长率超过了90%。所以能看出来Coupang是一直在积极的利用现有资源,进军一些新业务,以将他们的物流网络近早达到规模化经营效应。所以这点还是值得期待的。

风险

当然,我们也不能忽略了风险。那由于Coupang注重廉价、快速送货和便利性,它不可避免地会被拿来与亚马逊(Amazon)比较。因此 Coupang上市的噱头就是号称韩国的亚马逊,虽然 Coupang的送货速度比亚马逊快很多,但不可否认的是,韩国本身是一个比较小的国家。面积上来看大概只有美国的1%,所以在一个高都市化,且面积比较小的范围内,做到快速送货,这好像就没有特别的让人不可思议了。另外,其实亚马逊的电商业务还不到亚马逊所有营收的50%,亚马逊更让人充满期待的业务是他的AWS云业务,相比之下,Coupang目前还是比较单一的电商公司。所以用韩国亚马逊这种噱头,公司的估值很有可能会虚高。

另外,虽然由于疫情的刺激,给Coupang带来了客户人数以及订单的激增,但这并没能给Coupang产生可观的回报。Coupang的畅销产品大多数仍然是那些利润最低的产品。

例如方便面,米饭和水之类的,而这些利润率低的物品目前是无法帮助Coupang扭转盈亏的。在高端产品的市场,Gmarket和乐天目前仍然具有更强的竞争力。再加上Coupang目前仍然专注于发展他们的基础设施还有物流系统的建设,所以虽然Coupang未来发展可期,但离真正的盈利应该还是需要一段时间的。

好了,今天的视频就到这里了,希望大家看完视频对Coupang这家即将上市的公司有了一些了解。那请大家不要忘记了点赞,评论加转发,这就是对我们最大的支持了。谢谢大家,我们下期再见。

|

EXPC |

$12.14 |

|

CLOV |

$8.08 |

|

LOTZ |

$8.20 |

|

UWMC |

$8.36 |

|

ADV |

$9.43 |

|

NEBC |

$10.03 |

|

AVAN |

$10.03 |

|

BOWX |

$10.03 |

|

BTAQ |

$10.04 |

|

TWCT |

$10.04 |

|

SVAC |

$10.06 |

|

CCX |

$10.06 |

|

SCPE |

$10.08 |

|

THCA |

$10.08 |

|

GXGX |

$10.10 |

|

CRHC |

$10.10 |

|

ACAC |

$10.11 |

|

NSTB |

$10.15 |

|

APSG |

$10.15 |

|

GRNV |

$10.16 |

|

RBAC |

$10.16 |

|

ZNTE |

$10.17 |

|

CRSA |

$10.18 |

|

SOAC |

$10.18 |

|

HEC |

$10.19 |

|

CFAC |

$10.20 |

|

FGNA |

$10.24 |

|

WPF |

$10.24 |

|

ANDA |

$10.25 |

|

FIII |

$10.27 |

|

RMGB |

$10.30 |

|

NGAC |

$10.33 |

|

FUSE |

$10.38 |

|

FCAC |

$10.39 |

|

SAII |

$10.40 |

|

ALTU |

$10.40 |

|

QELL |

$10.40 |

|

PIPP |

$10.43 |

|

VCVC |

$10.46 |

|

LCY |

$10.46 |

|

THBR |

$10.49 |

|

ASPL |

$10.50 |

|

ALUS |

$10.52 |

|

VGAC |

$10.56 |

|

RTP |

$10.59 |

|

AACQ |

$10.60 |

|

ACEV |

$10.62 |

|

VSPR |

$10.62 |

|

RAAC |

$10.69 |

|

ACIC |

$10.72 |

|

FTOC |

$10.83 |

|

CLA |

$10.85 |

|

FTIV |

$10.85 |

|

GSAH |

$10.91 |

|

ALAC |

$10.93 |

|

PDAC |

$10.95 |

|

IACA |

$10.96 |

|

SPRQ |

$10.97 |

|

SNPR |

$10.98 |

|

CGRO |

$11.08 |

|

AHAC |

$11.10 |

|

SFTW |

$11.12 |

|

GIK |

$11.13 |

|

DCRB |

$11.19 |

|

STIC |

$11.25 |

|

FST |

$11.38 |

|

DMYI |

$11.39 |

|

RMO |

$11.42 |

|

FRX |

$11.45 |

|

AONE |

$11.47 |

|

IPOF |

$11.50 |

|

XL |

$11.85 |

|

APXT |

$11.97 |

|

NPA |

$12.01 |

|

PSAC |

$12.10 |

|

IPV |

$12.17 |

|

TSIA |

$12.19 |

|

TDAC |

$12.20 |

|

BTWN |

$12.22 |

|

GOEV |

$12.23 |

|

EQOS |

$12.24 |

|

CAPA |

$12.24 |

|

IPOD |

$12.24 |

|

HOL |

$12.67 |

|

VLDR |

$12.70 |

|

SRAC |

$12.85 |

|

HTOO |

$12.92 |

|

ADN |

$13.05 |

|

ARYA |

$13.15 |

|

CLII |

$13.40 |

|

HYLN |

$13.58 |

|

VIH |

$13.60 |

|

NBAC |

$13.84 |

|

BFI |

$13.94 |

|

RSVA |

$14.15 |

|

THCB |

$14.16 |

|

FSRV |

$14.18 |

|

LACQ |

$14.53 |

|

GNOG |

$14.70 |

|

BFT |

$14.87 |

|

GHVI |

$15.61 |

今天想给大家分析一下ARK基金在这次大盘回调中暴露出背后的资金流动性问题和风险。最后说一下大盘大跌时我们该怎么办?

这2周ARK迎来了至暗时刻,一向以科技股为主,追求大胆,创新的ARK ETF每天血流成河,跌幅惨不忍睹。今天跌幅又是在4%-6%之间。

过去一年,ARK公司资产从100亿美元左右增长至600亿美元。ARK Invest是一家主动管理型的ETF公司,由Cathie Wood(“木头姐“)创立。

过去1年,木头姐出尽了风头,ARK基金也火遍了大江南北,因此ARK小机构的崛起引起了很多大机构的不满,有想围攻ARK之意。枪打出头鸟,而且华尔街又是一个大鱼吃小鱼的残酷环境,几个大机构打压一个小机构是很常见的事情。

通过这一次的回调,也暴露出了ARK基金流动性问题。

我们美股投资网通过调研发现,ARK基金有潜在的流动性问题,投资者会对ARK基金的流动性产生担忧。近期木头姐也坦承说“我们喜欢一堵忧虑之墙。我们在社交媒体上看到了它,有很多传言,其中一些正等着我们的基金大跌,可能会买进,一些则乐于卖出和卖空等等。”

ARKK的ETF目前已从高点下跌30%,并开始面临资金外流。非流动性风险十分严重,并在不断加剧。这周ARK基金出现了2天内10亿美元的净流出的可怕局面。

ARK公司持有的非流动性资产存在问题,因为当ARK面临赎回时,对冲基金可能会对ARK公司持有的非流动性资产进行掠夺性空仓,造成业绩死亡螺旋。对ARK公司非流动性资产的评估显示,这种情况可能正在发生:

情况能有多糟?

铜河资本提供了一个例子,说明大规模强制交易对市场的影响。2008年9月,在高盛认为其在雷曼兄弟持有的现金无效后,这只专注于做空的基金面临追加保证金的要求。该公司被迫迅速回补大量空头头寸,并在几天内将空头头寸推高了40%。短线上扬的部分原因是对冲基金抢先买入。

用强制抛售代替追加保证金,同样的情况也会发生在ARK上。让ARK的情况可能变得更糟的是,许多公司都有大量散户参与。散户投资者可能变化无常,有价格驱动情绪。那么结果是,若ARK非流动性股票的任何下跌,都可能导致散户投资者跟风抛售,因为散户资金小,好调头。

此外,彭博社(Bloomberg)最近报道称,日本日兴资产管理公司(Nikko Asset Management)为日本投资者复制了许多ARK策略。这使得ARK公司的流动性不足比看上去的还要严重。例如,若算上日兴所持有的股份,ARK+日兴拥有“三家公司至少25%的股份”。

在上周五的一段YouTube视频中,木头姐谈到了一些流动性不足的担忧,并表示:

“当涉及到ETF时,人们对非流动性有一种误解……”

“作为一名投资组合经理,我知道ETF包装和共同基金包装之间的区别。ETF的投资组合经理不需要担心资金流……

“一些ETF评论人士让我感到惊讶。他们应该更清楚,但是他们没有管理过钱……”

木头姐强调,ETF的流入和流出结构与共同基金不同的。随着被授权的参与者创建或赎回ETF的股份,ETF就会增长或收缩。如果一只ETF的价格低于资产净值,授权的参与者可以购买该ETF,通常将ETF转换为相关资产,然后出售这些资产。这有助于ETF交易达到资产净值,但这并没有改变非流动性股票的抛售压力。

上周五,ARK将其免责声明的字数从星期四的163字扩大到718字。以下是两个新增的内容:

“投资ARK ETF的额外风险包括市场、管理、集中度和非分散性风险。”

“不能保证ETF股票的活跃交易市场会发展或维持,也不能保证它们的上市会继续或保持不变。”

所有的利好在周一一次性出尽之后,今天市场又押宝到靠不住的鲍威尔身上,可惜美联储今天也只是照本宣科,甚至还说了一句“如果经济重开,就可能会有通胀”,导致大盘继续加速跳水。

所以ARK看起来岌岌可危。有一种女股神神话终结的架势。

因为ARK没有做到风险充分分散化,每一个分支小ARK ETF里面都是统一大类的品种,又都是科技股占多,所以现在都已经可以改名叫3.5倍做多纳指了。出现了每天跌幅已经比满仓TSLA还多的一幕。

ARK持仓里最大的仓位就是特斯拉(TSLA),而特斯拉股价在过去一年上涨了近10倍,所以ARK在去年的表现非常优异,那么如果爆炒过后的TSLA不再受到追捧,除去TSLA以外呢?木头姐的眼光到底怎么样?ARK里面也有很多我们认为的高风险投机股。

ARK在上周五披露,将增持价值12亿美元的制药公司RPTX和价值10亿美元的科技公司VUZI和价值6亿美元的SPAC股票。

我们算了一下ARK在VUZI的平均价格是17美元附近,但VUZI 在几个月前只是一只毛股,价格3美元,该公司通过一系列的投资者公关操作,不断散播利好新闻,从而把股价推到26美元,而ARK追高首仓直接买入29万股。今天暴跌23%,有做空机构声称VUZI公司一直在利用股票推销商来推销股票。

除了VUZI外,ARK还大买各种具有极其前沿性的其他股票,并且无视买卖点,只要够大胆,够创新,就直接买入,例如EXPC平均价格为15美元附近。从1月11号之后,ARK几乎每天都在加仓。

这里(网页)显示,ARK基金总共才38名员工,但是她的基金持有了几百家公司的股票,我不认为他们有充足时间对每一家公司做深入调研。

ARKK的借款利率昨天达到了19%

Reddit的交易员们也敲响了警钟。一篇标题为“投资者当心:ARKK是一场流动性灾难即将发生”的帖子被点赞了三千多次。上面写着:

“我跑一个分析每周净资金流入ARKK过去60周,并发现ETF的投资组合表现高度相关,ETF流入…缺乏流动性,成为一个更大的问题当投资者销售和广泛的股权/科技市场修正…我担心很多人可能没有意识到这些风险,和不幸的是凯蒂的小投资者的基金将面对那些首当其冲的危机。”

另一篇发表在reddit版块的文章《真正的大空头:被动投资、正反馈循环和巨大的ARK泡沫》建议买入ARK看跌期权。

上周一耶伦为了稳定价格讲了一句“比.特.币是一种高投机的资产,效率极低,许多问题要研究,包括消费者保护和反洗.钱。” 从而导致比特币大跌,那么购买了15亿美元的特斯拉大跌。而特斯拉又是纳斯达克权重股,导致纳斯达克大跌,带动其他大盘股指大跌,所以所有个股大跌。可以说这一句的“比.特.币高投机”导火索开起了整个这次美股的大跌。

木头姐在本周怒怼美国财政部长耶伦,在一段最新视频中,直指耶伦根本不懂数字货币。她表示,耶伦并不了解加密领域,她这么说只是为了缓解价格波动罢了。

“耶伦……不遗余力地向外界展示比特币的投机性有多强,它如何不环保或不可持续,以及它会如何助长非法活动……我不太明白她为什么这么说。

恕我直言,我只知道她不懂加密领域,这不在她的理解范围内。在我看来,她是在对剧烈的价格波动做出回应。想想吧,去年三季度末至今币价翻了5倍。这太极端了,所以我能理解她这么说。”

复盘一次这次的大回调,2/10-11号这2天,底部开始放量下跌,成交量指标是领先于K线的,这个时候,我们就要高度警惕了。

我们通常也要时刻关注美债利率的变动,如果等到新闻再报道的时候,通常已经很晚了。

加上最夸张基本的黄金分割线,就是纳斯达克崩盘,都还是在23.6%之上,毕竟23.6%这里还有2重强支撑,缺口+半年线。38.2%这里也有缺口支撑,而且之前一年一路高歌,涨的猝不及防,有这种回调也是合理和健康的,在大的周期看目前还是处于牛市大级别回调行情。

加上普通黄金分割线,通常纳指在50%的时候就会触底反弹,今天又是一次单针探底,前面还有一个成交密集区的平台,但并不是说这个底就一定是底。

纳斯达克现在上面有M顶,还有多个缺口压力,下面有支撑,大盘大概率还是处在一个情绪管理课程的震荡势当中,多空意见分歧较大,此时行情对新手不友好,只能多做波段,这种行情也比较难熬,经常阴一天阳一天。

那么大盘大跌我们该怎么办?

有一些股票是个股行情的股,也就是不跟大盘的股。那么在你对大盘担心的时候,就可以换成有个股行情的股票。

如果已经被牢牢套住,又不舍得割掉,那就拿出平常心对待,拿出长线投资者面貌,但前提是你的股票是基本面很好的公司。

学术上说,每2个股票直接会有相关系数r,当r为负的时候,说明2个股票负相关,也就是和我们通常听到的“对冲”的概念。木头姐自己也提到自己的ETF不够风险充分分散化,那么我们就要以此为戒,做到风险充分分散化,简单的说也就是个股多元化。还有就是仓位控制,每个个股仓位尽量不超15%,避免被动,做理性经济人。

同时我们也要警惕,下一次在有下跌预兆的时候,就提前一键清仓,至少手里持有一定的现金,耐心等待,等到大盘企稳时抄底一些打折卖的好股票。钱是赚不完的,不及一时半会,不然过去的利润都没有了会很难受。

送一句话给大家,stay alert, stay alive.保持警惕,才能活着。

一个成熟心态的投资者,都是要经历过几次熊市和震荡市,从而心态才能得到更好的修炼。

今天给大家介绍SPAC相关的PIPE, Unit以及Warrant。

PIPE

PIPE(private investment in public equity) 直译为对公共股权的私人投资,涉及与选择的投资者或一组投资者私下出售上市公司的股票。

如果SPAC需要筹集更多资金以完成与目标公司的合并交易,则可以寻求PIPE交易。例如收购目标公司的价格超过SPAC在其信托帐户中拥有的资金,则可能需要通过PIPE交易筹集更多资金已完成合并交易,即PIPE资金。

简单的说,PIPE对我们二级市场投资者关系不大,只是壳公司为确保足够资金去完成合并从而去其他地方来募集资金。

UNIT

一般在股票代码后边加U后缀的是Unit;加W后缀的是Warrant。

SPAC公司的IPO发行的不是股票而是Unit,一个unit包括一个正股和一部分warrant。

所以如果你购买了100个Unit ,一个unit包含1/4 warrant的话,则100个Unit分为100个正股和25个Warrant。

例如 UNIT 1 COM & 1/3 WT EXP(13/07/2025),则为1个unit和1/3的warrant。

一般在IPO后2个月左右,Unit的持有者就可以选择把Unit分为正股和Warrant。

Warrant

Warrant权证是一种金融衍生产品。权证的持有者拥有以特定价格购买股票的权利,类比于看涨期权。因为加了杠杆,所以价格波动也较大。

购买权证会看到行权价和到期日期,SPAC的warrant的行权价一般为11.5。不过不是每个券商都支持交易warrant。

执行权证的时候,是从公司直接购买股票,而不是从其他投资者手里购买。公司也有权强制赎回或者执行权证。执行权证的限制是要等到合并完成后30天,或者是SPAC IPO的一年之后。

权证的内在价值可以通过当前股价减去行权价格的方式计算出来:股价-行权价=内在价值。

另外,当一个warrant已经到了行权日期,那么权证的价格就等于内在价值了。

因为行权日期的限制,某些SPAC的权证价格有时候会比内在价值更便宜。因为有一些SPAC在合并之后就一路下行,所以权证定价会把合并完成之后股价下跌的风险因素考虑进去。

但假若SPAC在两年内没有合并成功的话,那权证的价值就为0,权证投资者会损失所有本金。正股投资者至少能拿回每股10美元。所以风险承受能力不高的朋友们,还是买正股安心。

Hello 大家好,欢迎来到前纽约证券交易所分析师的频道。今天的视频想来给大家推介两只潜力股票,第一家是加拿大金融科技公司,Mogo Inc ,有发展成为加拿大版的Square潜力,同时也是比特币的概念股,提供数字币交易钱包和银行预付卡的业务,最近公司的股价和比特币一起飙升,另外一家是为房地产商提供虚拟现实软件公司Matterport,目前通过借壳上市。那我们就开始吧。

首先我们来看一下Mogo Inc.。这是一家总部位于温哥华的金融科技公司,由David Marshall Feller于2003年创立。Mogo于2015年6月在多伦多证券交易所首次公开募股。该公司提供个人贷款、身份保护、抵押贷款、Visa预付卡,查看信用评分,投资以及交易比特币的业务。Mogo的理念是希望可以提供一种新的,带有包容性与可持续性的方式来为大家提供资金管理方面的服务,成为年轻一代加拿大人的数字银行平台。

具体的业务模式上来看,MOGO是从借贷业务起家的。一开始MOGO公司的借贷业务是资产负债表贷款业务。这种债务业务的坏债风险是比较高的。

但是现在MOGO已经不继续发展这项业务了,MOGO的收益已经从100% 来自这个业务,降到了50%,并且还是持续下降中。现在MOGO仍然提供借贷业务,但是是与第三方合作,MOGO现在债务方面的收入来源是通过贷款发放费,跟第三方借贷业务支付给MOGO的每月平台使用费。转变到这种模式下的MOGO,不需要承担坏债的风险,而且贷款发放费跟平台使用费也为MOGO带来了更稳定的现金流。

除了借贷业务之外,MOGO也在推行一个VISA预付卡业务。一方面是为了鼓励大家不要过度提前消费,形成一个较好的理财习惯。另一方面,预付的VISA卡也意味着他们不需要承担这方面的信用风险。

另外值得一提的是他们推出的可以交易比特币的业务。Mogo拥有超过100万名加拿大会

员,是唯一一家在加拿大既受FINTRAC监管,又在多伦多证券交易所(TSX)和纳斯达克(NASDAQ)公开交易的公司,提供了一种简单而低成本的比特币投资方式。 MOGO目前只需1%的交易费,无需年费。而通过比特币基金投资,每年的费用高达1.95%。随着时间的推移,回报的差异是显著的。而且从二月开始,MOGO会员在MogoCard上的每一次消费都将获得1%的比特币返现奖励。他们的奖励将每月以现金直接存入他们的比特币和奖励账户。这种返现奖励MOGO是目前加拿大唯一一家公司这样做的,随着比特币的热潮,这一举措将能吸引非常多的年轻人成为他们的用户。

另外在2021年,MOGO还计划准备上新他们的一个P2P转账业务,这是类似Venmo的转账平台,这就想象空间很大了,因为我们拿MOGO看作是加拿大版的Square,这对标Square旗下的Cash App 转账业务,现在Square估值上千亿,而MOGO现在才3亿美元。

2020 第三季度财报亮点:

与2020年第二季度相比,2020年第三季度净会员增加速度加快了89%,会员人数达到1,074,000人(同比增长16%)。公司目标在加下来的两年内,预估会员人数可以增长达到2百万到3百万人。

2020年第三季度凸显了Mogo财务模式强大的潜在盈利能力

第三季度营收980万美元(高于我们预期的950万- 970万美元)

产生93%的毛利率和49%的调整后的EBITDA毛利率, 比去年同期增长了6.8倍

第三季度产生480万美元调整后的息税折旧摊销前利润(同比增长346%)

净利润100万美元,与2019年第三季度净亏损600万美元相比,有显著改善

运营净投资的正现金流为440万美元,由330万美元的正现金流驱动,不包括贷款账本产生的现金

消息面上

• 2月21日,Mogo公司宣布,已与某些机构投资者达成最终协议,将以每股10.10美元的价格,在纳斯达克资本市场规则下,以注册直接发行的方式出售总计5,346,536股普通股。此外,Mogo已同意向投资者发行未注册认股权证,以在同期的私募中购买总计2,673,268股普通股。每股认股权证将使其持有人有权在发行日期后三年半的任何时间以每股11.00美元的行权价格收购本公司的一股普通股。

• 2月18日,数字支付和金融科技公司Mogo宣布其子公司Carta Worldwide将向美国扩张。Carta计划推出新的信用卡产品,包括帮助快速支付虚拟卡和实体卡。Carta的平台将让用户充分利用该公司提供多货币卡产品的能力,以及支持加密货币的新方法。

• 2月11日,Mogo Inc.投资加拿大领先的数字资产交易平台Coinsquare Ltd., Mogo将以约5640万美元的总价收购Coinsquare 19.99%的已发行普通股。该协议还包括Mogo有权通过从现有股东手中购买股票,并在特定条件下行使认股权证,额外获得Coinsquare 20%的所有权权益,对Coinsquare的估值在2.5亿至3.5亿美元之间。

• 这一战略投资建立在两家公司多年的关系之上。Coinsquare是MogoCrypto的交易平台,这是Mogo在2018年推出的一项服务,让其成员可以轻松方便地买卖比特币。

市场前景

现在,数字话钱包正开始渗透到包括投资和贷款在内的全部传统金融服务领域。数字化钱包可以成为金融产品之外的商业活动的主导平台来以此颠覆传统银行业务。在美国,数字钱包用户的数量正在超过大型金融机构的存款账户持有者。而这只是一个趋势的开始。相比起传统银行几百上千刀的客户获取成本,类似venmo, Cash app, 跟MOGO的客户获取成本仅为20刀左右。就美国而言,每个客户可以带来的收益从贷款到保险,再到投资理财以及日常支付,预估可以达到人均2万。这在未来将是一个不可忽略的巨大市场份额。

总的来说我觉得MOGO目前很像金融科技公司SOFI。虽然加拿大的市场份额比美国要小很多,但相对的来说,加拿大目前金融科技公司竞争比起美国也少很多。所以MOGO也是很有机会发展成为加拿大的Square的。

那接下来这家公司,是一家虚拟现实技术公司,随着5G时代的到来,虚拟现实技术可以说是另外一个站在风口上的行业。去年8月的时候我们就给大家推荐过一只通过他们的眼镜产品来增强现实技术的公司,股票代码为VUZI,当时股价才3.6美元。现在股价已经翻了好几倍。并且Ark基金也在2月20号开始建仓29万股VUZI。

那今天,我们美股投资网TradesMax 再次给大家介绍另外一只借壳上市的虚拟现实第一股

GHVI。他目前还是是一个壳公司。准备收购的Matterport 是建筑以及物理勘探方面3D虚拟现实技术的行业领导者。上周, Matterport宣布与Gores Holdings VI已经达成了一项最终协议。在拟议的交易完成后,会在纳斯达克上市,股票代码更为“MTTR”。

合并后的公司预计交易后总企业价值约为23亿美元,总股本价值约为29亿美元,这项交易已获得Gores Holdings VI和Matterport董事会的一致批准,并预计于2021年第二季度完成后。业务合并将提供高达6.5亿美元的现金,交易由顶级机构投资者锚定,包括Tiger Global Management, Fidelity Management &Research Company LLC、BlackRock。

Matterport本质上是一个建筑扫描应用程序,可以将物理空间转化为数字空间,可以通过360度扫描快速创建一个3D布局。以往,这都是需要由专业相机完成的,而Matterport真正给这个行业带来创新性革命的地方是它开发了一款移动应用程序,而这个程序只需要一部智能手机就可以完成之前专业相机所能达到的大部分功能。只需扫描一下家庭或企业的每个房间,这个程序就会创建一个完整的、可共享的3D布局。

Matterport 作为行业领军者,2020年共新增25万用户和440万管理空间,管理空间远超其余竞争对手。它在用户增长和构建基础方面都有很大潜力。目前已经在150多个国家有超过25万个客户,并且收益来源分布十分健康,前十大的客户只贡献不到10% 的收益。所以不会出现一两个客户取消合约公司就会遭到严重影响的情况。

根据公司管理层预计,全球有40亿栋建筑,拥有200亿个空间,按每个空间每月1美元的价格计算,整个潜在市场规模将达到2400亿美元。即使只1% 到5% 的市场占有率,也能让该公司在目前1亿美元营收的基础上实现快速增长,达到24亿到120亿的营收潜力。

随着这项技术的普及跟发展,如果能自动测量空间,利用实时数据分析和排除建筑故障,并与世界各地的任何人共享空间,那么这个技术就有许多有待发掘的,不可思议的价值。这对建筑、房地产销售、家具空间甚至建筑管理可能产生的影响是难以预测的。而Matterport现在只是刚刚开始利用这个机会。这还不包括以后增强虚拟现实头盔和眼镜对这个业务可能带来的正面影响。这些新兴技术都可能会为Matterport利用其现有的客户和资产基础,打开许多成长型市场。

财务预期

公司核心的订阅模式推动了收益的高速增长与利润空间的扩大。预计到2025年,收益年复合增长可以达到59%,毛利率可以在2025年达到70%以上。

2020年对比2019年,LTV/CAC (客户生命周期价值比上客户获取成本)增长了4.7倍,CAC Payback in Month (客户获取成本回报月)也提高70%。

财务模式上,Matterport 2022/2023年毛利率虽然不及高增长Saas还有数据软件公司但胜在高速增长的营收预期。毛利率预计在2024/2025年可以达到软件服务公司平均水平。

从估值的角度上来看,Matterport的EV/Revenue 目前是低于软件服务行业平均水平的。

前景方面,房地产资产的数字化其实正处于起步期间,Zillow的CEO 在2020年致股东信中也提到了,在疫情期间,买家卖家使用zillow 的次数比以往任何时候都多,更好的科技工具正在促使这个行业进步,以帮助大家找到更合适的房子。而Matterport现在已经是建筑以及物理勘探方面3D虚拟现实技术的领导者。公司的不但技术强大,而且使用方便,是一个可以在未来创造很多价值的公司。

随着这周市场的大回调,我个人认为MOGO跟GHVI都是不错的买入机会。

好了今天的视频就到这里,请大家不要忘记了点赞,评论加转发。打开小铃铛才不会错过我们每一期视频的更新推送。谢谢大家我们下期再见。

盖茨:GME是赌博

微软联合创始人比尔·盖茨今日表示,在线交易平台Robinhood推动的GameStop和其他股票的交易狂热,就像是在赌场下注,而不是投资。

盖茨在接受媒体采访时称:“人们喜欢赌博。可悲的是,这是一场‘零和游戏’,估值已经超出了合理范围。从社会角度来看,你很难认为这是一种很好的时间利用方式。而且,我们都知道,早点进去的人会得到一笔意外之财,而迟到的人感觉像个傻瓜.

盖茨说:“如果普通公众投资者与对冲基金对立,随着时间的推移,对冲基金将脱颖而出。我相信,有很多人陷入这场狂热之中,这真的没有社会意义。”

美国银行给予10美元目标价

美国银行继续看空游戏驿站(GME),予“卖出”评级,目标价10美元。

分析师Curtis Nagle指出:“正如我们多次强调的那样,游戏驿站的问题在于它的发展与公司基本面脱节。最新的游戏机销售数据并没有让人感到乐观,这表明游戏驿站的实体店销售仍面临着巨大的挑战。”

Nagle补充道:“虽然新一代游戏机的发行相对较少,但实体游戏的总销量似乎非常令人失望,事实上,到目前为止,每卖出一款PS5和Xbox系列X/S主机,只卖出0.65款实体游戏。我们将继续关注这一趋势,但实体新游戏销量减少可能在一定程度上是因为数字游戏普及率的激增。”

新一代游戏机的发布推动游戏驿站1月份硬件设备的销售增长95%,同时受益于有利的市场定价,销售额增长了147%。然而,Nagle指出,PlayStation/Xbox的销量仅为上个周期同期水平的10%。

基于4个持有评级和3个卖出评级,游戏驿站的共识评级为“卖出”,平均目标价14.83美元,意味着未来12个月其股价较当前水平存在72%的下行空间。

今日WSB国会听证会

美国众议院于今日就GameStop交易争议举行虚拟听证会。GME股价走低,听证会讨论了1月份该股的波动交易。

Citadel首席执行官在被问及他所在的公司是否有人就限制GameStop交易与罗宾汉联系时说“绝对没有。”

Robinhood的联合首席执行官弗拉德·特涅夫(Vlad Tenev)承认,罗宾汉在早上5点11分收到存款通知时不可能满足要求。此前,包括今天在内,他都否认存在任何流动性问题。

罗宾汉不得不与清算所就资本要求进行合作,最终限制了13只股票的购买,他说。如果不采取这些措施,用户可能会完全失去进入市场的机会。

Tenev表示,只有不到3%的用户使用保证金交易。

下午1点26分更新: Tenev说,向新客户提供1000美元的Robinhood Instant不是融资交易,而是更类似于银行以等待结算的支票形式提供资金。

美国证券交易委员会(SEC)的数据报道称,由于大规模的空头挤压导致GameStop股价飙升,超过100万股GameStop股票被认为无法交割。

SEC 1月28日公布的数据显示,这些价值约3.59亿美元的股票被认为无法交割,要么是因为买家缺乏现金来完成交易,要么是因为卖家没有股票来结算交易。

当天,在线经纪公司Robinhood和其他公司对GameStop的交易进行了限制。此前,在Reddit 的WallStreetBets论坛上,散户交易员对这只被大量做空的股票进行了空头挤压。

从1月1日至1月27日,GameStop股价上涨了1,700%以上。价格飙升导致Melvin Capital等偏好做空的对冲基金亏损。

你觉得WSB是个人呢还是披着散户幌子的机构?

人工智能明星大数据公司Palantir(PLTR)今日下跌7%,因其股票禁售期于今日到期,很多员工纷纷抛售套利。不过投行杰弗瑞给予该公司40美元的目标价以及“买入”评级。

今日Palantir 80%股票将被解禁并有资格进行公开市场交易。此前,Palantir曾在公开上市时对股东施加了非常严苛的股权禁售限制。尽管这在IPO的公司中很常见,但对于直接在交易所挂牌的公司来说却很罕见。

索罗斯公开表示将在此次解禁中退出,尽管Palantir的最新财务状况超预期,但由于对增长前景和锁定期满抛售的担忧,导致该股近期不断阴跌。

Adit Ventures表示,他们持有价值约2.7亿美元的Palantir股票,并将在今日出售极少的股票;PHX Financial表示他们拥有超过1000万美元的Palantir股票,也将尽量不减持Palantir股票;此外,ARK也对Palantir表示了支持。

ARK首席执行官Cathie Wood在接受采访时表示她们希望ARK积极投资Palantir,并且能接受Palantir在短期利润为负。并在今日发布又在加仓5%仓位的PLTR。

Jefferies分析师Brent Thill发表报告表示,予以Palantir(PLTR)“买入”评级,目标价为40美元。

Thill指出,Palantir在第四季度的业绩及大部分指标都优于预期,并预计其在2025年的营收将达到40亿美元或以上,该分析师预计,长期而言,相信Palantir增长具备一定的可持续性,同时,该分析师认为,Palantir不断提高的盈利能力将使其在同行中更加“出类拔萃”。

另外,Palantir 今日宣布,它正在与Akin Gump Strauss Hauer&Feld LLP律师事务所合作,提供一个名为RegSpot的法律数字服务平台。

在Palantir的Foundry软件的支持下,Akin Gump的RegSpot将使该律师事务所的客户能够轻松、安全地获得各种复杂法律问题的解决方案。旨在消除后端数据收集和分析之间的障碍,从而提高机构的工作效率。

RegSpot模块将支持需要完成尽职调查和获取与美国政.府贸易限制相关的信息的客户。

相关Palantir详细介绍,请查看PLTR为何今日暴涨?

今天想与大家来深度另外两只即将通过壳公司上市的充电桩股票。分别是 EVGO, 股票代码 CLII, 还有 EVBOX, 股票代码TPGY。那今天就与大家来一起看看这两家公司的产品,估值,商业模式还有发展潜力如何,并且看看这两家准备上市的充电桩股票,能不能有当初 SBE 跟 BLNK 一样的暴发增涨潜力。

EVGO-美国电桩巨头

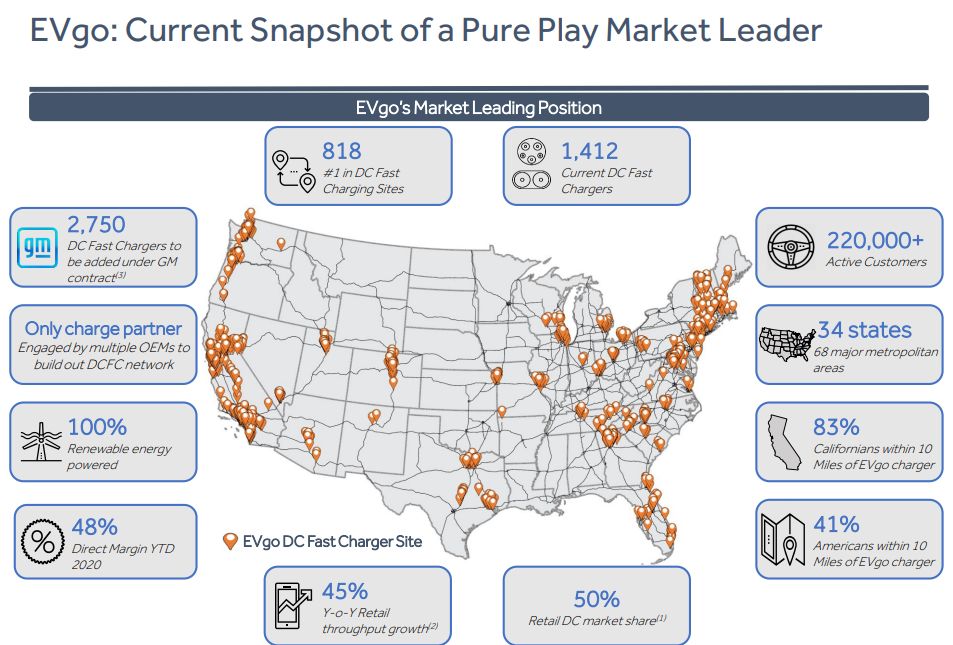

首先我们来看一下EVgo,这家公司是1月22号才刚宣布准备通过壳公司-CLII, Climate Change Crisis Real Impact合并上市的充电桩公司。公司成立于2010年,自成立以来一直是直流快速充电商业模式的先锋者和创新者,以先发优势,行业经验和专业技术抢占市场。可以看到EVgo,也是第一个可以兼容特斯拉充电的充电桩。

目前EVgo在34个州有超过800快速直流充电站台,超过1400个充电桩,并且与 GM有合约,即将再建2750个充电桩。

从商业模式上来看,EVgo与Chargepoint的轻资产模式不一样, 采取的是一种全集成商业模式。即包含了所有的充电桩的开发,拥有,以及经营权。

从市场份额上来看,整体电动车的市场从2019年到2040年,年复合增长率可以达到24%。充电桩/电站的市场年复合增长率从2019年到2027年将达到41%。其中电动运输类车队,还有电动重型卡车类电动车,将分别有着86% ,和152%的年复合增长。而这类电动车对于充电的时间有着较高的要求,所以在这里面,细分的DCFC 直流快速充电桩将随着电动运输类车队,以及重型电动车的快速发展,比起一级或者是二级充电桩有着更显著的增长需求。

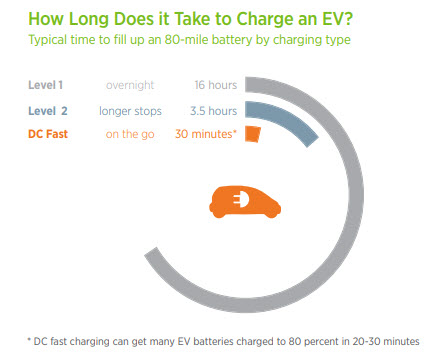

这里科普一下,什么是 DCFC直流快速充电桩。

1级充电器(通常为住宅充电器)使用家用120 VAC / 230 VAC电源,可提供12 A至16 A范围内的电流,并可在16小时内完成24 kWH电池的充电。

2级充电器(通常用于商业场所,如商场,办公室等)使用多个240 VAC电源为更强大的车载充电器供电,电流在15 A和80 A之间,充电大约4个小时。之前给大家介绍过的ChargePoint 还有Blink 主要就是2级充电器。

3级直流充电桩:这种类型的充电站使用外部充电器直接向车辆电池提供高达400 A的高压(300 V-750 V)直流电。3级直流充电桩由于是直流供电,不需要板载充电控制,输出电流功率更大,典型的24 kWH电池的充电时间不到30分钟。

所以对于运输类车辆来说,时间是很昂贵的,所以对于运输类车队来说,肯定只有DCFC快速直流充电桩才能满足他们的充电需求。

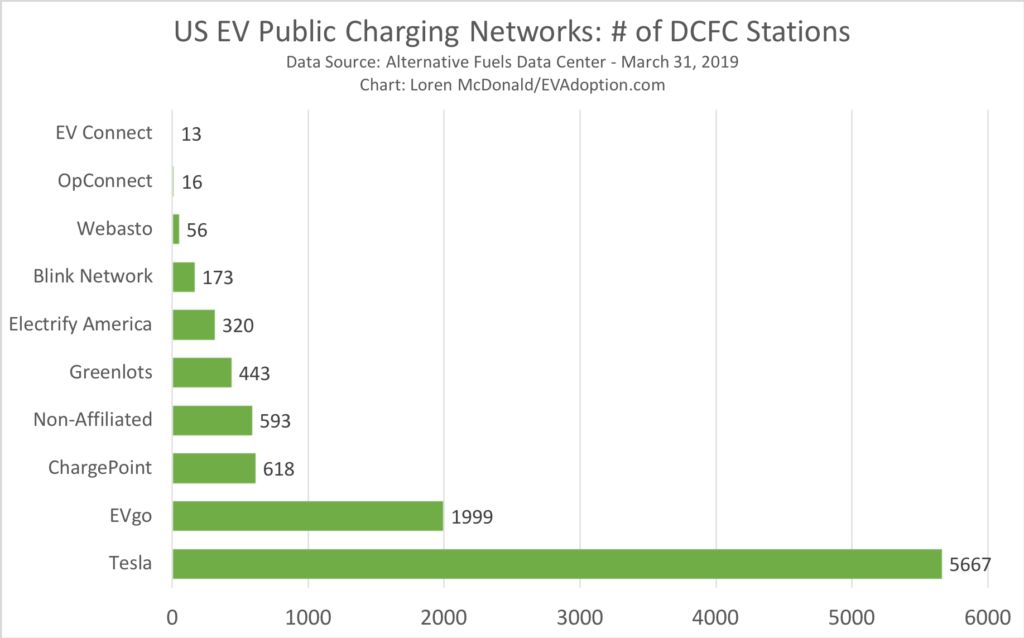

而EVgo在DCFC的市场份额排在第二,仅次于特斯拉

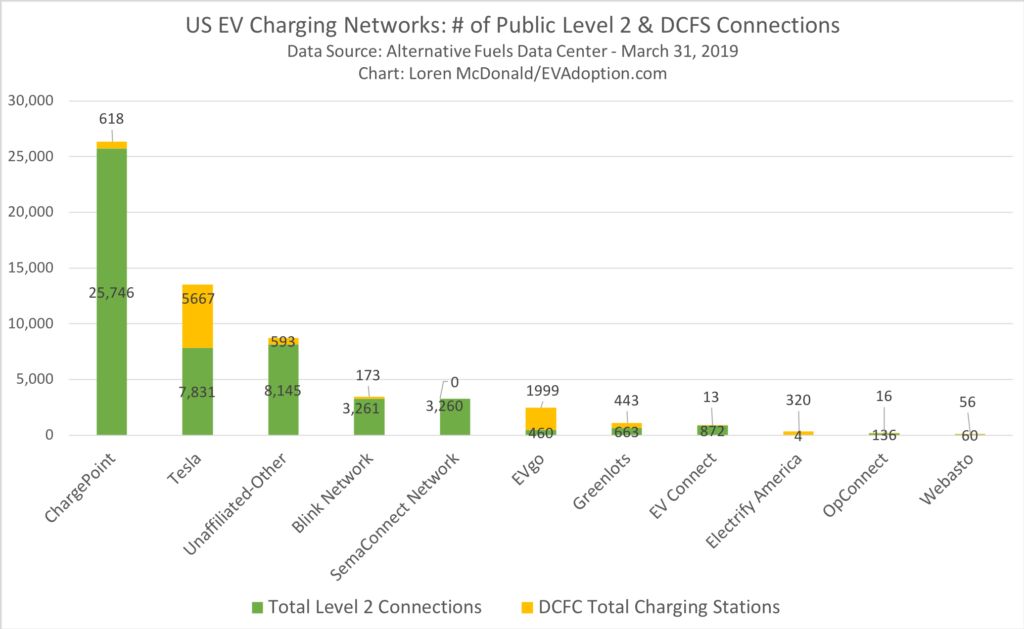

从这张图上看到,EVgo的两个竞争对手,ChargePoint 和 Blink这两家涨的非常好的公司,但在DCFC市场份额只有6%和2%。非常的小,不过,特斯拉的充电站只能给特斯拉的车使用,有点像苹果系统,而Evgo和ChargePoint更新安卓系统,能给其他品牌使用。意味着,特斯拉目前不会和EVgo直接竞争,但是未来特斯拉是否为了增加营收,而开放充电桩,那这里就不做太多推测了。

这张图显示的是ChargePoint在2级充电器上就排在第一,特斯拉第二,Blink第四,Evgo第六

EVgo预计DCFC直流快速充电站将在2040 占整体充电市场份额的42%。而EVgo 预计自己可以占据这个细分市场份额的21%左右。

目前Evgo已经跟许多公司以及政府有着合作。公司当中比较值得一提的是Evgo 与Telas, GM 还有Nissan 的合作。EVgo在充电器上讲安装770个连接器,可以实现特斯拉在EVgo的充电网络中进行充电。与GM签订了再开发安装2750个充电桩的协议,预计与2021年上半年这些充电桩可以向顾客开放。与Nissan 还有其他一些汽车品牌也尝试“免费充电”或者买车/租车送充电卡的业务。

从财务数据上来看,公司预计营收从2020年的1400万增长至2027年的12.8亿。

EBITDA在2023年实现正增长。

公司预计2021年第二季度可以完成合并上市。融资后估值约为26亿美元,交易完成后的5.7亿美元将用于资产负债表上充电基础设施网络的建设。

EVBOX-欧洲充电老大

接下来我们来看一下EVBOX, 这家公司计划通过与TPG Pace Beneficial Finance(股票代码:TPGY)合并上市。 EVBOX是总部位于荷兰的一家充电桩公司。迄今为止已经建立了19万个充电桩,是目前所有充电桩公司当中最多的。现有充电桩主要集中在荷兰七万五千个,德国四万个,法国两万个,日耳曼一万个,剩余欧洲地区加起来三万一千个,以及欧洲以外也有一万个, 分别在南美,北美,欧洲,亚洲都有站点。

在产品方面主要是直流,交流充电站。在欧洲充电站市场中,EVBOX直流充电桩占据了欧洲35%的市场份额,他的交流充电桩占据了欧洲25%的市场份额。

商业模式上主要分三块:首先就是销售/出租充电桩,然后就是公司平台软件提供的端到端的解决方案,可以为整个电动汽车充电生态系统的所有成员提供服务,最后还有充电桩的售后维修升级方面的服务。

另外除了商用充电桩,EVBOX也提供一些家用的充电设备,他整体模式和产品上跟之前我们聊到过的Blink是非常相似的。

在他们商业模式下的收益预计中,EVBox的收入不仅来自设备销售,还来自软件订阅、服务和交易处理费。EVBox的开放架构SaaS平台Everon提供基于云的充电管理解决方案,可同时支持EVBox和第三方硬件。Everon软件也为充电站所有者提供了盈利机会,支持动态负荷管理,并允许通过api与其他软件集成。可以看到,在EVBOX之后的发展中,软件服务方面的可持续性收入占比将超过充电桩本身。

他们现在客户也遍布了很多行业,包括各类车队,商场,还有汽车品牌,能源公司等等。

整体来说,欧洲与美国市场在电动车行业这个领域,预计接来下的十年都是高速增长的,但是由于欧洲整体上对于减少碳排放的规定更加严格,所以欧洲市场有着比美国市场更急切的加大电动车占比的需求,相对应的,在政策方面,欧洲相比美国也为这类行业提供了更多的国家补贴。

在市场方面,作为欧洲市场的老大,他们相信凭着在复杂的欧洲市场的成功扩张的丰富经验,公司不但可以在欧洲市场保留他们的竞争优势,并且还可以很快的打入美国市场。EVbox在2020年2月正式在芝加哥郊外建立了第一个北美总部,并且预计在初期阶段,可以每周生产约200台左右的直流充电设备。

在财务预期方面,收益预计2020年至2030年,年复合增长可以达到74%。然后随着软件服务在收益中占比增加,毛利率上涨,预计在2023年,EBITDA也可以实现正增长。

完成合并上市后预估值为14亿美元左右。其中融资后的四亿现金准备用于其在全球业务的扩张。

结合之前给大家介绍过的Blink,还有ChargePoint, 现在我们来对比看一下这几家充电桩公司的商业模式。可以看到Blink 和EVBOX都是从硬件到软件,提供全套设备,软件以及服务。Chargepoint 特点在于轻资产模式,而EVgo 目前只是专注于充电桩设备提供。从四家公司的市场占有份额来看,光看美国的话,目前在二级充电桩市场中,Chargepoint 属于老大,占据73%的市场份额,Blink 排第二占有8%的市场份额。但如果看DCFC直流充电市场的话,EVgo则排在Charge point还有Blink 前面。如果算上欧洲市场的话,从充电桩数量上看,毫无疑问,EVBOX不管直流还是交流充电,都属于领先地位。

从股价走势来看,这两支股票都在合并消息传出来以后,有了一波涨幅。但是参考SBE的股价走势,在正式合并之前应该还有持续上涨的空间。

最后我们最后来看下下这两家公司的估值,再加上SBE,就这三个准备合并的壳公司我们来做一个对比分析。

首先,从2020年的收益来看, EVGO的1400万相比EVBOX还有SBE是非常少了的。但EVGO 胜在后期增长迅猛。并且作为美国目前最大的DC直流快速充电桩,随着电动车运输类车队的发展,对于充电时间要求越来越高,EVGO的发展空间还是很大的。对比Chargepoint 的EV/ EVITADA 可以看到,EVGO 只有13.3x, 而Chargepoint达到了41.8倍。所以EVGO的股价目前相较于Chargepoint来说还是便宜的。

EVBOX作为欧洲市场的领先者,2020年预估收益为8400万美元。而且2021-2022的收益增长预估都比Chargepoint 要高。最主要的是他目前的 2021 EV/Revenue 才6.7X,对比一下Chargepoint的76.1X,就可以看到从估值的角度来说,EVBOX现股价也是相对来说比较便宜的。所以我们美股投资网首选EVBOX作为目标。

从长期来看,这个电动车发展的趋势还是不变的,不管最后哪一家公司的电动车成功占领了市场,充电桩都是需要的。

最后这三家公司都预计在2021年上半年完成合并,其中Chargeback应该预计在2月中旬完成合并,也就是最近两周。因为SPAC合并前后股价波动也是比较大的,所以大家要记得做好止盈止损。

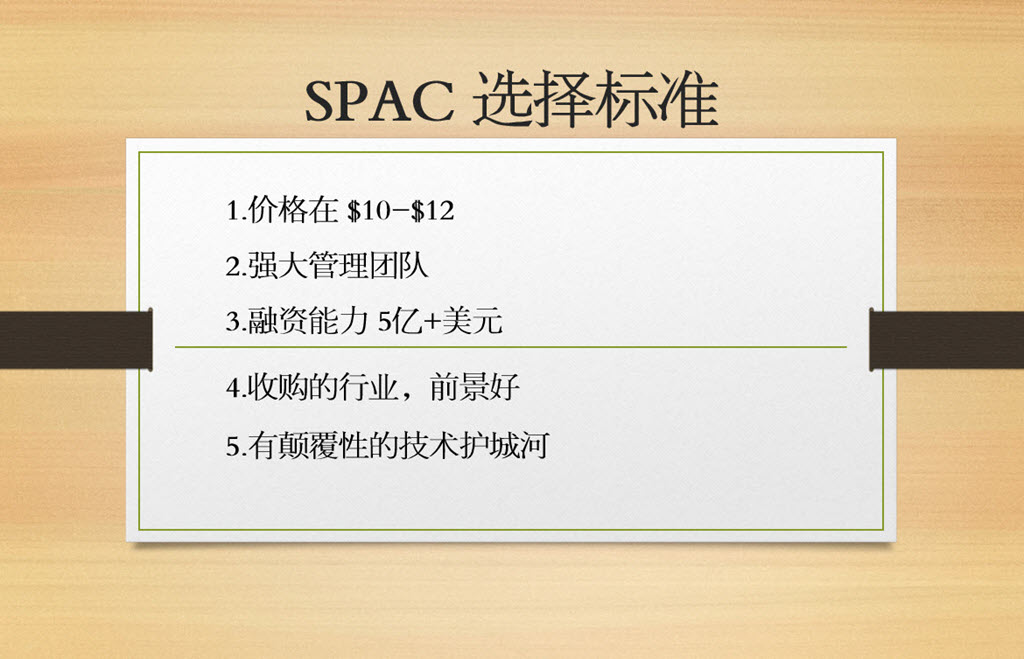

我们今天分析那些还没有明确合并消息的公司,要从哪些方面来看是否值得提前买入,选择的五大标准是什么?

首先,SPAC运行的基本逻辑就是这个壳公司作为一个没有债务和业务,只有现金的公司上市融资。然后用融得的钱并购另外一个希望上市的、有实际业务的公司。一般来说,完成并购的窗口期为2年。也就是说这个壳公司要在两年内找到希望并购的目标公司,如果合并完成,那么被并购公司将通过这种方式,省去了很多IPO 的流程与审核,直接上市。但如果在窗口期内未能完成并购,SPAC将解散退市,募得的钱将退还给投资者。

那么在SPAC成立的早期,我们看一家SPAC有没有潜力的方式

首先就是看这家SPAC背后的团队是什么来头?

从2020年SPAC爆发增长以来,越来越多的知名投资人开始通过SPAC来寻找有潜力的公司,帮助其上市。比如Chamath 的IPO2.0 系列SPAC, 还有年轻版巴菲特 Bill Ackman的Pershing Square,代号PSTH。这种背后有着强大团队的SPAC一般来说前景就是比较好的,一方面从他们过往的业绩可以知道他们有这个能力把一个公司往好的方向发展,另一方面,因为他们本身就是成功的投资人,商人,所以他们具备了非常多的资金以及人脉。这样他们的SPAC一般不愁没有资金的投入或者消息面的炒作。而这些都是让SPAC在没有合并前股价上涨的动力。

另外,虽然SPAC 在成立初期并没有目标公司,但是从背后的团队,也可以大概猜测一个预期收购公司的行业,比如之前与大家分享过的Bill Foley的BFT想收购的Paysafe就是一个很好的例子。Foley 他本来就有着非常多的金融特别是支付方面的专业经验,所以他想收购一个FinTech公司就能够把他的资源,人脉,以及专业性发挥到最好。

所以大家可以看看背后团队是做什么的,有过什么其他的并购经验,投资的行业是不是比较热门的来判断要不要在早期就埋伏进这只SPAC。

当然,要调查清楚每一个SPAC背后的成立团队并不是那么容易的事情,必须要收集非常多的资料。而且有一些SPAC光从名字跟团队,也不太能明确的看出想要收购公司的方向。所以这个时候, SPAC的股票价格越接近10美元安全系数就越高。因为即使合并不成功,这十美元是会退还给投资者的。当然,合并成功以后,就没有了十美元这个退还的说法了,那个时候就按照一般股票来算了。

所以如果这个时候的SPAC股价还在10美元附近,买入 SPAC甚至可以作为一个避险资产。毕竟下行风险十分有限,而且如果有什么利好消息出来了,股价还可能有一波上涨行情。这个在市场里风险比较大的时候,以及没有什么其他好的入场机会的时候,是可以考虑这样去操作的。当然,如果两年内都没有找到并购的公司,那这段时间这个钱放入SPAC的时间成本也是大家要考虑一下的,比起放银行的利息好吧。

除了价格以外,我们需要考虑这个SPAC 的融资能力,IPO的融资额从4000万美金到上亿美金不等,硅谷很多厉害的独角兽都是10亿美元以上的市值,SPAC的融资额没几十个亿都很难拿下独角兽。比如最近的SOFI

另外一个选择标准是潜在收购的公司所处在的板块或行业,未来这个行业需求、增速和市场空间是否足够大,是否有投资机会,比如,电动车,太阳能,云计算都是未来增速巨大的行业。

最后一个标准是,潜在收购的目标,是否是使用颠覆性的技术去取代传统行业,这技术是否已经成熟,或者有护城河,但这条件不是必要的条件。

那我们接下来就快速的来看一下我们整理出来的。还没有官方宣布目标公司的SPAC股票公司。在这份表格中,有20家SPAC公司,有的呢已经有了一些传闻,有的是完全没有任何消息。那我们先把这些公司按照现在的股价由低到高来看,毕竟越靠近10美元,安全系数越高。但由于公司太多,我们只做简单的介绍分析,如果大家对哪家感兴趣,欢迎评论区留言告诉我们你想看哪个公司。

SPAC列表介绍

SC Health Corporation:

这家SPAC公司的目标收购公司是亚太地区的医疗保健行业。预计资本筹集至2.2亿美元,其中1.5亿美元来自公开发行(ipo),加上5000万美元的承诺资金来完成最初的业务组合。这家公司背后的团队有CEO AJ Coloma, 其在SINCap 担任投资总监,专门负责亚太地区的私募股权投资。还有提名董事Dr. Lim, 作为执业医生和管理者,在医疗保健行业具有四十年的经验。这是一家比较典型的金融专家加行业专家的团队组合模式。但这公司市值比较小,行业也不是具有颠覆性的创新型行业,所以可能比较少投资人会追捧。

CRHC-Cohn Robbins Holdings Corp:

这家公司我觉得大家可以重点关注一下。主要原因是这家SPAC背后的大佬比较厉害。Gary Cohn, 他是美国前总统特朗普的前经济顾问,还是前高盛CEO兼总裁,现IBM副董事长。虽然公司现在没有明确的目标行业,但由于Gary Cohn 在理解全球金融市场的复杂性方面有着丰富的经验, 并且公开表示过对区块链技术非常感兴趣。并在2018年加入了区块链技术公司Spring Lab 作为资讯顾问。我觉得这个SPAC很有可能是FinTech 或者Blockchain相关行业。这个行业也是未来比较热门的行业之一,而且股价现在才10.61 美元,大家可以关注一下。

FST-Fast Corporation Corp:

这个SPAC目标合并的是六亿以上的餐饮或者酒店类的公司。他的团队是第一次做SPAC类合并,主要有专业化的餐饮管理者负责。有一些传闻消息说有可能与Tilman 合并。股价在10.71美元。

AACQ- Artius Acquisition Inc:

这家公司没有任何目标公司的消息,合并行业应该是Fintech领域。背后的团队值得期待,由主席Charles Drucker和首席执行官Boon Sim领导。 Drucker以担任Worldpay首席执行官而闻名,该公司的股价在被Fidelity National Information Services收购前上涨了近700%。在Worldpay任职期间,德鲁克专注于通过收购来发展公司,并成功完成了五次重大收购,价值超过150亿美元。打算融资6.3亿美元。现股价 10.74美元。

TWCT-TWC Tech Holdings:

这个SPAC目标筹资5.25亿美元。目标行业为科技创新型公司。背后团队是True wind Capital,这是一家总部位于旧金山的私募股权公司,截至2020年3月管理10亿美元,专注于投资领先的技术公司,包括软件、金融技术、工业技术、医疗IT、互联网、半导体和IT服务。-目前拥有一支由15名专职投资专家组成的团队,拥有深厚的技术投资经验。True Wind Capital此前收购的SPAC (Nebula)于2018年1月上市,并完成了与汽车金融分析和服务提供商Open Lending的合并(纳斯达克代码:LPRO; 从10美元的发行价到现在 $36.39+253%)。现股价10.85美元。

AVAN-Avanti Acquisition Corp:

这家公司由NNS Group和Sienna Capital组成的,面向欧洲业务。拟通过首次公开募股(ipo)筹资至多5亿美元。根据与赞助商的远期购买协议,公司可以在收购结束时额外筹集1亿美元。按照拟议的交易规模,收购Avanti的市值将达到6.25亿美元。现股价10.9 美元,而且已经有了传闻消息,公司有可能收购瑞典在线金融服务公司 Klarna。

THCA-Tuscan Holdings Corp. II:

公司首次公开募股中为SPAC融资1.5亿美元。现股价10.92美元。有传闻消息将与货运市场的物流初创公司Transfix合并。

RBAC-RedBall Acquisition:

这个有传闻消息说,正在讨论将把英国足球队利物浦足球俱乐部(Liverpool Football Club)的母公司芬威体育集团(Fenway Sports Group LLC)与RedBall Acquisition Corp.合并。公司由私募股权投资公司RedBird Capital Partners和奥克兰运动家队(Oakland Athletics)高管比利•比恩(Billy Beane)共同发起。现股价10.94。

BTAQ- Burgundy Technology Acquisition Corp:

公司首次公开募股(ipo)融资3.45亿美元。目标行业为在欧洲,以色列,美国的科技公司。公司由科技行业资深人士Leo Apotheker和Jim Mackey共同创立并领导。Leo Apotheker曾担任德国软件公司SAP SE和惠普公司的首席执行长,目前担任该公司董事长兼联席首席执行长。Jim Mackey曾担任花旗集团(Citigroup)的董事总经理、软件、技术投资银行团队主席,并在SAP SE、OpenText和黑莓担任高级领导职务,目前担任联席首席执行官和首席财务官。目前股价11.38美元。

SOAC-Sustainable Opportunity Acquisition Corp:

这是一个市值3亿美元左右的SPAC, 专注于可持续发展,减少碳排放等环保业务。SOAC的管理团队在运营和管理美国众多公司和行业的可持续发展项目方面拥有丰富的经验。随着拜登上任,可能会利好这个行业。目前股价11.43美元。

WPF-Foley Trasimene Acquisition Corp:

这个SPAC规模高达9亿,背后的大佬也是比较厉害。他的执行董事长Bill Foley目前是Fidelity National Financial(纽约证券交易所代码:FNF)、Black Knight(纽约证券交易所代码:BKI)和Cannae Holdings(纽约证券交易所代码:CNNE)的董事长,也是Trasimene Capital Management的高级董事总经理。 BFT准备收购Paysafe也是他促成的。有传闻消息将于Alight 合并,现股价 11.67。

FUSE-Fusion Acquisition Corp:

这个SPAC目标收购的是7.5亿到30亿的金融科技,资产管理类公司。这个公司背后的大佬非常厉害了。吉姆·罗斯,他是道富银行执行董事长,高级顾问。更为人所知的是他是ETF的先锋,SPY和首只黄金ETF (GLD)的创始人。他推出了许多全球首批ETF,包括美国、香港和澳大利亚的ETF。现股价12.07美元。

GSAH-GS Acquisition Holdings Corp II:

公司首次公开募股为7亿美元。没有特别明确的目标行业,他们认为机会存在于多元化的工业、医疗保健、技术、媒体和电信,以及另类资产管理行业。值得一提的是,这个SPAC背后就是高盛资产管理。所以他可以动用高盛全部资源来寻找靠谱的收购目标。现股价12.37美元。

PIPP-Pine Island Acquisition Corp:

被誉为拜登的SPAC,这家公司已募集超过2亿美元。目标行业为国防、政府服务和航空航天业务。背后团队值得一提。John Thain,他曾担任纽约证券交易所(New York Stock Exchange)、美林证券(Merrill Lynch)和CIT集团(CIT Group)的首席执行官。Tony Blinken 作为长期的民主官员和外交官。在拜登提名他为下一任国务卿时,他才退出了$PIPP团队。这是一家与至少两名拜登(Joe Biden)挑选的内阁成员有联系的公司。现股价13.64美元。

FTOC-FTAC Olympus Acquisition:

这家公司拟筹资7.5亿美元。该公司由董事长Betsy Cohen和首席执行官Ryan Gilbert领导,前者是The Bancorp的创始人和前首席执行官,后者目前是BBVA集团支持的Propel Venture Partners的普通合伙人。该公司计划瞄准一家全球金融科技企业,但不打算追逐那些有投机商业计划或过度杠杆的企业。有传闻消息说将于Payoneer 合并。现股价13.77美元。

QELL-Qell Acquisition:

公司筹集了3.3亿美元。由前通用汽车(General Motors)高管巴里·恩格尔(Barry Engle)领导。目标行业为下一代移动和运输行业。有传闻消息将于Proterra合并,但后来Proterra选择了ACTC。 Qell 现股价 13.8。

VGAC- VG Acquisition Corp:

这家公司目前传闻收购维珍轨道旗下的小型卫星发射公司维珍轨道(Virgin Orbit),是仅次于SpaceX的知名卫星公司,背后的创立者就是Richard Branson, Richard Branson, 他就是维珍银河(股票代码 SPCE)的创始人。所以这家公司还是值得期待的,在没有任何消息的情况下,股价已经是13.8 美元了。

IPOF

这个SPAC我们在之前的视频也提到过,是华尔街著名风险投资人Chamath Palihapitiya 的IPO2.0系列SPAC。成功合并的公司有维珍银河,Open Door. 准备合并的还有金融独角兽Sofi。目标收购公司是具有颠覆性的创新型公司。现股价已经是14.99美元。

BTWN- Bridgetown Holdings Ltd:

这个SPAC也是受到了非常多人的关注。主要原因就是背后的大佬是亿万富豪李泽楷(Richard Li)和美国传奇投资人,Paypal, Palantire 联合创始人彼得·泰尔(Peter Thiel)。有传闻消息称公司有可能与印尼电商Tokopedia 合并。股价现在为15美元。

PSTH- Pershing Square Tontine

这只SPAC 将成为一家50-70亿空白支票公司。目标为高质量的IPO候选公司、成熟的独角兽公司、私募股权投资组合公司和家族企业。这个SPAC也是非常多人关注,原因是他的董事长兼首席执行官是Bill Ackman,而他是世界顶级投资者之一。2003年,他创立了(Pershing Square Capital Management),这是一家专注于价值机会的对冲基金。偶尔也有做空交易。截至去年年底,他的基金获得了62.8%的高回报率,投资组合价值达到114亿美元。这个SPAC的地板价为20美元,现在是29.2美元。

可能没有比电动汽车行业更热门的股票了,也可能没有比SPAC更受欢迎的热度了。许多电动汽车公司利用了这一新趋势。

卡车制造商尼古拉(NKLA)、电池QuantumScape (QS) 和货车开发商Canoo (GOEV)都在2020年完成了SPAC的合并。

历史表明,电动汽车SPAC的股票经常在并购临近时反弹,即使这些反弹从根本上来说似乎没有意义。

对于押注这一模式将持续下去的投资者,或者正在寻找合并前的电动汽车空间股来买入的投资者,以下是六支值得关注的电动汽车SPAC股票:

借壳上市公司 Churchill Capital IV Corp (CCIV)涨12%,电动车公司Lucid Motors据悉正就与前者进行合并上市谈判

借壳上市公司Arclight Clean Transition(ACTC)涨70%,美国电动公交制造商Proterra将与该公司合并进行上市

Northern Genesis (NGA)

北方创世纪(NGA)是一家特殊用途收购公司(SPAC)。它计划与总部位于加拿大的小型电动卡车和公共汽车制造商狮电 (Lion Electric) 合并,这笔交易实际上将使狮电上市。两家公司在11月公布了合并计划,预计将在本季度末完成。

在提交给美国证券交易委员会(SEC)的一份与合并计划有关的文件中,狮电透露,它在6月份与亚马逊(Amazon)的一个部门签署了一项协议。Lion同意在未来几年内向这家网络巨头交付至多2500辆电动卡车(总额将由亚马逊决定),以换取现金和权证,当满足特定条件时,这些权证可以兑换成Lion股票。

去年9月,在投资者还没有注意到它之前,Lion宣布它已经同意向亚马逊运送10辆卡车。但它并没有告诉我们,送货可能只是一份多年合同的开始,也没有告诉我们,亚马逊有权获得Lion的股份。

诚然,2500辆卡车并不是什么大生意,但对Lion来说也不是什么小事。目前,该公司有一家每年只能生产几千辆汽车的小工厂。但这对该公司及其即将成为股东的人来说无疑是一个鼓舞人心的消息,这也有助于解释为什么Lion计划在美国建立一个更大的工厂。

CIIG合并 (CIIG)

传统的首次公开发行(IPO)程序对披露和预测有更严格的规定。合并并没有受到同样的审查。因此,私营企业在宣布与SPACs合并时,可以提供激进的预测,至少在合理范围内。

总部位于英国的面包车和巴士制造商Arrival与CIIG并购案无疑利用了这一优势。在其合并报告中,预计到2024年,Arrival的收入将达到140亿美元。

在这样的背景下,目前预估市值超过160亿美元似乎并不难。当然,“到来”可能过于乐观了。从0到140亿美元还有很长的路要走。如果实现了这一目标,中智的股票将被证明过于廉价。否则,回想起来,特斯拉的股票就会像电动汽车泡沫的一个重要组成部分。

TPG Pace (TPGY)

TPG Pace无疑选择了与电动汽车公司合并的正确时机。在去年12月宣布与欧洲充电游戏EVBox合作后,TPGY股价上涨了一倍多。

鉴于SBE股票的反弹,这种乐观情绪是有一定道理的。

EVBox是欧洲的领先者,正在寻求通过进入北美市场来利用这一经验。增长令人印象深刻,2017年至2019年期间,收入增长了三倍多。

目前,预估市值约为38亿美元。这是2022年预计收入2.25亿欧元的14倍。这可能使TPGY的股票比SBE便宜一点,但也不便宜。

论坛合并III (FIII)

FIII的股价并没有像其他电动汽车一样出现同样的上涨。尽管该公司宣布与电动最后一英里Electric Last Mile合并,但其股价仍为14美元。Electric Last Mile正在为美国市场开发电动货车。

可能是因为投资者害怕竞争。ELM的目标市场与Arrival、Workhorse Group(WKHS)等公司的目标市场相同。至少到目前为止,FIII的股票表明投资者认为这些竞争对手更具吸引力。

但是Electric Last Mile也有一个有趣的例子。该平台是基于在中国成功推出的电动货车。位于印第安纳州的悍马(Hummer)前工厂已被收购并改造,用于生产电动面包车。

与此同时,较低的价格确实表明,如果Electric Last Mile在其市场上成为赢家,FIII股票将有更多上行空间。