一位名为苏茜·比格(Susie Bigger)的前员工称Facebook任意给员工分配虚假“经理”头衔,目的就是为了规避加班费

她说,她和其他同事每周工作超过40个小时,没有加班费。

比格2013年5月加盟Facebook,今年年初离职。她在Facebook芝加哥办公室办公,主要负责销售相关工作,帮助大型广告主策划其广告宣传。

比格在起诉书中称,她以及其他许多同事,被Facebook虚假地分配了一个“经理”头衔,但徒有其名,她们并无经理职责或权力,Facebook这样做的目的就是为了规避加班费。

比格还称,这种现象存在于Facebook整个公司范围内。例如,客户解决方案经理(client solutions managers)、消费者解决方案经理(customer solutions managers)和客户销售经理(customer account managers)等,其实这些职位的职责基本是一致的。

10月31日,拍拍贷更新了招股说明书,内容显示,拍拍贷计划发行1700万股ADS,相当于8500万股A级普通股(每股ADS相当于5股拍拍贷A类普通股),预计每股ADS的价格区间为16美元至19美元,融资总额最高可达3.71亿美元。

此外,拍拍贷的售股股东还将向承销商提供选项,在出现超额认购时额外购买最多255万股ADS股份。其每股A级普通股代表1票投票权,而B级普通股代表20票投票权,且可以转换为A级普通股。

按照拍拍贷普通股总股本折合为ADS后计算,拍拍贷上市后估值有望超过50亿美元。

本月14日,美国证券交易委员会(SEC)官网首次披露了拍拍贷IPO招股说明书。招股说明书显示,拍拍贷拟在纽交所上市,股票代码为“PPDF”,最高筹资额为3.5亿美元。

拍拍贷成立于2007年,总部位于上海,是国内首批提供P2P无抵押贷款的网上平台之一。拍拍贷招股说明书中透露,截至2017年上半年,拍拍贷拥有超过4800万注册用户,累计成交总额近780亿元。

此外,招股说明书还披露了拍拍贷的业绩数据、股东结构等信息。

根据披露,2016年度,拍拍贷营收为12.09亿元人民币(约合1.74亿美元),净利润实现扭亏为盈,为5.01亿元人民币(约合0.72亿美元);

2017年上半年,营业收入为17.33亿元人民币(约合2.56亿美元),净利润为10.49亿元人民币(约合1.55亿美元)。

股东结构方面,在首次公开招股之前,红杉资本持有拍拍贷356,123,700股普通股,占总股本的25.5%,首次公开招股后将被稀释至23.8%;光速安振中国创业投资(Lightspeed China Partners)及其子公司持有拍拍贷144,884,100 股普通股,占总股本的10.4%,首次公开招股后将被稀释至9.7%。

拍拍贷董事和高管合计持有公司1,190,632,800股普通股。其中,拍拍贷CEO张俊持有公司82,759,800股普通股,占总股本的5.9%,首次公开招股后被稀释至5.5%;首席风险官李铁铮持有公司32,987,900股普通股,占总股本的2.4%,首次公开招股后被稀释至2.2%;首席营销官胡宏辉持有公司77,883,400股普通股,占总股本的5.6%,首次公开招股后被稀释至5.2%;首席技术官顾少丰持有公司396,068,900股普通股,占总股本的28.3%,首次公开招股后被稀释至28.3%。

值得关注的是,今年以来,国内互联网金融企业赴美上市出了“扎堆”之势。在拍拍贷之前,今年4月,信而富登陆纽交所,10月,趣店也在纽交所上市。此外,量化派、乐信、点融等互联网金融企业也已都传出了拟赴美上市的消息。

华尔街一家顶级公司的统计,明年,AMD的图形处理器(GPU)将在两个关键市场上面临需求问题。相关个股 NVDA INTC

摩根士丹利将AMD股票评级从持有(Equal-weight)下调至低配(Under-weight),预计加密货币挖矿和游戏机对其图形芯片业务的需求将在2018年停滞不前。

AMD周一股价大跌8%。 上周三,该公司股价下跌13.5%。该公司在上周二公布的财报表示,预计第四季度盈利不及华尔街预期。

日本软银计划取消关于Sprint和T-mobile并购的磋商。取消原因可能为双方未能就重组后的公司所有权达成同意。这使得软银原本希望重塑美国电信业务的愿望破灭。

Sprint股价一度大跌13%,Sprint现在下跌9.46%,暂报6.32美元。T-Mobile暂跌4.88%,报59.88。

今年2017,我们投资网捕捉了好几只翻了5-10倍的潜力股,有些是因为题材很好被炒起来,有些是行业创新而被大机构看好。

VERI 人工智能股,专注媒体策划、广告投放、定制分析等业务,我们Tradesmax分析团队在股价爆发前,就已经在微信公众号进行深度分析,股价从7美金上涨到30美金,之后微信公众平台再次发文章提醒,股价从30美金暴涨到70美金,我们的粉丝都借此机会大赚了一把。 VERI 在短短一个月涨幅达到10倍。

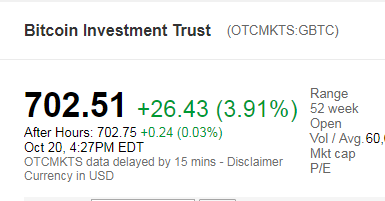

GBTC是一只追踪比特币的基金,今年比特币行情继续火爆,一度突破了6,000美元和40,000人民币大关,我们微信分析师 meigu88扫描到该股时在147美金,现在已经上涨到702美金。

生物制药公司Dynavax Technologies (代号DVAX),专注于美国发展新型疫苗和治疗方法的公司,今年不断传出药物临床的利好数据消息,推动股价一步步从3.5美金暴涨7倍到现在的21.7美金。

ICHR 公司制造半导体设备和LED和 OLED研发,OLED 被应用于各大屏幕,股价从今年上市的9美金暴涨到35.5美金,涨幅近3倍。我们投资网团队在17美金就开始关注该股。

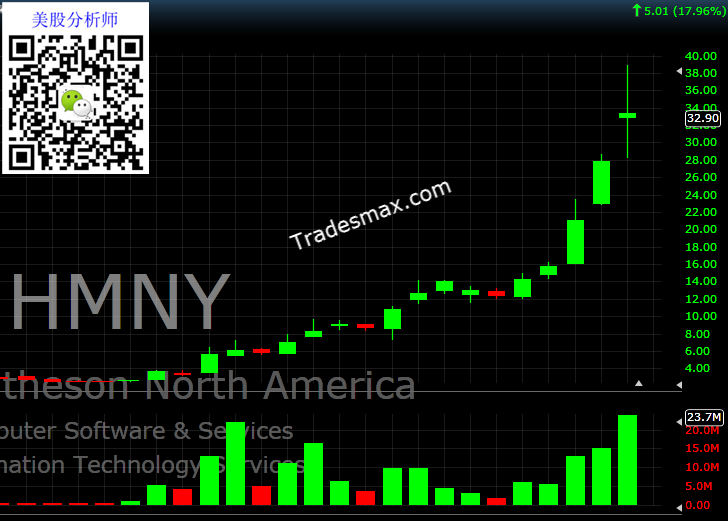

MoviePass是一家旨在成为电影院Netflix的公司,9.95美金包月任看电影,这颠覆传统的模式瞬间走红,导致公司的最大股东,Helios and Matheson Analytics一家上市数据公司,美股代号 HMNY,连日暴涨近20倍,从2.6美金涨到今日最高38.86美金

除了上述的个股,我们最近研究发现,有个即将要爆发的行业,会带动这几个潜力股上涨5-10倍,想索取相关资料,请和我们微信分析师联系微信号 meigu88

家住福建的郭伟峰今年24岁,爱赶时髦的他从去年6月开始,下载注册了多个网络直播平台,做起了一名网络主播。“当时一些比较火的直播软件都做过,因为每家对主播的补贴都很大,我能明显地感受到那种红利和流量爆炸的感觉。”那段时间,郭伟峰将直播当成了自己的工作,所有的经济收入也都来自于直播平台。

不过如今情况却起了变化,郭伟峰用“低迷”一词来形容当下他自己的直播事业以及众多网络直播平台的现状。“直播这行现在不好混了,根本挣不着钱,可能直播的冬天已经来了吧。”他说。

巅峰时直播睡觉都能挣钱 过去

他表示,那个时候各家平台都在花钱挖人,补贴也很疯狂,简直就是进入了“烧钱”的模式,所以直播呈现了爆炸性的增长。“对于主播来说,这当然是好事了,那时候直播睡觉都能挣着钱,更别说我的直播还有点内容和质量。”他说,“我最巅峰的时期一个月挣两三万不是问题,这在男主播圈里算比较多的了,我们和女主播不能比。”

“疯狂”降温上百家直播平台关闭

郭伟峰口中的“好事”并没有持续太长时间,变化出现在今年春节后三月份。

郭伟峰说,从那时候开始,看直播的人逐渐少了,平台的补贴也渐渐没有了,更明显的是各个经纪公司不再像以前一样疯狂挖人了。“以前挖人什么层次的都要,只要看你是个好苗子就会挖过来,但现在不一样了,这半年多倒了不少经纪公司。” momo YY

苹果:iPhone X需求旺盛 将继续接受在线订单 aapl

对此,苹果在一份发给美国媒体的声明中称:“iPhone X是一款‘未来派’手机产品,此次能够接受预订我们也感到兴奋。初期的市场反馈表明,消费者的需求十分强劲(off the charts)。我们会努力将这款革命性产品尽早交到消费者手中。”

“接下来,我们还会继续接受在线订单。11月3日,iPhone X还将登陆苹果零售店,以及全球运营商和合作伙伴零售店。”

美国上市公司、互联网零售商Overstock.com高调宣布,将在11月1日,使用其专有的tZERO(tØ)平台推出ICO,这一策略将允许Overstock.com在不摊薄公众持股量的情况下进行融资。

公司CEO Patrick Byrne在拉斯维加斯的Money2020大会上宣布了这一消息。据称,Overstock.com的这次ICO将是史上最大的,将发行5亿枚新币tZERO。Byrne认为,ICO将会为公司募集超过5亿美元资金,取决于投资者的兴趣,新币tZERO将可以用于平台付款。这让tZERO的ICO成为了目前为止最大的一次ICO,超过了八月份FileCoin的2.57亿美元ICO。

据媒体Coindesk称,新币将于11月15日到12月31日期间进行私人预售。

这一消息让Overstock.com的股价周二盘中交易一下涨了超过5%。周三继续大涨11%,Tradesmax.com 分析团队微信实时提醒用户,微信号 meigu88

美国生物科技公司Celgene生动地演绎了什么叫一家重挫、同行遭殃。

本周四早盘,Celgene的股价一度暴跌18%,跌至96美元左右,创十七年来最大日内跌幅,截至发文跌幅仍有16%以上。

受其影响,标普生物科技指数跌幅扩大,创两个月新低,较本月稍早高位跌去9%。

周四稍早公布今年三季度财报后,Celgene将2020年的销售额预期指引由约210亿美元降至190亿至200亿美元,并将2020年的每股收益预期指引由约13美元降至约12.5美元。

虽然Celgene的CEO Mark Alles在新闻发布会上表示,仍然有信心公司会创造业内领先的增长成绩,但分析人士认为Celgene新的长期业绩指引带来了压力。CELG

瑞穗的分析师Salim Syed在周四报告中指出,Celgene新闻发布会上最重要的事就是下调了2020年业绩指引。

Celgene销量最好的抗癌药正面临越来越激烈的竞争,本