房地产科技公司OpenDoor 暴涨原因是,多伦多对冲基金EMJ Capital创始人Eric Jackson在社交平台上发表的一系列买入建议。更疯狂的场面发生在期权市场上,Opendoor的看涨期权交易量周一超过了200万份,远超该公司历史上的任何一天,并且创下了今年以来美国个股中第三高的看涨期权日交易总量。

这种买入看涨期权的集中行为反映了投机者对短期暴涨的强烈预期。

复盘OpenDoor股价暴涨的全过程,其“导火索”来自于,多伦多对冲基金EMJ Capital创始人Eric Jackson在社交平台上发表的一系列买入建议。

Jackson表示,他看好这只股票,并预计Opendoor在一两年内股价可能超过80美元。他正密切关注该公司8月初即将发布的财报,并期待公司能够首次实现正向EBITDA(息税折旧摊销前利润),这将成为Opendoor转型成“真正成长股”的重要里程碑。

Jackson在接受采访时还表示:“我并不认为Opendoor是‘Meme股’,我认为它是一家有实际业务的公司。”他透露,EMJ的人工智能模型几周前便已关注到Opendoor,并认为它具备长期投资价值。

他拒绝透露是否在周一卖出了持股,但表示其仓位仅占流通股本的一小部分。

OPEN连续第六个交易日暴涨,引发散户投资者疯狂追捧,成为最新的美股"网红股"。

这只股票在短短六个交易日内从1美元左右狂飙至最高4.97美元,涨幅高达312%,周一(7月21日)盘中一度飙升121%,交易量激增至19亿股,较三个月平均水平暴涨1700%。由于波动剧烈,该股盘中一度被暂停交易。

OpenDoor在成为最新美股“网红股”同时,其本轮涨势点燃了整个"网红股"板块,UBS网红股指数周一上涨4%,QuantumScape和Bit Mining等个股也出现大幅上涨。

分析师将当前散户投资者的狂欢与1999年互联网泡沫时期相提并论。Miller Tabak + Co首席策略师Matt Maley表示:

"个人投资者正像1999年一样狂欢,一些新晋网红股的走势与当年极其相似,OpenDoor的表现最为引人注目。"

社交媒体推手引爆热潮

OpenDoor此轮暴涨始于多伦多对冲基金EMJ Capital创始人Eric Jackson在社交媒体平台X上的一系列买入建议。

该股随即在Reddit的WallStreetBets论坛和StockWe平台引发热议,周一下午成为StockWe上交易最活跃的股票。

据彭博数据,该股空头头寸占自由流通股比例约24%,为轧空行情提供了燃料。分析师指出,这种现象与2021年GameStop事件如出一辙,当时散户投资者通过Reddit等平台集结,推动小盘股剧烈波动。

除OpenDoor外,其他网红股也表现强劲。QuantumScape过去一个月上涨近200%,Bit Mining同期涨幅达87%。Beyond Inc.、Beyond Meat和Virgin Galactic等个股也出现明显涨幅。

期权交易火爆,散户特征明显

数据显示,OpenDoor期权交易量周一创下新高,超过340万份合约,较上一交易日记录增长逾两倍。约一半交易集中在本周五到期的期权上,显示投资者押注短期波动。

最活跃的4.5美元看涨期权平均交易规模仅为11手,表明大部分活动来自散户投资者。当地时间下午3点后,该股在一分钟内成交2600万股,价格暴跌约1美元,随后触发熔断机制。

Bokeh Capital Partners首席投资官Kim Forrest警告称:

"波动性有其两面性,大规模网红股涨势总会退潮。每笔卖出交易都有对应的买方,如果缺乏买家,价格就会下跌。"

公司基本面存疑,风险不容忽视

OpenDoor于2020年通过与特殊目的收购公司合并上市,主要业务为美国房地产在线买卖平台。该股在2021年初曾短暂辉煌,但此后一路下滑,今年在本轮暴涨前已累计下跌51%。

分析师提醒,网红股的疯狂表现往往与公司基本面脱节。OpenDoor作为房地产科技公司,面临利率环境变化和房地产市场调整的双重压力,投资者需警惕高波动性带来的风险。

金融教授Derek Horstmeyer指出,Opendoor的确呈现出典型迷因股的特征:“该股高空头比例、近年股价持续下跌、大量Reddit投机以及激进投资者的介入,这些正是当年GME爆发前的四大要素。”

OpenDoor股价的暴涨带动了其他“Meme股”大涨,包括固态电池制造商$QuantumScape (QS)$在过去一个月股价大涨近200%,以及加密货币挖矿业者$BIT Mining (BTCM)$同期间大涨87%。

很显然,“Meme股”被资金爆炒的背后暗藏着巨大风险。不少业内人士提醒,类似Opendoor等网红股近来的疯狂表现往往与公司基本面脱节。

Miller Tabak + Co. 的首席策略师Matt Maley表示:“美股散户投资者正在像1999年那样狂欢,新‘Meme股’股价的走势让人非常容易联想到我们在1999年看到的情景。Opendoor的走势只是其中最戏剧性的。”

高盛衍生品策略师则指出,目前正在感受到“2021年的氛围”,因为市场显得非常“追涨”:看涨期权交易量占总市场交易量的近70%,自2021年“Meme股”热潮以来,这一比例从未如此之高。

Bokeh Capital Partners首席投资长金•福雷斯特(Kim Forrest)表示,这类“Meme股”的暴涨总是会消退,“每一笔卖出交易,背后都有一个买方,但当买方不再,价格就会下跌”。

在本周三7月23日特斯拉发布二季度财报前,马斯克重回卷王状态,试图重建市场信心。

美东时间上周六,马斯克在社交媒体X上发帖称:

如果我的小孩不在身边,我就会回到每周工作7天、睡在办公室的状态。

美股投资网分析,这对美股市场来说,其实传递了一个关键信号:马斯克要亲自稳住特斯拉了。

过去几个月,他的注意力确实被很多“非特斯拉事务”牵引。他先是公开支持特朗普参选,又短暂加入联邦预算削减相关工作组,随后辞职并与特朗普发生公开分歧。这些政治活动分散了他对特斯拉的注意力,也影响了公司的业务表现,这对一家市盈率高达180倍的公司来说,CEO的注意力分布,几乎等同于风险定价。

这就是为什么,哪怕是一条“我要卷起来了”的社交动态,也可能在当前时点产生信号意义。

这份财报,不只是一次季度数据的展示,更是一场关于“市场信心”与“未来兑现路径”的再确认。我们将从营收结构、交付数据、利润变化,到更关键的FSD、Robotaxi、Optimus等业务进展,以及马斯克在电话会议上的指引与态度,全面拆解这份财报的看点。

市场并不期待马斯克给出一张完美的答卷,但他必须给出一个让投资人“继续相信”的未来方向。

早在马斯克和特朗普再次翻脸的那一刻,特斯拉暴跌,我们全网公开捞底特斯拉 290美元

我们推特上面清清楚楚写着

同时,我们的VIP社群,也明确表示

以下,是我们对特斯拉Q2财报的核心前瞻。

传统业务远低于巅峰水平

尽管马斯克频频强调“特斯拉是一家AI公司”,但从收入结构来看,电动车仍是其绝对核心业务。2025年一季度财报显示,汽车业务依然占据特斯拉总营收的 80%以上。能源与储能板块虽然增长迅速,但目前体量有限,尚不足以对冲主业增速的放缓。

最新二季度数据显示,特斯拉全球共交付 38.4万辆电动车,较一季度的 33.7万辆有所回升,但同比下降13.5%,较2024年四季度创下的 49.6万辆高点更是大幅下滑超 22%。这标志着特斯拉连续两个季度出现交付量同比负增长,凸显其面临的结构性挑战:

全球电动车需求趋缓:高利率环境与消费信心走弱,压制整体购车意愿,全球市场增速明显降温。

综合来看,传统电动车业务已难以支撑特斯拉当前的高估值逻辑,市场对其未来的关注点,正逐步从“交付量”转向“科技兑现力”与“平台转型速度”。

新品可以拯救特斯拉吗?

在销量下滑与竞争加剧的背景下,特斯拉推出六座版 Model Y L,被视作一项“战术级”产品应对策略。该车型拥有超3米轴距、近5米车长,切入六座纯电SUV这一相对空白但竞争激烈的细分市场,介于 Model Y 与 Model X 之间,意在覆盖更注重空间与舒适性的家庭出行用户。

但这款新车能否实质性扭转销量颓势,依然存在诸多不确定性。

从产品角度看,Model Y L在空间、舒适性与配置上确实较 Model Y 实现了有感提升,尤其在第二、三排的乘坐体验上更具竞争力。然而,中国市场在30–40万元价位区间,六座SUV和中大型MPV车型已形成高度竞争格局,理想L8、小鹏X9、腾势D9等均建立起稳定的用户认知与口碑基础。

如果Model Y L在定价策略上过于激进、配置不透明、缺乏本土化情感沟通,其产品力优势可能难以真正转化为市场销量。

更关键的是,特斯拉当前面临的问题不仅仅是产品“缺乏新意”,而是整个产品周期、品牌价值、智能化水平与用户预期之间的错位。Model Y L的推出更多是对产品矩阵的一次“补位”,其短期销售贡献虽有望缓解边际压力,但不足以构成战略性的“增长引擎”。

从资本市场的角度来看,Model Y L的发布短期可能带来一定情绪提振,但若不能快速转化为实际交付、提升ASP或改善毛利率,其对估值的边际贡献将较为有限。Model Y L是“有必要但不充分”的环节——它可以暂时稳住局部阵脚,但不足以独立扭转当前整个增长逻辑的下行风险。

特斯拉股价波动深层解析

如果将特斯拉的剧烈股价波动,简单归因于马斯克的高频表态或所谓的“情绪引导”,那么实际上忽略了资本市场对于确定性与估值锚点切换的高度敏感性。

在现实经营数据(比如交付量、毛利率、净利润)与市场对于特斯拉长期成长性的预期之间,一旦出现偏离,市场就会对其估值模型进行切换:

从“高增长故事”切换回“盈利能力审视”。而这类切换,往往伴随着股价的快速回调,甚至进入“重估”阶段。

但一旦公司在关键未来项目上,释放出具有实质突破的信号,比如:

Robotaxi 启动城市试运营;

Optimus 人形机器人开始批量测试;

Dojo 算力平台开放第三方接入。

市场想象力就会被重新激活。估值模型随之回归到“平台型科技公司”的定价思维,股价也会迅速反弹。

这就是为什么即便2025年第一季度财报显示利润同比暴跌71%,市场情绪一度崩溃,但仅仅因为马斯克重申“6月奥斯汀启动Robotaxi试运营”这一关键信息,股价便能单周反弹超过20%。

这清晰地揭示了在特斯拉身上,“现实业绩”与“未来想象力”之间的“剪刀差”,始终是驱动其估值波动的核心逻辑。市场并非简单地追逐利润,更是在评估其兑现“未来科技帝国”愿景的概率和速度。

以Robotaxi为例,尽管据汇丰银行估算,其要实现盈亏平衡至少还需7–8年,商业化拐点可能在2033年前后。但这项业务对于特斯拉的价值,远不仅是利润贡献。更关键在于:

当然,这个故事并非没有风险。目前Robotaxi仍面临监管不确定性、技术合规挑战、规模落地路径不明等现实障碍。换句话说,它目前更像是一个高质量的“资本预期锚”,而非已兑现的盈利引擎。

特斯拉真正的投资逻辑

它不是一家具备单一产品逻辑的制造商,而是一家正站在数条前沿技术交汇点上的平台型企业:自动驾驶正在逼近商业闭环,AI算力平台(Dojo)进入自研部署阶段,人形机器人Optimus开始进行原型交付验证,而能源业务也从分布式产品销售,逐步走向区域级微网系统的构建。

这些“下一代增长引擎”的共通点在于:它们尚未在营收端形成决定性贡献,但理论上都具备极强的边际扩展能力与平台放大性。一旦逐一落地,它们的商业模型将更偏向订阅、服务与平台抽佣,从而驱动收入结构从“硬件驱动”切换至“平台驱动”,而估值体系也随之从“制造类估值”演化为“科技平台估值”。

从这个角度来看,当前特斯拉值不值得提前布局,其实关键不在于它的股价是否还会再跌20%甚至更多,而是要判断——它兑现未来路径的节奏是否仍然在线、仍然可信。

我们认为,从Q2开始直至2026年初,将是特斯拉这一轮“跨越制造商身份”的关键期。建议投资者密切关注以下几个技术兑现节点,它们将直接决定特斯拉能否维持现有估值体系,甚至进一步重估空间:

1、特斯拉的自动驾驶出租车能追上Waymo吗?

特斯拉上月末终于在德州奥斯汀启动了其首个自动驾驶出租车(robotaxi)服务。虽然这次只是测试版,仅使用了有限数量的Model Y车型,并配有安全员,但这标志着特斯拉正式进入了自动驾驶出租车领域。

目前,谷歌母公司Alphabet旗下的Waymo已在美国五大主要城市运营,遥遥领先。支持特斯拉的投资者认为,特斯拉依赖其FSD系统,而不需要Waymo所用的昂贵激光雷达,特斯拉能够以更快速度和更低成本实现规模化。

投资者要思考的关键问题是,特斯拉打算多快速度将robotaxi推广到其他城市?

2、特斯拉会投资xAI吗?

据悉,马斯克的Grok聊天机器人在预训练能力和推理评估方面超越了Meta的Llama以及OpenAI和微软的ChatGPT。虽然马斯克否认将Grok的母公司xAI与特斯拉合并,但他曾暗示可能就特斯拉是否应投资xAI发起股东投票。如果成真,这项投资可能为特斯拉股东带来信心,证明特斯拉正向火热的AI产业多元转型,以缓解核心电动车业务增长放缓的压力。

3、特斯拉的电动车主业能企稳吗?

2025年将是特斯拉五年来首次出现全年营收下滑。而在2024年,公司也经历了历史上首次利润率下降,原因是销量下滑、促销加剧。如果马斯克能够让投资者相信最困难的阶段已过去,那么特斯拉股价或许还有上升空间。

4、特斯拉的能源业务还能“充电”吗?

特斯拉能源部门是公司近期少有的亮点之一。2024年,该业务的储能部署量同比翻倍,营收增长高达67%。投资者将关注这股增长动能能否持续。

5、关税与政治如何影响特斯拉?

尽管在特朗普总统的4月初宣布关税后,全球贸易格局似乎变得更清晰,但关税对特斯拉利润率的具体冲击仍不确定。同时,马斯克与特朗普的公开争吵之后,曾威胁要创立一个新政党。如果他真的采取行动,可能对股价造成负面影响。历史经验显示,投资者希望马斯克专注经营特斯拉,而不希望他被政治事务分心。

此外,投资者还将关注包括“擎天柱(Optimus)”人形机器人在内的新产品推进时间表更新。

最后注意的是马斯克

作为一个专业的美股分析师,我必须坦白讲:如果你只用传统的财报指标、估值模型来试图解释特斯拉的股价走势,那基本是“不够用的”。这家公司,在市场上的定价机制,从来就不只是“业绩说话”。它的股价,很大程度上是围绕一个人构建的——马斯克。

对投资者而言,最重要的是听到马斯克已全面重新投入特斯拉,并将在可预见的未来保持这种状态。历史先例表明,投资者希望马斯克专注于公司运营,任何外部干扰往往会引发抛售。

在投资层面,特斯拉更像是一只“人格化的资产”。它的估值,不仅取决于交付量或利润率,更深层地反映了市场对马斯克愿景兑现能力的信任程度。换句话说,投资者买的,不只是特斯拉的电动车,而是马斯克口中的“未来”。

如果你最近有关注,就会发现马斯克的公开言论风格出现了明显转向。自从他淡出一些Z府争议话题后,他的表达明显回归主业聚焦:频繁重申FSD路线图,强化对AI算力、Optimus机器人、能源网络等长期方向的投入,并反复对外释放稳定投资人情绪的信号。

马斯克非常清楚自己的话会如何影响市场预期。他知道,资本市场真正关心的,不只是过去一个季度赚了多少钱,而是:你未来还能赚多少钱?路线图清不清晰?兑现路径靠不靠谱?

现实也确实如此。市场完全知道,当前特斯拉面临不小的基本面压力:销量增长放缓、ASP(平均售价)下行、毛利率阶段性收缩,行业竞争空前激烈……但这家公司从来就不是靠“季度财报”去争取估值的。它靠的是“未来故事”——而马斯克,就是那个最会讲未来故事的人。

本次马斯克很有可能继续讲一些利好特斯拉股价的话,(因为Q2交付下滑已被提前反映;ASP(平均售价)持续走低,拖累毛利率;盈利能力承压,市场预期偏保守;)

我们经常看到一种“反财报逻辑”的走势:财报不及预期,但股价反而上涨。核心逻辑在于,只要马斯克在电话会议上能释放一个足够分量的“未来支点”——比如Robotaxi试点开始、Dojo平台面向第三方开放、Optimus原型走出实验室、xAI全面打通Tesla生态——市场就有理由继续给这家公司“科技平台型”估值,而不是“传统制造商”定价。

所以我们才说,特斯拉是一只叙事驱动型资产。它的波动,不只是盈亏的函数,更是信仰和信心的函数。而马斯克,正是这个叙事系统中无可替代的“首席讲述者”。

这就是特斯拉的特殊之处:马斯克在,它就还有想象空间;故事在,它就还有资本溢价。

分析师预计

华尔街分析师预计特斯拉股价将在财报发布后出现约 7% 的波动,即从周一收盘价约 $329 上下波动近22美元。如果向上变动,股价将达到 350美元以上;若向下,则可能跌至约307美元。

根据美股大数据StockWe.com汇总的分析师一致预期,特斯拉第二季度预计营收为 227.8亿美元,同比下降超过10%;调整后每股收益(EPS)预计为 0.42美元,同比下滑近20%。

总结

特斯拉从来就不是一家典型的制造商。它的估值根本不建立在“当下卖出多少辆车”这类现实变量上,而是围绕一个更具爆发力的逻辑:它是否具备在下一代科技平台中取得主导地位的潜力。这才是市场真正给予它“高估值容忍度”的原因。

换句话说,理解特斯拉的关键,不在于它今天能赚多少钱,而在于它能否在未来的自动驾驶、AI算力、人形机器人、能源网络等领域,构建出类似于“科技基础设施”的地位。一旦做到,其商业模式将从硬件销售过渡到平台抽佣,估值逻辑也将从“制造业”彻底跃迁至“科技平台”。

上周到现在,特斯拉300筑底完成。虽然有些利好消息,还没有具体的对利润有直接影响的利好。二季度财报大概率会好于一季度,销量扩大了,利润会相应扩大。电话会议如果有劲爆消息,比如Robotaxi扩展,经济型车具体下线时间,配置,价格水平。以及人型机器人进工厂的时间,数量等。二季度财报应该是大幅提升股价的转折点。

周一美股走势分化,但整体延续强势格局。纳指上涨0.4%,录得连续第六个交易日创收盘新高;标普500上涨逾0.1%,历史上首次站上6300点关口;道指则尾盘回落,小幅收跌。

随着第二季度财报季步入高潮,市场情绪正处于“高估值与兑现预期”的临界点。尤其是“七巨头”中两家核心企业——谷歌与特斯拉将于本周三盘后公布财报,其业绩表现将直接影响整个成长股板块的估值稳固程度。

近期市场上涨动力主要来自对AI相关收入增长的高度预期,但也带来了科技泡沫再现的担忧。分析人士指出,如果本轮财报难以支撑高估值结构,短线调整的压力或将放大。

与此同时,特朗普政府推进的“8月关税措施”也成为短期不确定性的重要来源。上周末,商务部长卢特尼克重申新关税的最后实施期限为8月1日,明确表态不会做出延迟处理。财政部长贝森特亦表示,政府的优先事项是达成“高质量”的贸易协议,而非妥协性的快速谈判。

美股投资网机会

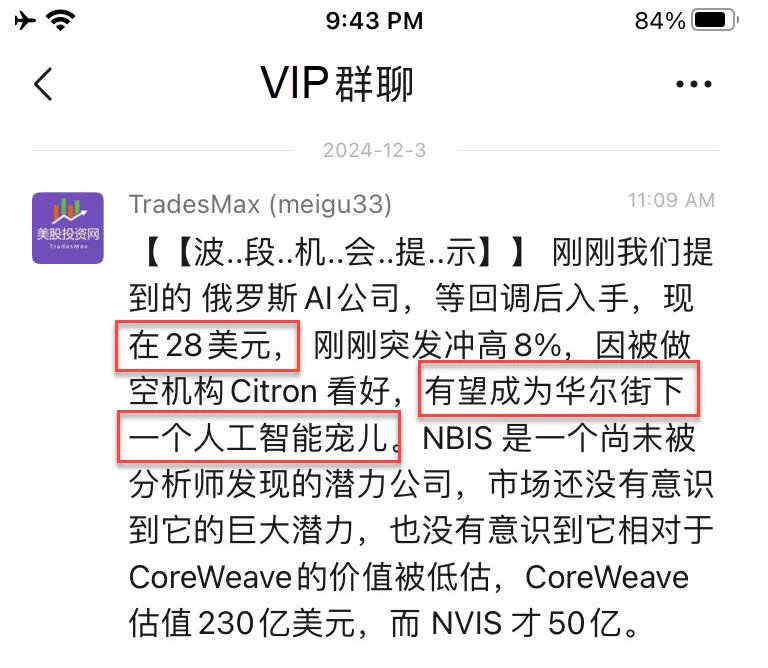

7月18日上周五,我们在视频中明确表示,看好一家AI基础设施公司——NBIS,并详细介绍了其技术布局与成长逻辑。

今天周一,NBIS盘中大涨8.61%,是不是大家看了我们视频认同我们的观点,认可我们的研究报告。

早在去年12月,我们便已在28美元率先布局NBIS。截至目前已经成功翻了2倍。

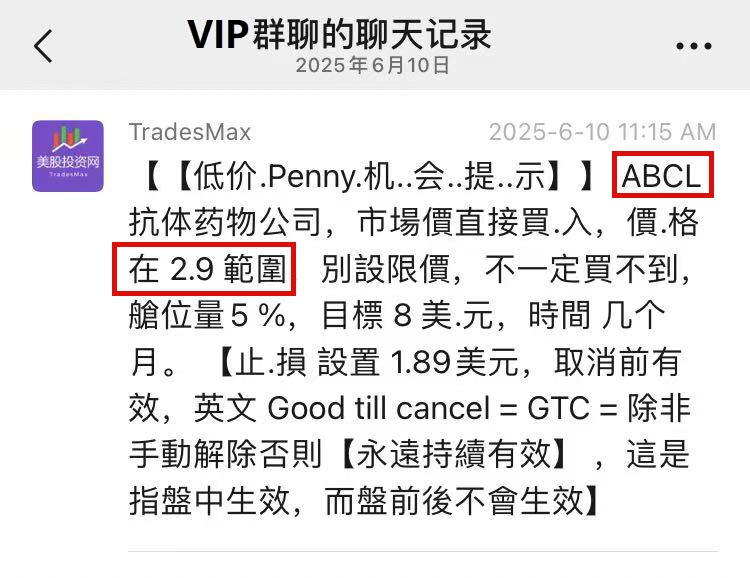

上周文章中,我们也公开透露给粉丝们 ABCL

我们持有抗体药物公司 ABCL ,今天再次狂飙近29%

在6月10日、当股价还只有2.90美元时,就已经明确提示入手。截至今日,累计浮盈已达99%。

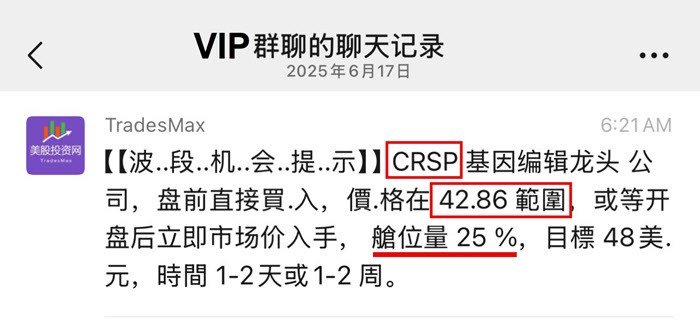

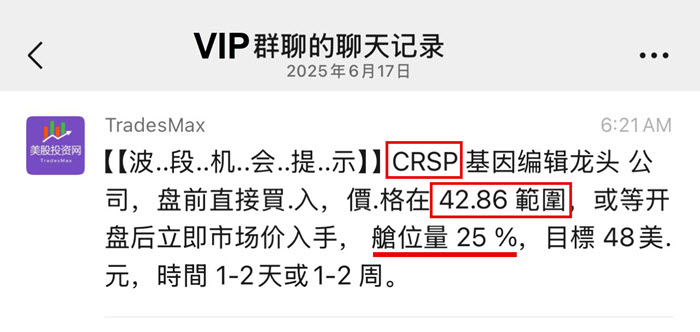

与此同时,我们长期跟踪的人类抗衰老第一股 - 基因编辑龙头 CRSP 大涨近8%

早在6月17日,我们已在股价处于 42.86美元时,通知我们的VIP会员买入,目前浮盈64%。

我们美股投资网CEO 坚定看好 ‘永生’赛道的增长潜力。

我们始终坚定认为,延长人类寿命至200岁甚至300岁,不再只是空谈。而当前最具可行性的技术路径,正是基因编辑。而CRSP,正是这个领域全球范围内最具代表性的龙头公司。

周末文章《美股还能再牛多久?顶流策略师与最新数据深度解读下半年行情》,我们再次强调了CRSP的重要性,多家美股投研机构的最新预测:CRSP的2025年目标价区间预计在62至94美元之间,市场普遍评级为“买入”。这意味着,市场正逐步建立对该赛道与个股的信心。

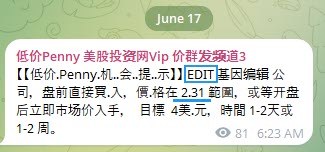

CRSP的靓丽表现带动同行的小弟 EDIT狂飙超17%。

我们早在6月中,就在EDIT 低价位的时候,提示低价Penny社群,以2.3美元买入,截至目前浮盈40%

我们对美股医药板块的布局是建立在多年深度研究、全球技术趋势洞察以及前瞻性资金节奏判断之上。从抗体药物到基因编辑,我们看到的不是一两只股的涨跌,而是生命科技在未来美股牛市中的战略级机会。

如果你想抓住“永生赛道”的红利,了解我们如何提前锁定 ABCL、CRSP 等翻倍股,欢迎联系我们,获取美股投资网的最新研究和实时布局思路。

客服微信号 MaxMeigu,加入VIP

机会从不等待犹豫的人。真正的确定性,从不是靠运气,而是来自系统性的研究与时间的复利积累。

5000亿“星际之门”受阻!

在年初被华尔街誉为“AI基础设施版SpaceX”的星际之门(Stargate)项目,如今正遭遇现实的冰冷考验。原本高调宣称将在2030年前投入5000亿美元打造全球最大AI算力网络的孙正义与奥特曼,正在一项项关键决策中出现分歧。而这场“超级联手”的放缓,对整个AI投资周期释放出复杂信号。

星际之门启动受阻

星际之门的构想曾令人振奋:由软银与OpenAI联合主导,白宫背书,目标是在全球范围内建设数十个10GW级别的数据中心,构建支撑AGI发展的底层物理网络。那个时候,软银承诺出资180亿美元,OpenAI负责运营,未来数据中心将租赁给OpenAI使用,甚至甲骨文和MGX也一度被点名为合作方。

但目前的推进结果远低于预期。据美股投资网了解到,星际之门至今尚未完成一笔正式的数据中心交易,而原定的多国联建、大规模融资进展缓慢。当前,项目短期目标已缩减为在俄亥俄州先落地一个“小型”数据中心,这显然与年初提出的“立即投资1000亿美元”的高调承诺形成巨大反差。

孙正义与奥特曼的现实分歧

项目卡壳的表象背后,是软银与OpenAI之间步调不一致的真实矛盾。

OpenAI一方面急于部署下一代大模型所需的算力资源,在尚未等待软银配套资金到位的情况下,已经单独签下了与甲骨文为期三年、总额超900亿美元的合作协议,同时也在德州等地推进多个项目。OpenAI内部甚至将这些非软银资助的项目也称为“Stargate”,在品牌使用上也存在混淆。

而软银则强调对项目架构、建设地点、电力来源等环节的控制权,尤其希望优先使用其支持的SB Energy相关资源作为建设选址。但这种对项目节奏与控制力的强调,与OpenAI当前“抢算力”的战略诉求之间,形成根本张力。

更现实的是,OpenAI当前每年亏损高达数十亿美元,其与甲骨文的协议支出额度几乎是其收入预期的3倍。在资金周转紧张背景下,奥特曼显然更希望以多元合作、快建快跑的方式快速落地,而非等待一个高度复杂、尚无清晰融资安排的合资公司方案。

受阻背后意义

尽管“星际之门”项目本身推进困难,但AI基础设施的热潮并未减退。特朗普近期多次表态“数据中心是美国优先事项”,OpenAI、亚马逊、微软、谷歌母公司Alphabet等科技巨头,仍在悄然加快底层算力部署。

OpenAI与CoreWeave今年3月签订一项价值高达119亿美元、为期五年的计算资源供应协议,并伴随OpenAI对CoreWeave的3.5亿美元股权投资。

在此之后又签署了一项额外高达40亿美元的扩展合作协议,有效期至2029年。

这些合作合计所覆盖的数据中心容量,几乎相当于Stargate原计划的全部5GW建设量。这也从侧面印证了一个事实:AI算力战争不会等待资本磨合期,速度与控制权博弈将成为常态。

此外,软银在芯片层面依然拥有Arm这一核心资产,而Arm过去一年股价翻倍,部分缓解了软银在AI领域的“缺位焦虑”。但对于孙正义个人而言,在错失OpenAI早期投资、WeWork与Katerra等失败之后,“星际之门”本应是一次翻身仗。他渴望在AI这一“千年级别主题”中占据主导地位——但目前为止,这场仗仍然没能打响。

Stargate项目当前的进展困境,其实是一面镜子:它暴露了AI基础设施赛道早期项目的典型难点。

建造一个AI级别的数据中心远不只是盖楼,它涉及土地、电力、水资源、芯片采购、融资结构、安全合规、客户预订……每一项都牵一发而动全身,任何一个未确认的变量都可能成为启动“钝化点”。

当前,不仅Stargate缓慢启动,微软与OpenAI在中东地区的数据中心合资项目同样面临政策与技术安全方面的障碍。全球AI基础设施要真正进入高速复制阶段,还需要更多的模式验证、风险缓释与资本信任机制。

近期,美股再次演绎出了“牛气冲天”,科技、软件、人工智能创新板块屡创新高。许多散户和机构投资者都在追问:市场高处不胜寒,是否到了该落袋为安的时刻?美股投资网将结合前高盛明星策略师Scott Rubner、美国银行首席策略师Michael Hartnett的最新观点,辅以全网最近一手数据,全面拆解未来一个月及下半年美股的多空分歧与交易机会,力求为美股投资者输出可操作的硬核干货。

顶级策略师观点激烈碰撞

Scott Rubner,前高盛全球市场董事总经理、如今就职于Citadel Securities。这位被誉为“美股大顶精准预言家”的大咖在最新报告中指出:美股牛市尚未见顶。他明确看好未来一个月的行情,核心逻辑在于企业回购恢复、散户持续净买入、机构持仓空间充裕,以及强劲的资金流,

7月的季节性因素对美国股票非常有利。自1928年以来,7月是标普500指数一年中表现最好的月份,而9月是表现最差的月份,因为投资者要"返校"。标普500指数有望在7月实现连续第11个月上涨。Citadel Securities的夏季交易活动与股票需求的大幅增加一致,而其他投资者则远离他们的交易终端。

Rubner强调,美国企业预计在2025年将回购1万亿美元股票,8月白名单期结束后,回购买盘将成为推升股价的中坚力量。结合历史数据,7月自1928年以来是标普500表现最强的月份,而9月则是“返校季”的传统弱势期。因此,在他看来,现在还不是做空美国股市的好时机,尤其是科技、软件和AI创新领域将在本轮行情中扮演核心推手。

与此同时,Citadel数据显示,美国散户投资者已连续14个交易日净买入股票,创下去年12月以来最长纪录,总体持仓占比达到20%,热度仅次于企业回购。且有迹象表明,当前机构投资者在股票风险敞口上尚未过度拉伸、基本面投资者也未全面入场,为后续资金流提供了火力支持。

根据美股大数据 StockWe.com 散户更倾向于购买人工智能、高波动性、加密货币、IPO、杠杆ETF和反动量股票。

散户活动占整体市场交易份额的百分比

不过,美国银行首席投资策略师Michael Hartnett则发出罕见警告。他指出,美银所有卖出信号均已集体触发,标普500再度逼近新高背景下,短期回调风险大增。目前,全球资金持续流入美国股票和高收益债券,市场已经进入技术性“危险区”。

Hartnett强调,等权重标普500、小盘股与成长股之间的分化已达到历史极端,核心驱动力过度集中于头部科技巨头,与经济基本面走势明显背离。高涨的市场情绪,一旦遇到债市波动或美联储政策变化,便极有可能引发更剧烈的回撤或风向切换。

先高后低的季节性,企业回购与散户火力撑腰

今年夏季市场“反弹之火”背后,散户成为牛市“增程器”。数据显示,2025年美国散户通过股票与ETF已净流入高达1550亿美元,持股市值创历史新高,约占美国家庭金融资产的49%,若涵盖401K等间接持仓,占比接近60%。投机型参与者持续“买买买”,大幅强化了市场“逢低买入”的惯性。

企业自购同样被顶级资本公认为今年美股的亮点。Citadel分析指出,7-8月历来是企业回购的“黄金期”。今年8月起,标普500全体成份公司绝大部分将解禁,可以重启巨额回购操作,这将在美股估值高企时提供坚实的被动需求。Rubner更提醒,现阶段低波动率(VIX、实际波动率均处于下行)让系统性、风险平价等量化策略保留了进一步增配美股的空间。即便短期出现波动,机构也有空间用低成本期权进行对冲,进一步平滑走势。

多空信号全开,结构分化加剧

尽管市场“火力全开”,顶流策略师对回调风险保持高度警觉。Hartnett最新的三重卖出信号——机构现金比例低于3.9%、市场广度66%、全球资金流全部接近临界值,均提示美股多头能量处于阶段性透支,类似历次信号出现后,标普500往往平均下跌2%左右。

此外,当前市场集中度持续攀升,“科技7巨头”(Magnificent 7)科技巨头拉升大盘的同时,等权重指数、小盘/价值股则维持低迷,显示市场实际“广度”不足,这一情况与2000年科网泡沫极为相似。Hartnett直言:如果经济、政策端没有明确好转,科技板块单边暴涨将不可持续,反而可能成为未来抛售的风险点。与此同时,全球资金有从美国流向新兴市场和商品的倾向,“Sell America”主题有所升温。

重磅热点追踪:AI科技、医药、生物科技成主战场

聚焦最新热点,除了AI板块保持极致高温外,医药与生物科技行业也在悄然积聚力量。AI领域方面,今年7月AI基础板块相关龙头,如英伟达(NVIDIA)、微软(Microsoft)、特斯拉(Tesla)、亚马逊(Amazon)、苹果(Apple)等公司均被多家机构和分析师列为下半年技术创新的“压舱石”,AI基础设施投资有望突破2000亿美元,美股科技板块预计持续享受业绩和估值提升红利。

医药方向,基因编辑技术正成为“延长人类寿命”的新希望,被多家美股投研机构看好的CRISPR Therapeutics(CRSP)今年表现备受关注。最新券商预测,CRSP 2025年目标价区间在62-94美元,市场一致评级为“买入”,板块波动风险突出,但随着Casgevy等创新药产品逐步落地,长期向好趋势不改。此外,Vertex、Moderna、AbbVie、Danaher、Thermo Fisher Scientific等创新型生物科技公司也被多家研究机构票选为值得关注的高科技成长龙头。

值得注意的是,每轮生物医药创新向来伴随高波动、高风险。专注中线布局的投资者应着眼管线创新、核心产品放量,并警惕资本对“高空成长故事”的忌惮。

交易与风控思路

综合来看,短期内美国股市仍有望维持强势反弹,且结构性机遇突出。无论你是追科技白马、拥抱AI新基建,还是潜伏生物医药蓝海,当前主流资金风向依然明确“做多美国”。不过,随着市场情绪过热、估值高企、广度分化和卖出信号临近,投资者务必警惕秋季回调冲击,尤其到9月底前逐步适当加大对冲保护,严密盯防债市利率波动、政策突变及全球风险资产情绪回撤。

2025年美股搏杀进入“七局下半”,牛市后半场风险和机会并存。市场真正的赢家,往往既敢于在主升浪抓住龙头,也懂得在高位之时主动落袋,用纪律保护利润。干货满满,只为助你穿越周期,成为能长期兜底的美股赢家!

不知道各位有没有发现,在YouTube上有十几二十万粉丝的博主里面,唯独只有美股投资网一家,有十几个人的分析师和工程师团队,在微软云计算平台上搭建AI选股模型,也有前纽约证券交易所资深分析师Ken亲自写5000字的深度研究报告。

相反,其他的博主他们就是自己一个人独自在家,拿着一只麦克风在那讲讲讲,毕竟他们就一个人精力有限,又要写稿又要剪辑视频,很难有时间去挖掘出一些鲜为人知的好公司。不像我们十几个人通过编程写爬虫去搜索,通过大数据分析海量的新闻,更加容易找到不为人知的潜力股

比如说去年9月我们挖掘出的AppLovin,当时89美元,涨到525美元。翻了整整将近6倍!

还有12月AI模型挖掘出 HIMS, 20美元我们就提醒入手,今年2月涨到73美元,涨幅265%,

还有今年年初必买10只股视频,AI数据标注与模型优化服务商INOD,当时价格39美元,今年2月71美元,涨幅82%。

电子设计制造服务商CLS,当时价格93美元,本月涨到165美元, 涨幅77%

而今天的视频,我们美股投资网继续给大家推介另外,它是我们自己公司在训练AI模型,恰好发现的一个巨大潜力机会,它是AI基础设施领域悄然崛起的新势力——NeoClouds。

听不懂这术语没关系,接下来我们会解释,我们的视频向来就是给大家讲一些认知以外的干货,投资机会往往藏在其中,我保证你看完,收获满满!

我们将从产品形态、资本结构、资源控制、客户绑定四个层面,来解析 NeoClouds 的崛起逻辑和相关个股,他们背后站着英伟达,目前市值仅120亿美元,是否正孕育着下一支十倍股?为此,我们美股投资网研究团队花费了数十小时,深入调研产业链上下游,解析关键财务数据,并与多位 AI 基础设施工程师展开深度访谈,只为还原 NeoClouds 真实的价值底层。不求别的,只为一个点赞支持!

这里是美股投资网,我们投入超百万美元招聘哈佛、清华、北大的数据科学研究员,以及谷歌Meta工程师,公司2008年成立于美国硅谷,十几人的精英团队,专注于打造可媲美高盛、摩根士丹利等华尔街投行级别的AI量化模型,并免费开放给全球美股投资者使用,只需登录官网 StockWe.com 美国热线电话 626 378 3637

现在AI发展飞快,算力无疑是推动这场科技革命最关键的资源。无论是训练千亿级参数的大型语言模型,还是部署数以亿计的复杂AI应用,都对计算能力提出了前所未有的海量需求。那么,这些强大的计算能力到底从哪儿来呢?

传统上,大家可能首先想到亚马逊AWS、谷歌云、微软Azure这些云计算巨头。但现在,随着AI发展越来越快,整个市场正在悄悄发生一些变化。一批专门做AI基础设施的新公司正迅速冒出来,它们靠着自己独特的商业模式和技术,试图在这个关键领域挑战传统巨头,成了AI算力供应的新兴主力军。

这些新兴玩家,被知名芯片研究机构 SemiAnalysis 命名为“NeoClouds”。意思很简单——“新一代云计算玩家”。它们跟亚马逊、谷歌这些老牌巨头完全不是一个路子。传统云厂商想当“全能王”,什么都做一点,但NeoClouds从第一天起就只干一件事:给AI大模型提供最狠的算力。

像 CoreWeave、Crusoe、Lambda、NBIS等,就是 NeoClouds 的典型代表。它们的商业模式简单粗暴:瞄准AI爆发带来的海量训练需求,铺GPU、搞集群、接订单,直接变现。不像传统大厂那样投入巨大、动作慢,这些公司小而猛、拐点明确,完全就是AI时代的“算力特种兵”。英伟达也非常愿意扶持它们——自己芯片卖得更多,生态圈也绑得更紧。

核心问题来了:为什么 NeoClouds 能在亚马逊、谷歌、微软的夹缝中突围?

首先,是 AI 基础设施市场的腾飞。无论是训练大模型,还是执行大规模推理,背后都离不开底层算力的强力支撑。这催生出一个高速增长的基础设施赛道——包括 GPU 集群、定制化服务器、高密度数据中心以及配套的电力与冷却系统。IDC 预计,到 2028 年,全球超过 75% 的 AI 基础设施支出将流向这类配有加速芯片的服务器,年复合增长率将高达 42%。

但这只是第一层。往上看,还有一个更庞大、更具商业化潜力的系统——全球 AI 硬件与软件市场。它不仅包括芯片和云平台,还涵盖大模型、AI 应用、API 服务、开发平台等整个技术生态。贝恩公司预计,到 2027 年,这一市场的规模将达到 7800 亿到 9900 亿美元,年增长率在 40% 到 55% 之间。

也就是说,AI 基础设施是起点,AI 应用生态是放大器。而 NeoClouds 正是连接两者的“加速器”:一头扎进算力建设,一头服务模型落地,牢牢卡在整条产业链中最核心的环节上。

从市场层面来看政府和资本的态度正在同步强化一个明确趋势:AI 基础设施,正在从企业投入走向国家级战略资源。

美国推出了“星际之门计划”,四年内要砸5000亿美元来发展国家计算中心。

欧盟委员会正紧锣密鼓地制定云基础设施和数字主权政策。

沙特阿拉伯更是直接与英伟达合作,要通过建设“全宇宙云和AI超级计算机”,把自己打造成一个“AI中心”。

这些历史性政策的共同方向,只有一个:建设更强大、更自主、更高效的 AI 算力能力。这背后催生出的新一轮基础设施需求,对算力的定制化、高效性、灵活部署提出了更高要求。而这正是传统通用云厂商难以迅速响应的盲区,却恰好为 NeoClouds 这样的新兴力量,创造了绝佳的切入机会。

这种趋势已经反映在资本市场的动作上。我们先来看看主力型玩家 CoreWeave。这家公司在过去不到两年的时间里,完成了一连串令人瞩目的融资和扩张:2023 年 8 月,它从黑石和 Magnetar 等机构获得了23亿美元的债务融资,用于数据中心扩容和高端 GPU 采购。紧接着在2024年5月,公司宣布完成11亿美元的C轮融资,估值直接冲上190亿美元。同月,又披露获得一笔高达75亿美元的备用债务额度,这笔融资被称为“全球 AI 基建史上最大的一笔工具性融资”。

然后到了2025年3月,CoreWeave正式登陆纳斯达克,通过IPO募资约15亿美元,上市估值达到230亿美元。虽然上市首日股价表现平稳,但随后数月,其股价飙升至187美元以上,涨幅超过5倍,迅速跻身“AI算力独角兽”行列。

我们今年3月在CoreWeave上市前就做过分析,当时就被我们称之为最强AI新股,果然没有让我们失望!

当然,除了像CRWV这样的大型玩家,赛道中也有一些走出差异化路线的创新公司,比如 Crusoe。它去年完成了34亿美元融资,它在今年6月获得了一笔750万美元的信贷额度,并计划打造一座搭载10万颗AI芯片的超级算力中心。Crusoe 的模式非常独特,它将边缘能源与定制算力结合起来,在提供高性能的同时也兼顾了绿色低碳,这一方向恰好迎合了全球推动“可持续 AI 基建”的战略需求,资本市场也对它的打法给予了积极回应。

从CRWV到 Crusoe,我们看到的并不是几个孤立的成功案例,而是一个正在快速成型的系统性趋势:AI 基础设施正在成为各国加码、资本追捧、企业刚需三方共振下的新核心资产。那么,在这波趋势中,谁是下一个可能脱颖而出的 NeoClouds 新势力?有没有公司,正走在正确的赛道上,但市场还没给它足够的估值空间?

答案是:有。这家公司,就是Nebius 代号NBIS

我相信一直关注我们美股投资网的粉丝都知道,去年12月我们就有建仓NBIS,当时价格在28美元,而就在本月,我选择再次开仓买入。

为什么是它?因为 NBIS 不仅是 NeoClouds 概念中的核心玩家,更可能是整条 AI 基础设施赛道上具备长期潜力的黑马。它的商业模式、技术架构、成本控制以及成长路径,几乎每一个环节都精准对接了当下最火热的需求曲线。

NBIS 是目前少有的“全栈式”AI 基础设施公司。从底层硬件到上层平台,从数据中心部署到开发工具集成,它几乎全线自主设计、开发、运维。最特别的一点是,它的云平台内部还集成了一个原生的 AI 开发工作室,让开发者可以直接加载开源模型,在平台内完成训练和部署。相比 AWS、Google Cloud 这些“万金油”式的通用型云平台,NBIS 的架构从设计之初就是为 AI 优化的,完全服务于训练、推理、部署等高强度任务。这种垂直一体化的结构,让它的推理成本能比传统云服务降低最高达 50%。

在数据中心建设方面,NBIS 的选址也体现出十足的策略性。目前,它在芬兰和巴黎建有两座数据中心。芬兰的冷空气直接被用于自然风冷,大大节约了制冷系统的能耗成本。

同时,为了进一步压缩能源消耗,NBIS 还自研了一套支持高温运行的硬件架构,摆脱了传统数据中心必须“过度降温”的模式,在稳定性和能效之间取得了更优平衡。这背后反映的是 NBIS 对硬件基础和运维成本极致优化的理解力,也正是因为这类优势,它在 AI 训练等高强度负载场景下的性价比优势格外明显。

在平台技术上,NBIS 不仅仅是搭建了一套云系统,它还在底层网络架构中引入了 InfiniBand 超高速通信协议,这是目前很多传统云厂商仍未完全普及的关键能力。加之它在平台层集成了数据预处理、模型训练、推理部署等一整套开发工具链,项目部署周期大幅缩短,研发效率大幅提升。

从行业趋势来看,NBIS 所处的是一个正处于快速膨胀的市场。根据行业研究预测,到2030年,专业云服务与 AI 基础设施市场将从2023年的330亿美元激增至2600亿美元,而整个云计算市场有望达到2万亿美元的体量。即使 NBIS 最终只拿下其中1%的份额,那也意味着年收入有可能达到200亿美元,市场空间非常可观。

资本市场也给出了明确的支持信号。去年12月,NBIS 完成了一轮高达7亿美元的融资,而英伟达正是其投资方之一。这是典型的技术与资本双重背书。截至目前,NBIS 手上还有超过20亿美元的现金储备,并承诺在2025年年底前将其中超10亿美元投入到数据中心等基础设施扩建中。这笔资金正是它迅速扩大产能、提升市场覆盖率的关键“弹药库”。

再看公司的收入表现。2023年第四季度,它的营收仅为670万美元,但到了2024年第四季度,这一数字已跃升至3800万美元。一整年下来,NBIS 的营收从2100万美元跳涨至1.17亿美元,实现了接近六倍的年增长。更令人振奋的是,2025年第一季度已签署的合同年经常性收入(ARR)达到了2亿美元,预示着公司业务的稳定性和持续性正在快速增强。

管理层对未来的预期也颇为乐观。他们预计2025年全年收入将达到7亿美元,是2023年的五倍多。这种增长幅度,在当前的美股市场中已经非常罕见,背后映射出的是产品、市场和执行力三方面的协同放大。

最后,从估值角度来看,NBIS 目前的价格极具吸引力。我们先做一个保守估算:假设 NBIS 在 2025 年实现 7 亿美元营收,并在未来四年保持 40% 的年复合增长率,那么到 2028 年,公司营收有望突破 25 亿美元。即便给予 20 倍市盈率或 8-10 倍市销率的市场平均估值,其潜在市值也将轻松迈入 200 亿美元以上的区间。

而如果我们把视角放到2026年,再考虑其数据中心的利用率提升空间,潜力将更为可观。根据公司规划,仅在算力资源利用率达到70%的情况下,年营收就有望达到70亿美元,若按5倍市销率测算,届时公司市值将达到350亿美元。更关键的是,管理层的目标是90%以上的资源利用率——这意味着其营收有望攀升至90亿至100亿美元之间,远高于当前市场预期。

这背后反映出的核心逻辑是:NBIS不是“讲故事”,而是手握实打实的资源、技术和客户基础,正处于加速兑现期。如果它能高效执行当前的投资与扩张计划,NBIS 将具备成为下一家AI基础设施巨头的现实路径和估值空间。

NeoClouds 虽然潜力大,但这个赛道的快速成长背后,也埋藏着不少结构性的挑战和风险。

首先,从资本结构来看,NeoClouds 当前的商业模式在资金层面是高度依赖资本市场的。就拿CRWV来说,它需要靠融资不断扩张,手头的 GPU 资源得先去抵押融资,再拿到钱买下一批 GPU。这是一种高度依赖外部融资支持的扩张模式。虽然策略灵活、执行高效,但说到底,这种模式在资本层面本身就比不过财大气粗的传统巨头。但特朗普的大而美法案,对CRWV是有利的,能一次性100%折旧硬件,大幅降低当年的税负支出。

另外传统企业软件巨头甲骨文,已经开始部署NeoClouds,几十年积累起来的雄厚资金让它不需要四处融资,只要动用软件部门源源不断的现金流,就能砸下巨资投资 AI 云基础设施。而且它还是 OpenAI“星际之门”项目的核心云供应商之一,天然占据了战略位置。

另一个风险是NeoClouds与大客户之间复杂的供需关系。今年3月,CoreWeave跟AI模型构建商OpenAI签了个大单子,承诺到2030年10月,要给它提供价值高达119亿美元的数据中心计算、存储和网络容量。这笔巨额合同当然很亮眼,但合同背后还有一句话很关键:如果OpenAI需要容量,而CoreWeave没法按时或按量提供,OpenAI 是可以随时终止合作。

这反映出一个行业中越来越常见的动态格局——即使今天是合作伙伴,未来也可能因能力变化而被替代。OpenAI 去年已经展现出这种趋势,它开始跳过微软 Azure 的服务,转而自行部署底层基础设施。更值得注意的是,CRWV当前相当一部分营收实际上来自微软,后者为了满足 OpenAI 不断扩大的算力需求,不得不采购CRWV的资源来弥补 Azure 的供给短板。

但问题也随之而来:一旦微软自身的基础设施能力跟上了,还会继续采购CRWV的资源吗?未来 OpenAI 是否会完全摆脱外部依赖,自己掌控全部算力?

资本市场已经开始质疑 NeoClouds 模式的可持续性。

就拿CRWV来说,汇丰银行在首次覆盖这家公司时,直接给出了“减持”评级,目标价只有每股 32 美元,比当

据美股投资网了解到,今年以来,美国医疗保险行业普遍面临成本飙升压力,整个板块陷入“盈利下修潮”。

最典型的是行业龙头联合健康(UNH)。4月,公司突然取消2025年业绩指引,并将全年每股收益预期从原来的 29.50–30.00美元下调至 26–26.50美元,核心原因是其 Medicare Advantage(老年医保)业务的医疗赔付成本“远高于预期”。消息一出,股价盘中暴跌22%,创下多年单日最大跌幅。

Elevance Health(ELV)也在7月宣布下调盈利预期,将全年每股盈余由 34.15–34.85美元直接砍至约30美元,同样是由于 Medicaid 和 ACA(奥巴马医保)支出压力持续攀升,股价应声下挫11%。

其他保险巨头也未能幸免。Humana(HUM)、CVS Health(CVS)、Centene(CNC)、Molina Healthcare(MOH)相继发布盈利预警,或干脆撤回全年业绩指引。整个医疗保险板块基本可以用一个词来形容当前的状态——“风声鹤唳”。

而在这场医疗体系的信任危机中,一个知名对冲基金大佬Bill Ackman,也是美股投资网CEO的偶像,早在2个月前就已经盯上联合健康,一个亿万富豪,要亲自为一位素未谋面的外科医生站台、捐款、发声?

事情,远没那么简单。

全因一桩医疗纠纷

今年2月开始,对冲基金大佬 Bill Ackman 在社交平台 X 上突然,频繁发帖、公开质疑医疗保险巨头联合健康(UNH),矛头直指其理赔体系,并明确表示——他认为市场应该做空这家公司。

而这一切的导火索,其实源于一起看似“小事”的医疗纠纷。

事件主角,是来自德州的整形外科医生 Dr. ElisabethPotter。今年1月,她在 X 上发帖控诉:自己在为一位乳腺癌术后患者进行乳房重建手术时,被联合健康的代表电话叫出手术室,只为“解释患者的住院合理性”。

她写道:

“我在进行乳腺重建手术时,被 UnitedHealthcare 打断手术室,要求解释患者的诊断和过夜住院理由。我不得不中断手术去回电,而对方根本没有该患者完整信息。”

联合健康表示,在这通电话发生之前,公司实际上已经批准了该患者的治疗方案及其过夜住院申请。该公司一名代表打电话给医院,是为了讨论另一个关于住院的请求。“我们的代表当时是要求与负责该患者的护士沟通。他并没有要求转接到手术室,也没有要求在医生手术期间与其通话,更没有要求医生离开手术台。”

但不管真相如何,舆论已经在医生与保险公司的对立面上迅速升温。

Bill Ackman “嗅到”了什么?

这本可以是一次医生与保险方之间的个案摩擦。但 Bill Ackman 看到了更大的问题。

他认为,这并非孤立事件,而是联合健康与其第三方审核机构 MultiPlan 长期运作中的“系统性压价”策略:利用不透明的算法体系压低对医生和医疗机构的付款,从而人为控制成本、拉高利润。

他甚至进一步指出,这种行为可能涉及证券欺诈和对投资者的信息隐瞒,并因此要求相关监管机构展开调查。

这可就不是简单的商业纠纷了,直接上升到了法律和合规层面!

Bill Ackman慷慨捐款

事件继续发酵后,联合健康将Dr. Potter的诊所剔除出“innetwork”体系;其他保险公司也纷纷回避,与她断绝合作关系。

Dr.Potter 陷入资金困境,不得不在 GoFundMe(一个在线众筹平台)上发起筹款而最大捐款人,正是将事件推向聚光灯下的 Bill Ackman。他公开支持 Dr. Potter 的立场,并豪掷10万美元捐款,频繁转发、评论,把这起纠纷变成一场“医疗透明与制度正义”的公共议题。

Bill Ackma到底想干嘛?

说到这里,美股投资网想提出一个冷静的问题:一个亿万富豪,为什么要为一个素不相识的外科医生捐款发声,甚至不惜与一家医疗巨头正面交锋?

答案可能没有那么“理想主义”。

熟悉 Bill Ackman 操作风格的人都知道,他每一次出手,几乎都伴随着明确的投资动机与资本判断。联想到他曾在 Netflix 案例中因为判断失误而遭遇重大亏损,这一次,他似乎选择换一种方式介入——不是作为投资人,而是作为“信息放大器”。

他或许正在押注:联合健康当前的商业模式中,存在尚未被市场正确定价的风险因子。

他是否有在做空,没有人知道,但他认为,联合健康的估值建立在一个不透明、潜在不可持续的盈利模型之上。还是说,他想倒逼监管体系对整个医疗支付系统动刀,从而为自己投资组合中的其他利益铺路?

在华尔街,没有永远的敌人,也没有真正的朋友,只有可以算得清的利益权衡。

美股早盘,据美股投资网获悉,美国消费者信心指数创下五个月新高,市场对通胀的预期也回落至特朗普关税政策实施前的水平。

此外,美联储理事沃勒表示支持7月启动降息,使市场对宽松预期升温,提振风险情绪。三大股指集体高开,纳指一度上涨0.35%。

美股午盘,市场传出消息称,特朗普正推动对所有欧盟商品加征15%-20%的最低关税,这一立场的变化加剧了美欧贸易紧张氛围。

此前,双方已就维持大多数商品10%关税基准的协议框架进行了数周磋商。关税消息引发市场担忧,标普500指数转跌0.05%,道指下挫195点,跌幅0.44%,半导体板块亦受影响,相关指数微跌0.1%。

美股尾盘,特朗普正式签署通过《天才法案》,该法案旨在鼓励科技人才留美创新。同时,特朗普在讲话中强调不会允许美元持续走软,并表示加蜜货币将成为美元竞争力的延伸和补充。

截至收盘,道指跌幅为0.32%;纳指涨幅为0.05%;标普500跌幅为0.01%。

周五早间,纳指最高上涨至20980.56点,标普500指数最高上涨至6315.61点,二者均创盘中历史新高。过去9个交易日中,纳指有8日录得上涨。

特斯拉今天涨3.21%,股价329.65美元。

消息面:知情人士透露,Raj Jegannathan已开始负责特斯拉的销售团队工作。作为一名职责涵盖多个IT及数据领域的高管,Jegannathan近期接手了销售职能。但是知情人士称,他并不具备传统销售领域的从业经验。

我们在本月7月7日,特斯拉大跌超过7%,股价一度跌至290美元,市场一片恐慌的时候。我们果断出手,第一时间在VIP社区提示,截至今日获利13%!

为什么我开始做医药股呢?

今天抗体药物公司ABCL狂飙超16%。

这家公司或许对很多投资者来说还相对陌生,但我们早在6月10日、当股价还只有2.90美元时,就已经明确提示入手。截至今日,累计浮盈已达56%。

我们的老朋友基因编辑公司龙头 CRSP今天股价也狂飙超18%。

早在6月17日,我们已在股价处于 42.86美元时,通知我们的VIP会员买入,目前浮盈52%。

这一系列布局背后,体现的是我们美股投资网对‘永生’赛道的长期研究与清晰判断。

我们始终相信,在可预见的将来,人类延长寿命到200岁甚至300岁,将不再只是想象。而当前最具可行性的技术路径,正是基因编辑。而CRSP,正是这个领域全球范围内最具代表性的龙头公司。

驱动我们深入布局医药股的底层逻辑非常清晰:我们正处于一场深刻的医学技术变革之中。无论是基因科技、细胞疗法还是mRNA平台,这些曾经停留在实验室阶段的前沿技术,正逐步迈入临床和商业化的关键节点。

与此同时,随着全球人口快速老龄化,抗衰老、慢病管理等领域的市场需求呈指数级增长。传统医疗体系已经无法满足这些需求,新一代科技驱动的医疗手段正呼之欲出。

此外,政策端对创新药研发的持续扶持,加之资本市场的积极回暖,也为整个生物科技板块提供了稳定的制度环境与充沛的流动性。我们判断,医药科技,尤其是生物技术方向,有望成为未来5至10年持续爆发的“超级赛道”。

投资,从来不仅仅是跟随市场的热度,更是对未来趋势的前瞻判断。当很多人仍将医药视为传统板块时,我们已经用实际行动验证:真正具备科技内核与成长空间的生物科技企业,正逐步成为推动人类健康边界不断扩展的关键力量,也将在未来的美股市场中,扮演越来越重要的角色。

扫描二维码,加入VIP

特朗普下周宣布“AI行动计划”

7月17日,据美股投资网了解到,特朗普Z府预计将在下周公布一份关于AI的政策计划,并同步发布多项行政命令。这一系列动作将成为美国AI政策发展中的关键转折点,涉及范围广泛,重点聚焦科技、半导体、能源等多个行业。

核心目标之一:推动AI与芯片出口

最受市场关注的举措之一,是推动美国制造的AI工具和半导体出口。这项即将出炉的行政命令将要求Z府相关部门,特别是通过美国进出口银行等机构,加快向友好国家(如阿联酋)出口包括英伟达高性能芯片在内的AI关键技术。其战略意图是确保全球范围内的先进AI系统运行在“美国技术堆栈”上,从而扩大美国在AI全球供应链中的主导地位。

数据中心建设将“提速提能”

AI行业的爆发式增长,正在对算力提出前所未有的要求。而数据中心正是支撑AI算力的核心基础设施。特朗普Z府拟加快数据中心项目的审批流程,同时优化能源接入,保障其电力供应。分析认为,这些政策变化将特别利好那些土地资源丰富、电力供应充足的地区。

上周特朗普在宾夕法尼亚州已宣布总额超过920亿美元的投资计划,涵盖数据中心、电力基础设施、AI人才培训等多个方面。该计划由20家科技和能源巨头联合推出,意图将宾州打造成“美国AI与能源创新的战略枢纽”。

政策导向:亲市场、少干预

这份约20页的政策草案,整体基调偏向“轻监管”,意在鼓励私营部门主导AI产业发展。Z府将提供指导方向、开放征求意见渠道,但不会在短期内介入那些行业内部争议较大的问题。

比如,计划中不会详细涉及AI生成内容的版权归属问题,也不会对AI模型的可解释性或透明度设定强制标准。这一策略背后的考虑,是尽可能为企业创新减少障碍,鼓励投资和商业化进程。

一位知情人士指出,这种“宽松监管+鼓励出口+加快基础设施建设”的三位一体思路,显示出特朗普Z府在AI政策上的清晰意图:打造美国主导的AI生态系统,同时将监管阻力降到最低。

涉及“政治中立”的AI监管新意向

除此之外,白宫还在酝酿另一项引发讨论的行政命令,拟要求与联邦Z府签约的AI企业在算法设计中保持“政治中立”,防止所谓的“Woke AI”(政治偏向性AI)干扰社会舆论或公正性。这也进一步展现了特朗普Z府希望将技术去政治化的倾向。

白宫科技政策办公室发言人 Victoria LaCivita 表示:“这份行动计划将为联邦Z府制定一套清晰、有操作性的AI政策路线图。我们很快就会对外发布。”

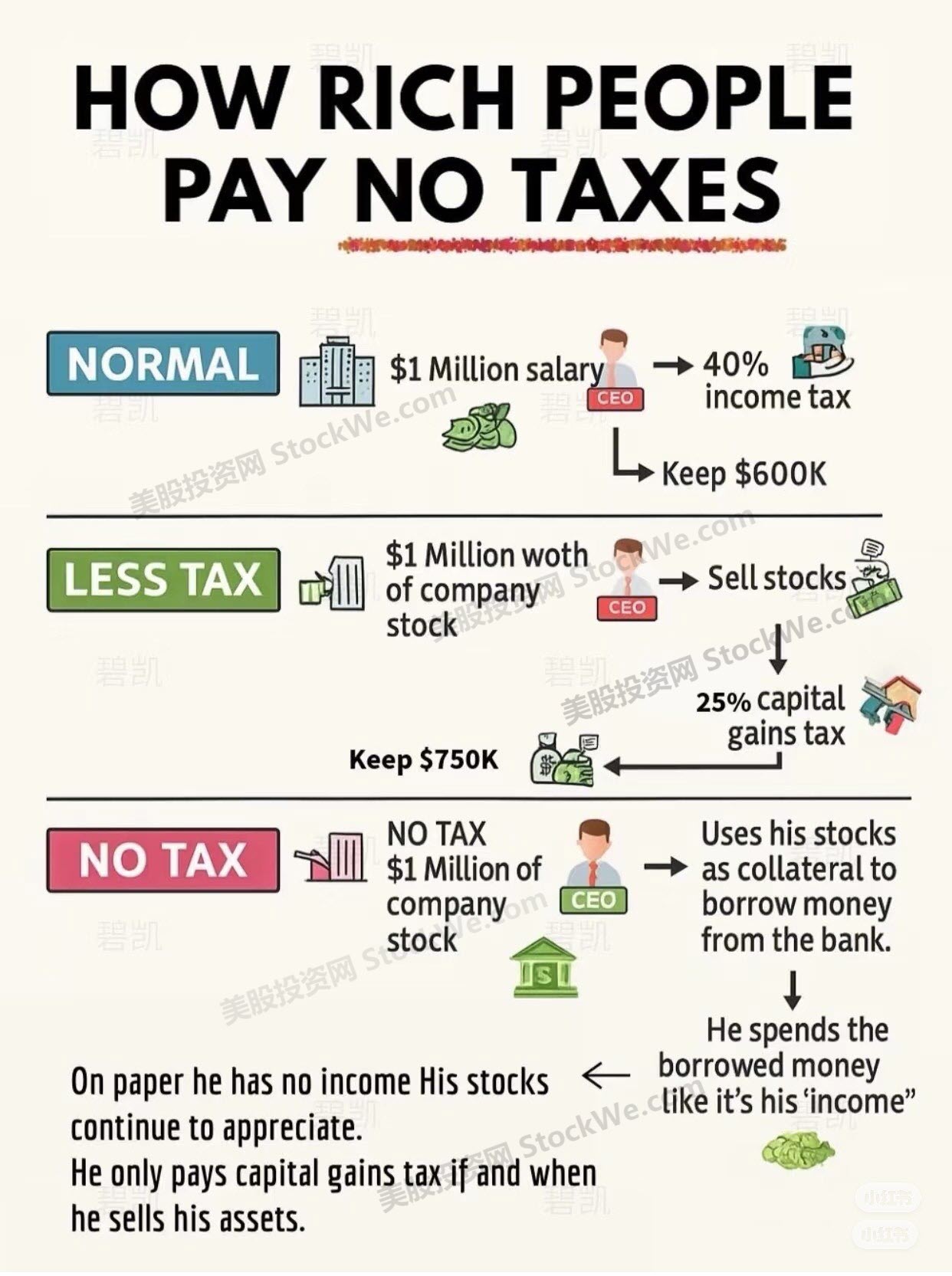

美国富人如何合法避税方法?图中分三种情况,说明富人如何通过巧妙设计收入和资产,减少甚至完全避免缴税。下面是详细中文解释:

美国富人如何合法避税方法?图中分三种情况,说明富人如何通过巧妙设计收入和资产,减少甚至完全避免缴税。下面是详细中文解释:

第一种情况:普通人(NORMAL) —— 工资收入,缴税最多

• CEO领取 100万美元的工资

• 工资作为 普通收入,需要缴纳大约 40% 的所得税

• 税后只剩 60万美元可用

大多数普通打工人就是这样赚钱、这样被征税的。税率最高,留在自己手里的钱最少。

第二种情况:少交税(LESS TAX) —— 股票变现,税率更低

• CEO 拥有 价值100万美元的公司股票

• 他选择 出售股票换现金

• 股票增值部分缴纳的是 资本利得税(capital gains tax),税率大约 25%,比工资收入低

• 税后留下约 75万美元

富人通过股票获取财富,然后以较低税率出售,节税效果显著。

第三种情况:不交税(NO TAX) —— 股票抵押贷款,避开所有税

• CEO 拥有 100万美元的公司股票,不出售

• 他用这些股票 作为抵押,从银行贷款

• 拿到贷款后,像使用“收入”一样 花这笔钱

• 因为贷款 不是收入,所以不需要缴税

• 股票仍然继续升值

• 只有等他哪天真正卖掉股票时,才需要缴资本利得税

表面上他“没有收入”,但实际上用贷款在生活,实现完全合法的避税。

关键:富人用的是 “买 - 抵押 - 等死” 策略

俗称 “Buy, Borrow, Die”,步骤如下:

1. 买入或持有不断升值的资产(如股票、地产)

2. 用资产抵押贷款,生活花销靠贷款,不是收入 → 不缴税

3. 去世时资产传给子女,根据美国法律享有“成本基础调升(step-up basis)”,

→ 子女几乎不需缴纳资本利得税

This image titled "How Rich People Pay No Taxes" explains in simple terms how wealthy individuals—especially company founders and CEOs—legally minimize or even eliminate taxes through how they handle their compensation and wealth.

1. NORMAL – Regular Salary = High Taxes

• A CEO receives $1 million salary.

• Salary is taxed as ordinary income at a high marginal rate (about 40% in the U.S.).

• After tax, the CEO keeps only $600K.

This is how most people earn and are taxed.

2. LESS TAX – Stock Compensation + Sell

• Instead of salary, the CEO owns $1 million worth of company stock.

• He sells the stock to get cash.

• Pays 25% capital gains tax, which is lower than income tax.

• Keeps $750K after tax.

Stock profits are taxed at a lower rate than salaries, so selling stock is more tax-efficient.

3. NO TAX – Borrow Against Stock

• The CEO still has $1 million worth of stock, but doesn’t sell it.

• Instead, he uses the stock as collateral to get a bank loan.

• He spends the loan like income, but:

o Loans are not taxed because they’re not income.

o His stocks continue to grow in value.

• He only pays capital gains if and when he eventually sells the stock.

On paper, he has no income, so pays no tax now. Meanwhile, he lives off borrowed money backed by appreciating assets.

Key Insight

This illustrates the "Buy, Borrow, Die" strategy used by many wealthy individuals:

1. Buy/hold appreciating assets (like stock).

2. Borrow against those assets to live tax-free.

3. When they die, heirs may receive the assets with a step-up in cost basis, meaning no tax is ever paid on the growth.

RxSight 美股代号 RXST是一家位于美国加州 Aliso Viejo 的眼科医疗科技公司。他们开发并商业化了全球首个可调光人工晶状体(Light Adjustable Lens,简称 LAL 和 LAL+),这是唯一获得 FDA 批准的、可以在白内障手术后通过紫外光非侵入性地调整度数的人眼晶状体。目前股价被严重超卖了,股价从65回调到7美元,它市值3亿美元,营收1.5亿,没债务,现金2亿。

他们是做什么的?

RxSight 的 LAL 是一种可植入式人工晶状体,就像普通白内障手术中使用的晶体一样植入眼内,但区别在于:它由一种对光敏感的特殊材料制成,可以通过特定波长的紫外光照射后改变形状和屈光度数。

在手术后眼睛恢复期间(通常为 2–3 周),医生会使用一种专门的设备——光照递送装置(Light Delivery Device, LDD),进行 1–3 次光照调整,再进行 2 次“锁定”治疗,逐步精确调整你的视力。

你可以在恢复期间“试戴”不同的视觉方案,然后再决定“锁定”哪种最满意的视力状态。

在完成所有光照调整和最终锁定之前,必须在白天佩戴公司提供的紫外线防护眼镜,防止日常光线影响晶体度数。

为什么重要?

这是目前唯一允许术后定制调整的人工晶状体,实现了类似 LASIK(近视矫正手术)的视觉精准度,但是在白内障手术中完成。

临床数据显示,使用 LAL 的患者术后 6 个月内达到无需眼镜、20/20 视力的概率是传统单焦晶体的两倍,92% 的患者可以控制在±0.50 屈光度以内。

也是唯一获批可矫正低至 0.50D 散光的人工晶体。

公司背景

RxSight 成立于 1997 年,2021 年 7 月上市,目前在迅速扩张中——销售 LAL 晶体,并不断拓展光照设备在医院和诊所中的布点。

他们近期推出升级版 LAL+,提供更好的景深(焦距范围)和更优的视觉质量。

最近,公司营收年增约 90%,光照设备的装机数量年增超 60%;不过,2025 年 Q2 下调营收预期导致公司股价一度大跌约 50%。

总结

RxSight 正在改变传统白内障手术的方式,它的 LAL 系统让患者可以在术后根据实际视觉体验进行“微调”,达到最理想的视觉状态。这种“量身定制”式的视觉矫正体验,在眼科界属于革命性创新。

奈飞 (NFLX)2025年二季报交出一份超预期的成绩单,股价却下跌的原因是华尔街并不买账,美股投资网分析,收入增长获得调升,下半年经营开支或增加,令全年经营利润率仅微增1个百分点,但未能达到分析师提高后的预期。

这家年内股价已涨42.95%、跑赢英伟达 (NVDA)(28.85%)和迪士尼 (DIS)(10.22%)的流媒体巨头,正面临市场拷问:广告业务翻倍增长的潜力,能否对冲内容成本高企的压力?其估值与前景的匹配度,仍待观察。

季度业绩超预期

季度收入按年增长15.90%,至110.79亿美元,高于市场预期的110.7亿美元,主要受到会员数增加、订阅价上升和广告收入增加带动,所有区域市场均实现了按年收入增长,如果不考虑汇兑变动,各个区域的营收增幅都有双位数,见下图。

值得留意的是,尽管奈飞表示用户数维持稳健增长,但是该公司依然没有披露用户数据,这已是连续两季没有披露。

奈飞于第2季推出了多部热门剧集,包括《鱿鱼游戏第三季》、《妖惑心计》、《金妮与乔治娅第三季》等,还有《绝境末路》和《域外营救》等电影。

此外,该公司还完成了在所有广告市场推出自有广告技术平台「奈飞广告套件」的部署工作。

该公司2025年第2季毛利率按年提升了6.06个百分点,至51.93%;季度营销开支和技术开发支出分别按年上升10.74%和15.95%,将运营开支增幅控制在毛利增幅以下,其季度经营利润率按年上升6.84个百分点,至34.07%。税后利润按年增长45.55%,至31.25亿美元。第2季每股摊薄后盈利为7.19美元,按年增长47.34%,高于市场预期的7.08美元。

上调全年业绩预测

二季度超预期表现,推升了奈飞管理层的底气,展望下一季度及全年业绩时,信心十足。

奈飞预计,2025年第3季收入或按年增长17.3%,至115.26亿美元;经营利润率或约31.5%,低于第2季的34.1%,但较2024年第3季高出1.9个百分点,每股摊薄后盈利或为6.87美元,按年增长27.2%。

全年收入指引从原来的448亿美元至452亿元,高于之前的指引435亿美元至445亿美元。主要原因是其核心业务表现强劲,会员增长稳健,尤其在第2季末增长高于公司预期,这抵消了美元相对大部分货币走弱的汇兑亏损影响。

此外,广告销售收入的增长势头也颇为乐观,尽管基数较小,但增长显著,全年收入有望实现大致翻倍,这超出了管理层年初的预期。

在市场关心的利润率方面,奈飞将全年利润率指引上调1个百分点,至30%,不考虑汇兑变动的话,调升幅度为0.5个百分点。

但是,奈飞预计第3季和第4季的内容支出将上升,因今年下半年会推出众多重磅新作品、回归作品和直播活动,而且第4季通常是电影阵容最为密集的时期,为此奈飞将开展推广活动,且全年都会加大力度建立广告销售基础架构和容量,这将对利润率带来影响。

管理层透露,其在美国的前期广告销售已接近完成,与各大广告代理商达成了绝大多数交易,这些成果总体上达到或略高于其目标,也与其今年广告业务收入大致翻倍的目标相符。

游戏变现方面,管理层提到将加大在游戏领域的投入,但会保持审慎,会在证明自己有能力将投入转化为会员价值再大量投入。其授权游戏和自研游戏如《鱿鱼游戏》等都有不错的进展,未来会在这两类游戏商推出更多作品,同时还会带来一系列的全新互动体验。

盘前股价回落

尽管奈飞在盘后公布的第2季业绩超越预期,且管理层上调了全年收入预测,但市场似乎并不买账,奈飞现盘前股价下跌近3%,财华社猜测,收入增长获得调升,但下半年经营开支或增加,令全年经营利润率仅微增1个百分点,或是一个原因。

此外,奈飞今年以来股价已累涨42.95%,跑赢大盘,更远超「七姐妹」,投资者或趁季度业绩公布获利回吐也应是一个原因,要知道当前最红的英伟达 (NVDA)今年以来股价累计涨幅仅28.85%,而老对手迪士尼 (DIS)今年以来股价累计涨幅为10.22%,YouTube母公司谷歌-C(GOOG)更累跌2.79%。

华尔街对奈飞的关注在于:涨了这么多,奈飞下一个增长点能否托得起它的估值,其广告营收何时会成为主要的收入来源,并带来显著利润,以及是否还有其他可变现途径。