今天想与大家来深度另外两只即将通过壳公司上市的充电桩股票。分别是 EVGO, 股票代码 CLII, 还有 EVBOX, 股票代码TPGY。那今天就与大家来一起看看这两家公司的产品,估值,商业模式还有发展潜力如何,并且看看这两家准备上市的充电桩股票,能不能有当初 SBE 跟 BLNK 一样的暴发增涨潜力。

EVGO-美国电桩巨头

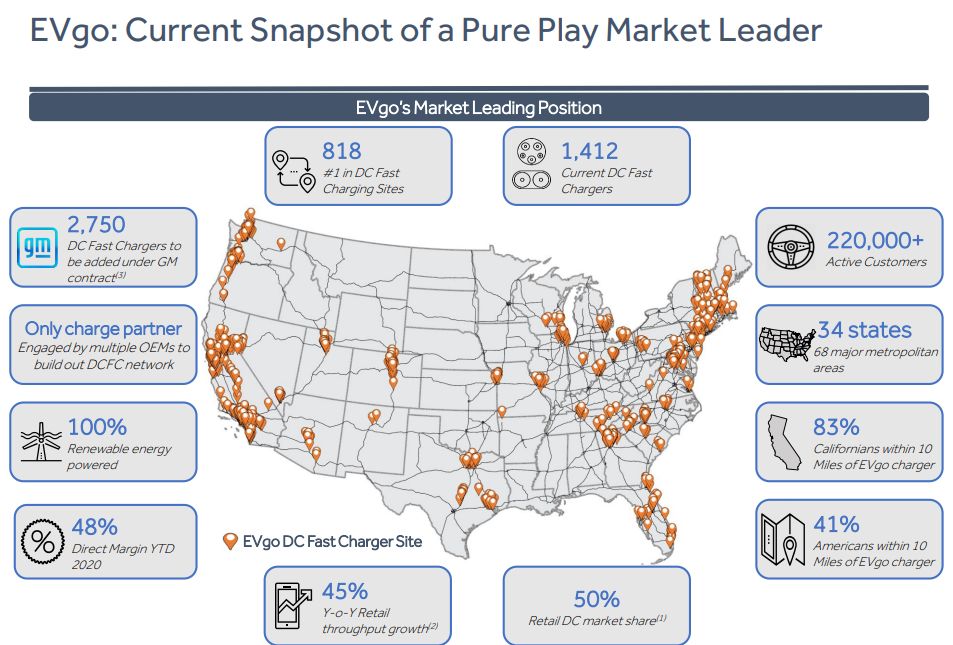

首先我们来看一下EVgo,这家公司是1月22号才刚宣布准备通过壳公司-CLII, Climate Change Crisis Real Impact合并上市的充电桩公司。公司成立于2010年,自成立以来一直是直流快速充电商业模式的先锋者和创新者,以先发优势,行业经验和专业技术抢占市场。可以看到EVgo,也是第一个可以兼容特斯拉充电的充电桩。

目前EVgo在34个州有超过800快速直流充电站台,超过1400个充电桩,并且与 GM有合约,即将再建2750个充电桩。

从商业模式上来看,EVgo与Chargepoint的轻资产模式不一样, 采取的是一种全集成商业模式。即包含了所有的充电桩的开发,拥有,以及经营权。

从市场份额上来看,整体电动车的市场从2019年到2040年,年复合增长率可以达到24%。充电桩/电站的市场年复合增长率从2019年到2027年将达到41%。其中电动运输类车队,还有电动重型卡车类电动车,将分别有着86% ,和152%的年复合增长。而这类电动车对于充电的时间有着较高的要求,所以在这里面,细分的DCFC 直流快速充电桩将随着电动运输类车队,以及重型电动车的快速发展,比起一级或者是二级充电桩有着更显著的增长需求。

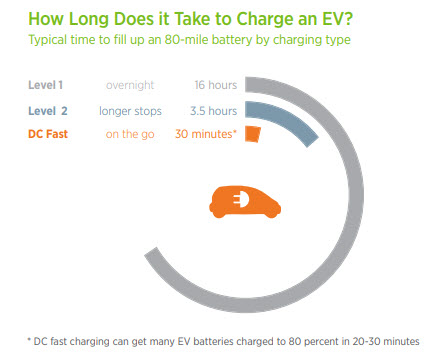

这里科普一下,什么是 DCFC直流快速充电桩。

1级充电器(通常为住宅充电器)使用家用120 VAC / 230 VAC电源,可提供12 A至16 A范围内的电流,并可在16小时内完成24 kWH电池的充电。

2级充电器(通常用于商业场所,如商场,办公室等)使用多个240 VAC电源为更强大的车载充电器供电,电流在15 A和80 A之间,充电大约4个小时。之前给大家介绍过的ChargePoint 还有Blink 主要就是2级充电器。

3级直流充电桩:这种类型的充电站使用外部充电器直接向车辆电池提供高达400 A的高压(300 V-750 V)直流电。3级直流充电桩由于是直流供电,不需要板载充电控制,输出电流功率更大,典型的24 kWH电池的充电时间不到30分钟。

所以对于运输类车辆来说,时间是很昂贵的,所以对于运输类车队来说,肯定只有DCFC快速直流充电桩才能满足他们的充电需求。

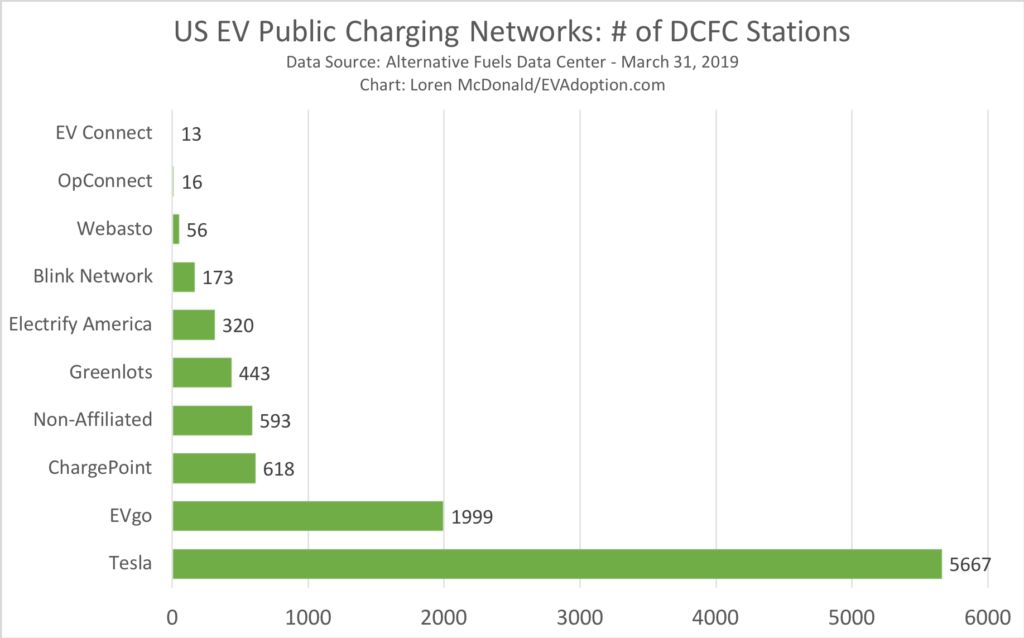

而EVgo在DCFC的市场份额排在第二,仅次于特斯拉

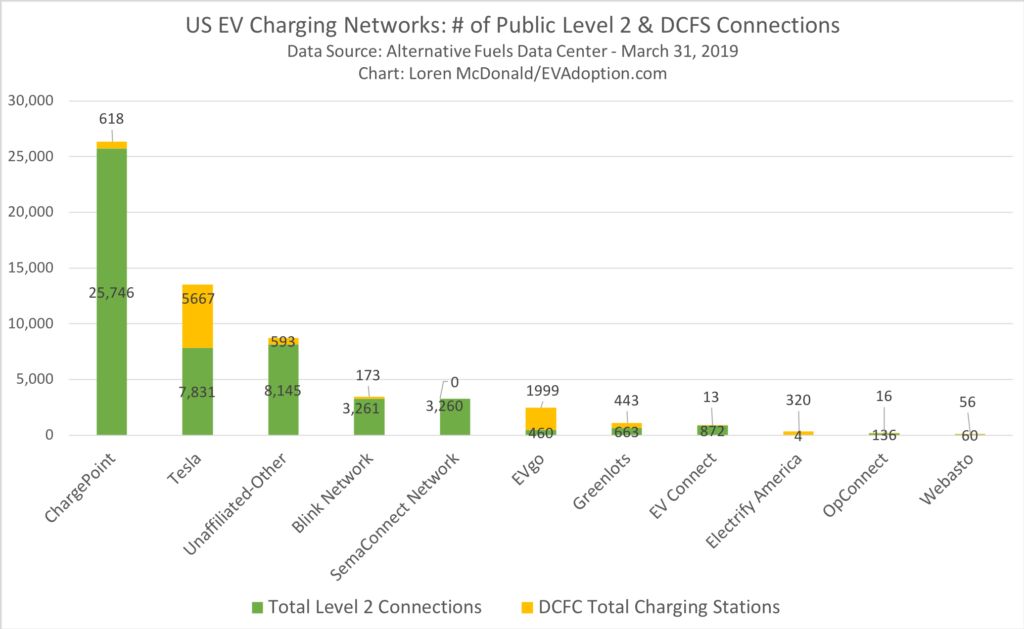

从这张图上看到,EVgo的两个竞争对手,ChargePoint 和 Blink这两家涨的非常好的公司,但在DCFC市场份额只有6%和2%。非常的小,不过,特斯拉的充电站只能给特斯拉的车使用,有点像苹果系统,而Evgo和ChargePoint更新安卓系统,能给其他品牌使用。意味着,特斯拉目前不会和EVgo直接竞争,但是未来特斯拉是否为了增加营收,而开放充电桩,那这里就不做太多推测了。

这张图显示的是ChargePoint在2级充电器上就排在第一,特斯拉第二,Blink第四,Evgo第六

EVgo预计DCFC直流快速充电站将在2040 占整体充电市场份额的42%。而EVgo 预计自己可以占据这个细分市场份额的21%左右。

目前Evgo已经跟许多公司以及政府有着合作。公司当中比较值得一提的是Evgo 与Telas, GM 还有Nissan 的合作。EVgo在充电器上讲安装770个连接器,可以实现特斯拉在EVgo的充电网络中进行充电。与GM签订了再开发安装2750个充电桩的协议,预计与2021年上半年这些充电桩可以向顾客开放。与Nissan 还有其他一些汽车品牌也尝试“免费充电”或者买车/租车送充电卡的业务。

从财务数据上来看,公司预计营收从2020年的1400万增长至2027年的12.8亿。

EBITDA在2023年实现正增长。

公司预计2021年第二季度可以完成合并上市。融资后估值约为26亿美元,交易完成后的5.7亿美元将用于资产负债表上充电基础设施网络的建设。

EVBOX-欧洲充电老大

接下来我们来看一下EVBOX, 这家公司计划通过与TPG Pace Beneficial Finance(股票代码:TPGY)合并上市。 EVBOX是总部位于荷兰的一家充电桩公司。迄今为止已经建立了19万个充电桩,是目前所有充电桩公司当中最多的。现有充电桩主要集中在荷兰七万五千个,德国四万个,法国两万个,日耳曼一万个,剩余欧洲地区加起来三万一千个,以及欧洲以外也有一万个, 分别在南美,北美,欧洲,亚洲都有站点。

在产品方面主要是直流,交流充电站。在欧洲充电站市场中,EVBOX直流充电桩占据了欧洲35%的市场份额,他的交流充电桩占据了欧洲25%的市场份额。

商业模式上主要分三块:首先就是销售/出租充电桩,然后就是公司平台软件提供的端到端的解决方案,可以为整个电动汽车充电生态系统的所有成员提供服务,最后还有充电桩的售后维修升级方面的服务。

另外除了商用充电桩,EVBOX也提供一些家用的充电设备,他整体模式和产品上跟之前我们聊到过的Blink是非常相似的。

在他们商业模式下的收益预计中,EVBox的收入不仅来自设备销售,还来自软件订阅、服务和交易处理费。EVBox的开放架构SaaS平台Everon提供基于云的充电管理解决方案,可同时支持EVBox和第三方硬件。Everon软件也为充电站所有者提供了盈利机会,支持动态负荷管理,并允许通过api与其他软件集成。可以看到,在EVBOX之后的发展中,软件服务方面的可持续性收入占比将超过充电桩本身。

他们现在客户也遍布了很多行业,包括各类车队,商场,还有汽车品牌,能源公司等等。

整体来说,欧洲与美国市场在电动车行业这个领域,预计接来下的十年都是高速增长的,但是由于欧洲整体上对于减少碳排放的规定更加严格,所以欧洲市场有着比美国市场更急切的加大电动车占比的需求,相对应的,在政策方面,欧洲相比美国也为这类行业提供了更多的国家补贴。

在市场方面,作为欧洲市场的老大,他们相信凭着在复杂的欧洲市场的成功扩张的丰富经验,公司不但可以在欧洲市场保留他们的竞争优势,并且还可以很快的打入美国市场。EVbox在2020年2月正式在芝加哥郊外建立了第一个北美总部,并且预计在初期阶段,可以每周生产约200台左右的直流充电设备。

在财务预期方面,收益预计2020年至2030年,年复合增长可以达到74%。然后随着软件服务在收益中占比增加,毛利率上涨,预计在2023年,EBITDA也可以实现正增长。

完成合并上市后预估值为14亿美元左右。其中融资后的四亿现金准备用于其在全球业务的扩张。

结合之前给大家介绍过的Blink,还有ChargePoint, 现在我们来对比看一下这几家充电桩公司的商业模式。可以看到Blink 和EVBOX都是从硬件到软件,提供全套设备,软件以及服务。Chargepoint 特点在于轻资产模式,而EVgo 目前只是专注于充电桩设备提供。从四家公司的市场占有份额来看,光看美国的话,目前在二级充电桩市场中,Chargepoint 属于老大,占据73%的市场份额,Blink 排第二占有8%的市场份额。但如果看DCFC直流充电市场的话,EVgo则排在Charge point还有Blink 前面。如果算上欧洲市场的话,从充电桩数量上看,毫无疑问,EVBOX不管直流还是交流充电,都属于领先地位。

从股价走势来看,这两支股票都在合并消息传出来以后,有了一波涨幅。但是参考SBE的股价走势,在正式合并之前应该还有持续上涨的空间。

最后我们最后来看下下这两家公司的估值,再加上SBE,就这三个准备合并的壳公司我们来做一个对比分析。

首先,从2020年的收益来看, EVGO的1400万相比EVBOX还有SBE是非常少了的。但EVGO 胜在后期增长迅猛。并且作为美国目前最大的DC直流快速充电桩,随着电动车运输类车队的发展,对于充电时间要求越来越高,EVGO的发展空间还是很大的。对比Chargepoint 的EV/ EVITADA 可以看到,EVGO 只有13.3x, 而Chargepoint达到了41.8倍。所以EVGO的股价目前相较于Chargepoint来说还是便宜的。

EVBOX作为欧洲市场的领先者,2020年预估收益为8400万美元。而且2021-2022的收益增长预估都比Chargepoint 要高。最主要的是他目前的 2021 EV/Revenue 才6.7X,对比一下Chargepoint的76.1X,就可以看到从估值的角度来说,EVBOX现股价也是相对来说比较便宜的。所以我们美股投资网首选EVBOX作为目标。

从长期来看,这个电动车发展的趋势还是不变的,不管最后哪一家公司的电动车成功占领了市场,充电桩都是需要的。

最后这三家公司都预计在2021年上半年完成合并,其中Chargeback应该预计在2月中旬完成合并,也就是最近两周。因为SPAC合并前后股价波动也是比较大的,所以大家要记得做好止盈止损。

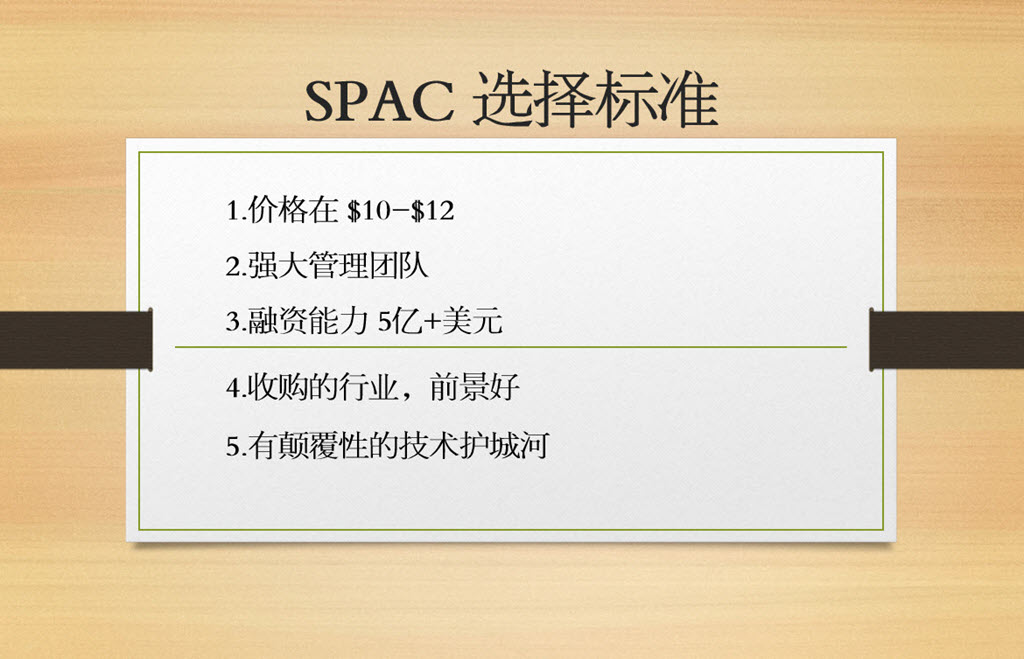

我们今天分析那些还没有明确合并消息的公司,要从哪些方面来看是否值得提前买入,选择的五大标准是什么?

首先,SPAC运行的基本逻辑就是这个壳公司作为一个没有债务和业务,只有现金的公司上市融资。然后用融得的钱并购另外一个希望上市的、有实际业务的公司。一般来说,完成并购的窗口期为2年。也就是说这个壳公司要在两年内找到希望并购的目标公司,如果合并完成,那么被并购公司将通过这种方式,省去了很多IPO 的流程与审核,直接上市。但如果在窗口期内未能完成并购,SPAC将解散退市,募得的钱将退还给投资者。

那么在SPAC成立的早期,我们看一家SPAC有没有潜力的方式

首先就是看这家SPAC背后的团队是什么来头?

从2020年SPAC爆发增长以来,越来越多的知名投资人开始通过SPAC来寻找有潜力的公司,帮助其上市。比如Chamath 的IPO2.0 系列SPAC, 还有年轻版巴菲特 Bill Ackman的Pershing Square,代号PSTH。这种背后有着强大团队的SPAC一般来说前景就是比较好的,一方面从他们过往的业绩可以知道他们有这个能力把一个公司往好的方向发展,另一方面,因为他们本身就是成功的投资人,商人,所以他们具备了非常多的资金以及人脉。这样他们的SPAC一般不愁没有资金的投入或者消息面的炒作。而这些都是让SPAC在没有合并前股价上涨的动力。

另外,虽然SPAC 在成立初期并没有目标公司,但是从背后的团队,也可以大概猜测一个预期收购公司的行业,比如之前与大家分享过的Bill Foley的BFT想收购的Paysafe就是一个很好的例子。Foley 他本来就有着非常多的金融特别是支付方面的专业经验,所以他想收购一个FinTech公司就能够把他的资源,人脉,以及专业性发挥到最好。

所以大家可以看看背后团队是做什么的,有过什么其他的并购经验,投资的行业是不是比较热门的来判断要不要在早期就埋伏进这只SPAC。

当然,要调查清楚每一个SPAC背后的成立团队并不是那么容易的事情,必须要收集非常多的资料。而且有一些SPAC光从名字跟团队,也不太能明确的看出想要收购公司的方向。所以这个时候, SPAC的股票价格越接近10美元安全系数就越高。因为即使合并不成功,这十美元是会退还给投资者的。当然,合并成功以后,就没有了十美元这个退还的说法了,那个时候就按照一般股票来算了。

所以如果这个时候的SPAC股价还在10美元附近,买入 SPAC甚至可以作为一个避险资产。毕竟下行风险十分有限,而且如果有什么利好消息出来了,股价还可能有一波上涨行情。这个在市场里风险比较大的时候,以及没有什么其他好的入场机会的时候,是可以考虑这样去操作的。当然,如果两年内都没有找到并购的公司,那这段时间这个钱放入SPAC的时间成本也是大家要考虑一下的,比起放银行的利息好吧。

除了价格以外,我们需要考虑这个SPAC 的融资能力,IPO的融资额从4000万美金到上亿美金不等,硅谷很多厉害的独角兽都是10亿美元以上的市值,SPAC的融资额没几十个亿都很难拿下独角兽。比如最近的SOFI

另外一个选择标准是潜在收购的公司所处在的板块或行业,未来这个行业需求、增速和市场空间是否足够大,是否有投资机会,比如,电动车,太阳能,云计算都是未来增速巨大的行业。

最后一个标准是,潜在收购的目标,是否是使用颠覆性的技术去取代传统行业,这技术是否已经成熟,或者有护城河,但这条件不是必要的条件。

那我们接下来就快速的来看一下我们整理出来的。还没有官方宣布目标公司的SPAC股票公司。在这份表格中,有20家SPAC公司,有的呢已经有了一些传闻,有的是完全没有任何消息。那我们先把这些公司按照现在的股价由低到高来看,毕竟越靠近10美元,安全系数越高。但由于公司太多,我们只做简单的介绍分析,如果大家对哪家感兴趣,欢迎评论区留言告诉我们你想看哪个公司。

SPAC列表介绍

SC Health Corporation:

这家SPAC公司的目标收购公司是亚太地区的医疗保健行业。预计资本筹集至2.2亿美元,其中1.5亿美元来自公开发行(ipo),加上5000万美元的承诺资金来完成最初的业务组合。这家公司背后的团队有CEO AJ Coloma, 其在SINCap 担任投资总监,专门负责亚太地区的私募股权投资。还有提名董事Dr. Lim, 作为执业医生和管理者,在医疗保健行业具有四十年的经验。这是一家比较典型的金融专家加行业专家的团队组合模式。但这公司市值比较小,行业也不是具有颠覆性的创新型行业,所以可能比较少投资人会追捧。

CRHC-Cohn Robbins Holdings Corp:

这家公司我觉得大家可以重点关注一下。主要原因是这家SPAC背后的大佬比较厉害。Gary Cohn, 他是美国前总统特朗普的前经济顾问,还是前高盛CEO兼总裁,现IBM副董事长。虽然公司现在没有明确的目标行业,但由于Gary Cohn 在理解全球金融市场的复杂性方面有着丰富的经验, 并且公开表示过对区块链技术非常感兴趣。并在2018年加入了区块链技术公司Spring Lab 作为资讯顾问。我觉得这个SPAC很有可能是FinTech 或者Blockchain相关行业。这个行业也是未来比较热门的行业之一,而且股价现在才10.61 美元,大家可以关注一下。

FST-Fast Corporation Corp:

这个SPAC目标合并的是六亿以上的餐饮或者酒店类的公司。他的团队是第一次做SPAC类合并,主要有专业化的餐饮管理者负责。有一些传闻消息说有可能与Tilman 合并。股价在10.71美元。

AACQ- Artius Acquisition Inc:

这家公司没有任何目标公司的消息,合并行业应该是Fintech领域。背后的团队值得期待,由主席Charles Drucker和首席执行官Boon Sim领导。 Drucker以担任Worldpay首席执行官而闻名,该公司的股价在被Fidelity National Information Services收购前上涨了近700%。在Worldpay任职期间,德鲁克专注于通过收购来发展公司,并成功完成了五次重大收购,价值超过150亿美元。打算融资6.3亿美元。现股价 10.74美元。

TWCT-TWC Tech Holdings:

这个SPAC目标筹资5.25亿美元。目标行业为科技创新型公司。背后团队是True wind Capital,这是一家总部位于旧金山的私募股权公司,截至2020年3月管理10亿美元,专注于投资领先的技术公司,包括软件、金融技术、工业技术、医疗IT、互联网、半导体和IT服务。-目前拥有一支由15名专职投资专家组成的团队,拥有深厚的技术投资经验。True Wind Capital此前收购的SPAC (Nebula)于2018年1月上市,并完成了与汽车金融分析和服务提供商Open Lending的合并(纳斯达克代码:LPRO; 从10美元的发行价到现在 $36.39+253%)。现股价10.85美元。

AVAN-Avanti Acquisition Corp:

这家公司由NNS Group和Sienna Capital组成的,面向欧洲业务。拟通过首次公开募股(ipo)筹资至多5亿美元。根据与赞助商的远期购买协议,公司可以在收购结束时额外筹集1亿美元。按照拟议的交易规模,收购Avanti的市值将达到6.25亿美元。现股价10.9 美元,而且已经有了传闻消息,公司有可能收购瑞典在线金融服务公司 Klarna。

THCA-Tuscan Holdings Corp. II:

公司首次公开募股中为SPAC融资1.5亿美元。现股价10.92美元。有传闻消息将与货运市场的物流初创公司Transfix合并。

RBAC-RedBall Acquisition:

这个有传闻消息说,正在讨论将把英国足球队利物浦足球俱乐部(Liverpool Football Club)的母公司芬威体育集团(Fenway Sports Group LLC)与RedBall Acquisition Corp.合并。公司由私募股权投资公司RedBird Capital Partners和奥克兰运动家队(Oakland Athletics)高管比利•比恩(Billy Beane)共同发起。现股价10.94。

BTAQ- Burgundy Technology Acquisition Corp:

公司首次公开募股(ipo)融资3.45亿美元。目标行业为在欧洲,以色列,美国的科技公司。公司由科技行业资深人士Leo Apotheker和Jim Mackey共同创立并领导。Leo Apotheker曾担任德国软件公司SAP SE和惠普公司的首席执行长,目前担任该公司董事长兼联席首席执行长。Jim Mackey曾担任花旗集团(Citigroup)的董事总经理、软件、技术投资银行团队主席,并在SAP SE、OpenText和黑莓担任高级领导职务,目前担任联席首席执行官和首席财务官。目前股价11.38美元。

SOAC-Sustainable Opportunity Acquisition Corp:

这是一个市值3亿美元左右的SPAC, 专注于可持续发展,减少碳排放等环保业务。SOAC的管理团队在运营和管理美国众多公司和行业的可持续发展项目方面拥有丰富的经验。随着拜登上任,可能会利好这个行业。目前股价11.43美元。

WPF-Foley Trasimene Acquisition Corp:

这个SPAC规模高达9亿,背后的大佬也是比较厉害。他的执行董事长Bill Foley目前是Fidelity National Financial(纽约证券交易所代码:FNF)、Black Knight(纽约证券交易所代码:BKI)和Cannae Holdings(纽约证券交易所代码:CNNE)的董事长,也是Trasimene Capital Management的高级董事总经理。 BFT准备收购Paysafe也是他促成的。有传闻消息将于Alight 合并,现股价 11.67。

FUSE-Fusion Acquisition Corp:

这个SPAC目标收购的是7.5亿到30亿的金融科技,资产管理类公司。这个公司背后的大佬非常厉害了。吉姆·罗斯,他是道富银行执行董事长,高级顾问。更为人所知的是他是ETF的先锋,SPY和首只黄金ETF (GLD)的创始人。他推出了许多全球首批ETF,包括美国、香港和澳大利亚的ETF。现股价12.07美元。

GSAH-GS Acquisition Holdings Corp II:

公司首次公开募股为7亿美元。没有特别明确的目标行业,他们认为机会存在于多元化的工业、医疗保健、技术、媒体和电信,以及另类资产管理行业。值得一提的是,这个SPAC背后就是高盛资产管理。所以他可以动用高盛全部资源来寻找靠谱的收购目标。现股价12.37美元。

PIPP-Pine Island Acquisition Corp:

被誉为拜登的SPAC,这家公司已募集超过2亿美元。目标行业为国防、政府服务和航空航天业务。背后团队值得一提。John Thain,他曾担任纽约证券交易所(New York Stock Exchange)、美林证券(Merrill Lynch)和CIT集团(CIT Group)的首席执行官。Tony Blinken 作为长期的民主官员和外交官。在拜登提名他为下一任国务卿时,他才退出了$PIPP团队。这是一家与至少两名拜登(Joe Biden)挑选的内阁成员有联系的公司。现股价13.64美元。

FTOC-FTAC Olympus Acquisition:

这家公司拟筹资7.5亿美元。该公司由董事长Betsy Cohen和首席执行官Ryan Gilbert领导,前者是The Bancorp的创始人和前首席执行官,后者目前是BBVA集团支持的Propel Venture Partners的普通合伙人。该公司计划瞄准一家全球金融科技企业,但不打算追逐那些有投机商业计划或过度杠杆的企业。有传闻消息说将于Payoneer 合并。现股价13.77美元。

QELL-Qell Acquisition:

公司筹集了3.3亿美元。由前通用汽车(General Motors)高管巴里·恩格尔(Barry Engle)领导。目标行业为下一代移动和运输行业。有传闻消息将于Proterra合并,但后来Proterra选择了ACTC。 Qell 现股价 13.8。

VGAC- VG Acquisition Corp:

这家公司目前传闻收购维珍轨道旗下的小型卫星发射公司维珍轨道(Virgin Orbit),是仅次于SpaceX的知名卫星公司,背后的创立者就是Richard Branson, Richard Branson, 他就是维珍银河(股票代码 SPCE)的创始人。所以这家公司还是值得期待的,在没有任何消息的情况下,股价已经是13.8 美元了。

IPOF

这个SPAC我们在之前的视频也提到过,是华尔街著名风险投资人Chamath Palihapitiya 的IPO2.0系列SPAC。成功合并的公司有维珍银河,Open Door. 准备合并的还有金融独角兽Sofi。目标收购公司是具有颠覆性的创新型公司。现股价已经是14.99美元。

BTWN- Bridgetown Holdings Ltd:

这个SPAC也是受到了非常多人的关注。主要原因就是背后的大佬是亿万富豪李泽楷(Richard Li)和美国传奇投资人,Paypal, Palantire 联合创始人彼得·泰尔(Peter Thiel)。有传闻消息称公司有可能与印尼电商Tokopedia 合并。股价现在为15美元。

PSTH- Pershing Square Tontine

这只SPAC 将成为一家50-70亿空白支票公司。目标为高质量的IPO候选公司、成熟的独角兽公司、私募股权投资组合公司和家族企业。这个SPAC也是非常多人关注,原因是他的董事长兼首席执行官是Bill Ackman,而他是世界顶级投资者之一。2003年,他创立了(Pershing Square Capital Management),这是一家专注于价值机会的对冲基金。偶尔也有做空交易。截至去年年底,他的基金获得了62.8%的高回报率,投资组合价值达到114亿美元。这个SPAC的地板价为20美元,现在是29.2美元。

可能没有比电动汽车行业更热门的股票了,也可能没有比SPAC更受欢迎的热度了。许多电动汽车公司利用了这一新趋势。

卡车制造商尼古拉(NKLA)、电池QuantumScape (QS) 和货车开发商Canoo (GOEV)都在2020年完成了SPAC的合并。

历史表明,电动汽车SPAC的股票经常在并购临近时反弹,即使这些反弹从根本上来说似乎没有意义。

对于押注这一模式将持续下去的投资者,或者正在寻找合并前的电动汽车空间股来买入的投资者,以下是六支值得关注的电动汽车SPAC股票:

借壳上市公司 Churchill Capital IV Corp (CCIV)涨12%,电动车公司Lucid Motors据悉正就与前者进行合并上市谈判

借壳上市公司Arclight Clean Transition(ACTC)涨70%,美国电动公交制造商Proterra将与该公司合并进行上市

Northern Genesis (NGA)

北方创世纪(NGA)是一家特殊用途收购公司(SPAC)。它计划与总部位于加拿大的小型电动卡车和公共汽车制造商狮电 (Lion Electric) 合并,这笔交易实际上将使狮电上市。两家公司在11月公布了合并计划,预计将在本季度末完成。

在提交给美国证券交易委员会(SEC)的一份与合并计划有关的文件中,狮电透露,它在6月份与亚马逊(Amazon)的一个部门签署了一项协议。Lion同意在未来几年内向这家网络巨头交付至多2500辆电动卡车(总额将由亚马逊决定),以换取现金和权证,当满足特定条件时,这些权证可以兑换成Lion股票。

去年9月,在投资者还没有注意到它之前,Lion宣布它已经同意向亚马逊运送10辆卡车。但它并没有告诉我们,送货可能只是一份多年合同的开始,也没有告诉我们,亚马逊有权获得Lion的股份。

诚然,2500辆卡车并不是什么大生意,但对Lion来说也不是什么小事。目前,该公司有一家每年只能生产几千辆汽车的小工厂。但这对该公司及其即将成为股东的人来说无疑是一个鼓舞人心的消息,这也有助于解释为什么Lion计划在美国建立一个更大的工厂。

CIIG合并 (CIIG)

传统的首次公开发行(IPO)程序对披露和预测有更严格的规定。合并并没有受到同样的审查。因此,私营企业在宣布与SPACs合并时,可以提供激进的预测,至少在合理范围内。

总部位于英国的面包车和巴士制造商Arrival与CIIG并购案无疑利用了这一优势。在其合并报告中,预计到2024年,Arrival的收入将达到140亿美元。

在这样的背景下,目前预估市值超过160亿美元似乎并不难。当然,“到来”可能过于乐观了。从0到140亿美元还有很长的路要走。如果实现了这一目标,中智的股票将被证明过于廉价。否则,回想起来,特斯拉的股票就会像电动汽车泡沫的一个重要组成部分。

TPG Pace (TPGY)

TPG Pace无疑选择了与电动汽车公司合并的正确时机。在去年12月宣布与欧洲充电游戏EVBox合作后,TPGY股价上涨了一倍多。

鉴于SBE股票的反弹,这种乐观情绪是有一定道理的。

EVBox是欧洲的领先者,正在寻求通过进入北美市场来利用这一经验。增长令人印象深刻,2017年至2019年期间,收入增长了三倍多。

目前,预估市值约为38亿美元。这是2022年预计收入2.25亿欧元的14倍。这可能使TPGY的股票比SBE便宜一点,但也不便宜。

论坛合并III (FIII)

FIII的股价并没有像其他电动汽车一样出现同样的上涨。尽管该公司宣布与电动最后一英里Electric Last Mile合并,但其股价仍为14美元。Electric Last Mile正在为美国市场开发电动货车。

可能是因为投资者害怕竞争。ELM的目标市场与Arrival、Workhorse Group(WKHS)等公司的目标市场相同。至少到目前为止,FIII的股票表明投资者认为这些竞争对手更具吸引力。

但是Electric Last Mile也有一个有趣的例子。该平台是基于在中国成功推出的电动货车。位于印第安纳州的悍马(Hummer)前工厂已被收购并改造,用于生产电动面包车。

与此同时,较低的价格确实表明,如果Electric Last Mile在其市场上成为赢家,FIII股票将有更多上行空间。

此3D打印公司DDD今天大涨85%,该公司宣布完成了非核心软件业务的出售,并公布了2020年第四季度的初步靓丽业绩。

同行业也被带动大涨。SSYS +11%,XONE + 7%,其中工业3D打印制造商Voxeljet(VJET)触发熔断。

DDD Q4 初步业绩

昨日,3D宣布成功出售其“非核心软件业务,现金收益约为6400万美元”。其中约2100万美元用于偿还债务。

该公司还增加了2020年第四季度财务结果的预览,该公司预计第四季度营收为1.7亿至1.76亿美元,而此前的预期为1.4亿美元。

该公司在2020年连续三个季度收入下降。作为重组的一部分,3D Systems裁减了20%的员工,并将价值1.5亿美元的股票用于现已停止的股权融资计划。

然而,该公司报告称,随着公司在全球封锁后重新开业,2020年第三季度“客户活动出现反弹”,这似乎将持续到第四季度。

此外,非公认会计准则的营业收入预计在1100万至1900万美元。该公司公布的非公认会计准则的营业收入为560万美元,而上一年度的营业亏损为470万美元。

目前,市场普遍认为调整后的收益为每股7美分,过去30天保持稳定,较上年同期增长40%。

DDD首席执行官Jeffrey Graves博士表示:“在2020年夏天,我们制定了一个分四个阶段的计划,为我们的客户和股东带来更多的价值。

我们很高兴看到这些努力取得了显著进展,这反映在收入增长加速和营业利润率迅速上升。

我们的团队能够在两个业务部门实现超过20%的连续季度收入增长,同时执行大规模重组,这让我们非常高兴。”

DDD出售了旗下两家子公司Cimatron和GibbsCAM的交易, 使其能够偿还价值2100万美元的未偿债务。也为该公司筹集了6420万美元,其中包括作为交易一部分转移给买家的价值890万美元的现金。

DDD表示,有了这笔6400万美元的意外之财,它已经能够还清所有的“优先担保条款”债务,不再需要继续出售股票,并通过此前宣布的“上市”股票出售计划稀释股东权益。

此外,由于其乐观的第四季度收入前景,该公司已提前终止了市场股权计划,该季度没有出售普通股。3D Systems公司要到2021年2月24日才会公布完整的业绩。

2020年软件股表现强劲,2021年还会继续有亮眼表现,但到了明年,投资者对软件股要更精挑细选一些。

瑞穗证券(Mizuho Securities)分析师格雷格·莫斯科维茨(Gregg Moskowitz)近日发布了他和其团队研究分析的44只企业软件股的2021年展望。

莫斯科维茨指出,2020年企业软件股的平均收入增幅约为20%,低于2019年的27%,因为卫生事件给整个行业带来了负面影响。他预计,2021年软件股的收入将平均增长约19%,与今年基本持平,但他同时表示,鉴于比较基数不高和经济复苏前景,软件股的收入有望加速增长。

软件股未来的表现可能难以与今年匹敌。莫斯科维茨写道,2020年软件股的回报率已经达到非常高的水平,主要受人们居家办公学习趋势的推动。

2020年迄今为止,追踪软件股走势的交易所交易基金iShares Expanded Tech-Software Sector (IGV)已经上涨了47%,高于纳斯达克综合指数40%的回报率,也高于标普500指数14%的回报率。莫斯科维茨指出,2019年和2020年是该基金连续几年上涨30%的唯一时期。(其他有类似表现的时期是2009年至2010年,当时全球经济刚刚摆脱衰退。)

莫斯科维茨称,软件股估值正接近10年来的峰值。但他认为,考虑到各种各样大趋势的出现以及整个行业向循环盈利商业模式的转变,软件股估值高于历史水平是合理的。

他写道,“软件板块依然处于独一无二的有利地位,能够经受住卫生事件可能给经济造成的一些持续不消的打击,低接触的服务模式、云交付、循环盈利商业模式、以及高价值产品都是利好因素。但考虑到过去两年异常强劲的表现,我们认为2021年软件股的回报水平可能会更温和。”

展望报告包括了瑞穗证券2021年的8只首选股,这8只股票的评级都为“买入”:

Salesforce.com (CRM),“Salesforce的云平台是一流的,我们认为该公司是通过数字化转型来帮助其庞大的客户群管理收入和流程优化的理想选择。”

CrowdStrike Holdings (CRWD),“该公司的云平台具有高度差异化,新客户网络增长强劲,多模块采用速度加快,因此股价有更多上涨空间。”

Palo Alto Networks (PANW),“该公司基于云计算的订用业务取得重大进展,预计今年云计算和人工智能业务将增长90%左右。”

RingCentral (RNG),“过去一年多时间里该公司签署了几项重要合作关系,我们认为从2021年开始这些合作会给该公司的增长带来实质性的影响。”

Intuit (INTU),“虽然卫生事件暴发后投资者对该公司面向中小企业的业务感到担忧,但我们的讨论和分析表明中小企业的复苏势头良好。”

LivePerson (LPSN),“2月份以来LivePerson的在线聊天业务量上升了约50%,部分原因是受卫生事件的推动,10月和11月业务量达到最高水平。在自动化趋势的推动下,我们认为这一势头是可持续的。”

Autodesk (ADSK),“该公司的新用户和升级用户群越来越大,将继续受益于不断壮大的订用模式,这将在多年内对该公司构成利好。”

PTC (PTC),“我们认为PTC在物联网和增强现实领域的优势对制造商来说非常有价值。此外我们预计,在经历了一段数字转型加速的时期后,数字化的长期益处越来越受关注,2021年制造商对相关技术的需求会大幅上升。”

瑞穗证券还建议投资者远离以下评级为“中性”的软件股:

Check Point Software Technologies (CHKP),“我们认为Check Point庞大且稳定的安装基数应该会在未来几年带来个位数百分比的增长,但持续的竞争压力和利润率下降是该公司面临的问题。”

Ping Identity Holding (PING),“卫生事件对该公司的负面影响可能会持续一段时间,进而抑制该公司基本面的增长。”

Splunk (SPLK),“Splunk疲软的三财季业绩可能会引发更深层次的执行问题,该公司还可能面临竞争压力,这些都需要时间才能解决。”

Cornerstone OnDemand (CSOD),“鉴于整合最近收购的Saba的进展情况不明朗,再加上新的管理层,我们建议在整合取得进展之前对该股保持观望。”

瑞穗证券分析师还调整了15只股票的目标价:

8x8 (EGHT),从17美元上调至25美元。Atlassian (TEAM),从240美元上调至250美元。Ceridian HCM Holding (CDAY),从100美元上调至110美元。CrowdStrike,从190美元上调至205美元。HubSpot (HUBS),从330美元

上调至360美元。Fortinet (FTNT),从130美元上调至140美元。Palo Alto Networks,从310美元上调至360美元。Paycom Software (PAYC),从330美元上调至400美元。Paylocity Holding (PCTY)从160美元上调至175美元。PTC,从105美元上调至130美元。RingCentral,从350美元上调至400美元。ServiceNow (NOW),从570美元上调至600美元。Snowflake (SNOW),从310美元上调至350美元。ZoomInfo Technologies (ZI),从63美元下调至53美元。

巴伦周刊

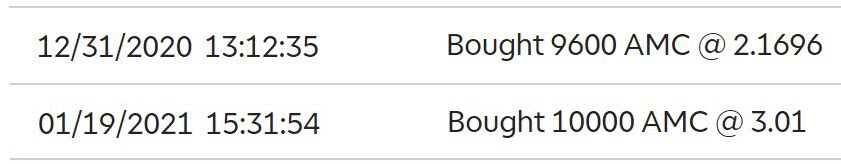

AMC跌至前期低点

万达旗下美国电影连锁公司AMC负债已近50亿美元,这些债务是通过为影院配备豪华座位,以及收购卡麦克(Carmike)和奥迪翁(Odeon)等竞争对手积累起来的。

下单截图

即使在12月11号Mudrick资本管理公司同意投资1亿美元之后,AMC仍至少需要7.5亿美元的额外流动性来满足2021年的现金需求。

该公司股价今日午盘下跌约6%,自1月份以来已下跌70%,现报2.16美元,接近前期低点。接近多重底部支撑。

根据AMC于12月30日向美国SEC提交的文件,除此前登记的2亿股股票外,公司可能会不时额外发行至多5000万股A类普通股,最高筹资1.475亿美元,以避免破产。公司拟将筹资资金用于还款、再融资、回购股本和满足一般营运资金需求。

AMC表示,截至12月28日,该公司已售出3800万股股票,这是该公司此前表示将出售的2亿股股票的一部分。AMC表示,这些股票的出售共筹集了约1.042亿美元的净收益,每股平均价格为2.81美元。

该公司表示“我们打算使用的净收益的销售提供的A级普通股这对一般企业用途说明书,其中可能包括还款,再融资,赎回或回购的现有债务或股本,营运资本,资本支出和其他投资。”

该公司在提交给SEC的几份文件中重申,如果无法筹集更多资金,就有可能破产。

AMC院线此前曾警告称,在没有额外流动资金的情况下,可能会在2021年初耗尽现金。公司表示,华纳兄弟宣布其2021年出品的全部电影都将在实体电影院和HBO Max流媒体平台同步上映,这加剧了卫生事件造成的挑战,可能会导致其他电影公司采取类似的策略。

AMC上游---电影公司

今年年初“囧妈”以6.3亿人民币卖给字节跳动,加之欢喜娱乐第二天24亿的市值暴增,一些电影公司开始选择在流媒体平台和影院同时上映大片,从而削减了潜在的票房销售。

在大流行前的 2019年,美国国内票房创下历史第二好成绩,收入114亿美元,略低于2018年119亿美元的纪录。在全球暴发疫情之前,预计2020年将达到类似水平。

各大影院连锁公司在2021年上半年将面临严峻的阻力,电影公司将主要大片推迟到2021年年中。因为新上映的电影数量有限,且预计冠状病毒病例将上升。

隧道尽头的曙光

AMC已经专注于融资数月。该公司今年已经就债务问题进行了重新谈判,以改善其资产负债表,并正在探索获取额外流动性来源的几种途径。

在破产的情况下,AMC可以取消自己的租赁义务,并续签那些有意义的租约,因此可以降低整体运营成本。

疫苗可能要到2021年年中才能广泛用于公众。因此,尽管这个消息很有希望,但并不能解决电影院的近期问题。

破产 or 重组

标普全球市场情报统计显示,美国今年申请破产的较大规模企业已达504家。

作为全球最大的电影院线,万达旗下AMC公司,时刻不在为如何在这次疫情中生存下去而进行着艰难抉择,破产还是重组?

重组是公司引入第三方资金以挽救公司经营。破产是指债务人因不能偿债或资不抵债时,由债权人诉请法院宣告破产并依破产程序偿还债务的一种法律制度。

既然疫苗已经推出,债权人和房东就会愿意与他们合作。但很可能要到明年年中才能回到接近正常的水平,因此进行重组是非常有意义的。

AMC几个月来一直专注于融资。今年,该公司已就债务进行了重新谈判,以改善资产负债表,并正在探索增加流动性的几种选择。还试图在美国疫情恶化的情况下提高观众人数。

现在,各大影院连锁店正拼命地与出借人和房东重新谈判协议,试图找到创造收入的创造性方法。为了吸引不情愿的观影者,大多数大型影院现在都提供更便宜的私人影院租赁服务。

我们已经看到,在那些比美国更早开放的国家,特别是中国,电影反响非常强烈。

Hello 大家好,欢迎来到前纽约证券交易分析师的频道。今天的视频我们打算跟大家一起来看一下最近比较热门的,波动比较大的几只股票SPCE, LAZR, VDLR, FUBO, BFT。这几只股票也是很多粉丝朋友问到的,能不能抄底,能不能追高,那我们就废话不多说直接进入主题吧。

太空旅行SPCE

上周六,维珍银河(代号 SPCE)商业太空飞行器“太空船2号Unity”试飞时,发动机发生故障,引擎由于失去连接而没有完全点燃,导致试飞被迫中断!维珍银河随后表示,火箭发动机点火程序没有完成,但飞行器和飞行员状态良好,将很快进行再次试飞。SPCE股价随着试飞失败周一大跌,到周三股价收盘25.86美元,比上周五32美元跌超20%。自10月底以来,维珍银河股价已大涨84%。

火箭发动机点火程序未完成主要是由于机上监控火箭发动机的电脑失去了连接。从而引发了一个故障安全方案,故意停止了火箭发动机的点火,使航天飞机返回地球。这样看起来,整个航班停飞只是因为一台电脑失去了连接,这不是一个结构问题,应该是一个比较容易解决的问题!一旦修复,维珍银河将很快准备进行另一次试飞。因此,从长期来看,这次失败的试飞对SPCE的基本面几乎没有任何影响。并且维珍银河在触发了一个故障安全的情况下,宇宙飞船平稳着陆,没有人受伤,没有任何部件受损。

瑞银集团分析师迈尔斯·沃尔顿(Myles Walton)对此表示,这一失败可能会导致该项目再次推迟,可能会持续数周时间。但同时,这可能会让潜在的旅行者放心,认为该公司的飞机是安全的。

总体上看,这仍然是最具前景的公司之一,它处于新太空经济的前沿,总有一天这一经济板块将价值数万亿美元。到目前为止,已有600人预订了维珍银河的太空旅游票,每人的费用为25万美元。在2014年的一次坠机事件导致一名试飞员死亡后,该公司暂停了售票。但上个月公司曾表示,计划在2021年第一季度末,将公司创始人理查德·布兰森(Richard Branson)送入太空之后恢复门票销售。

根据模型假设到2030年将有12艘可操作的太空飞船,每个月飞行5次,每次飞行6名乘客,平均票价为30万美元。我认为维珍银河的太空旅游业务将带来约13亿美元的收入,EBITDA利润率约为50%。这为到2030年每股收益升至2.5美元奠定了基础。基于成长型股票平均25倍的预期市盈率和8%的年折现率,这意味着SPCE股票2020年的目标价将超过30美元。并且这一模式还不包括该公司喷气推进技术业务的上升。

激光雷达 LAZR 和 VLDR

另外我们再来聊一下大家都比较关心的LAZR 和 VLDR , 无人驾驶汽车所需要的激光雷达(LIDAR)。两家公司都在今年借壳上市。

Luminar从借壳上市以来,股价呈过山车走势。由前期高点的47.8美元一路下跌到今天的25.51美元。除了短期投机获利盘出货,这只股票也在40美金时遭到做空机构香橼的批评。说股价严重估值过高,会回到20美元左右。

股价继续下跌另一个原因是因为有消息称英特尔旗下的Mobileye 计划自行生产激光雷达传感器,而不再使用Luminar的雷达。在此之前,Luminar披露了其激光雷达传感器与Mobileye的销售协议,Mobileye将把Luminar的传感器添加到其TRUE REDUNDANCY解决方案中,为4级自动驾驶提供更高的安全性。

但Northland Capital的分析师仍然将Luminar的评级从市场表现提升到优于市场表现,它说Mobileye不太可能在2025年之前将自行生产的激光雷达安装在车辆上。也就是说虽然英特尔正在开发激光雷达,但目前对Luminar 跟mobileye 的合作没有任何影响。Norhtland Capital维持Luminar 41美元的目标价。另外一方面,Luminar最大竞争对手 Velodyne 股票代号 VLDR和它新推出的产品,以及计划在2021上市的以色列雷达公司Innoviz 跟 Aeva 都将抢走Luminar的部分市场关注度。

另外根据市场报告指出,整个激光雷达的市场规模预计将从2020年的11亿美元增至2025年的28亿美元,复合年增长率为20.7%。现Luminar市值为80亿美元大约是整个市场机会的2.8倍。根据41美元的目标价,估值约为140亿美元,是整个市场机会的6倍,显然,目前它的估值出现严重的泡沫。

而VLDR 这只股票作为激光雷达的行业老大,它现在市值仅为Luminar的一半 34亿美元。12月1日VLDR宣布与福特Otosan合作,共同开发和测试自动重型商用卡车的产品。福特Otosan正在测试并计划使用VLDR 的Velarray H800激光雷达传感器,以确保下一代汽车的安全导航。

VLDR也正在努力研发低成本的雷达,因为LAZR 的激光雷达每套500-1000美元,比起 Velodyne Lidar 股票代号 (VLDR)的7000美元一套低好几倍。

近日多家分析师纷纷上调VLDR评级,目标价30。原因是VLDR在激光雷达领域(光方向和测距)具有明显的技术优势,有进20年的技术积累。

到2024年,预测60%的2级3级驾驶辅助系统车辆将配备激光雷达,成本达到600美元以下。并且Velodyne的全球客户不断增长,多达175个项目正在筹备中。预计Velodyne的增长速度将超过40%,市场占有率将达到17-18%。

就目前股价跟市值来看,尽管两家公司都有非常值得期待的发展,但Luminar的股价可能已经price-in了许多估值,相比之下Velodyne现在的股价安全系数会高一些。

流媒体电视FUBO

接下来再来看一下我们一个月前就推荐的大牛股fuboTV,这支股票也是很多粉丝朋友们问我们还能不能追高。这家公司具体业务以及发展前景可以回去看我们的视频,我会把视频链接放在信息栏。今天主要想给大家来分析一下FUBO最新的估值。首先我们可以看到从11月初的15美金左右现在已经上涨到了38 美金,涨幅超过了153%。

目前来说美国仍然有1.2亿有线电视订阅用户,但毫无疑问的,它们都会转变为直播流媒体服务。预计2030年,这1.2亿有线电视用户就会完成转换。fuboTV现在为一个着重于体育流媒体直播的平台,如果2030年FUBO够占领市场10%的份额,那付费用户将轻松超越1000万。该公司第三季度目前拥有45.5万付费用户。当然,FUBO平台的博彩业务跟广告收入所带来的规模化发展,20%,甚至30%的市场份额都是相当可能的。但我们就保守一点用10% 的市场份额来估计的话,1000万付费用户,每个月65美元的价格,加上广告收入,大概可以达到20%左右的利润率(其中还不包括博彩业务)。那我们根据一般成长公司20x的一个收益乘数来计算,可以看到我们计算出来的FUBO公司的估值可以达到400亿,FUBO现在的市值为23.86亿,未来十年有近20倍增长潜力。作为对比, Netflix 目前的收益乘数已经达到了33.6X。

尽管FUBO这家公司这个月已经涨了非常多,但它现在的价格对比它的发展潜力来说还是比较便宜的。所以FUBO这只股票我们依旧长期看好,还没有买入的朋友可以关注一下,找到自己合适的进场价格。

Paysafe BFT

最后我们再来看一下Paysafe(股票代号BFT), Paysafe 它是一家跨国集成支付平台,专注于B2B,B2C 的业务。业务上类似Paypal, Square,主要提供网上电子支付/首款,转账过户,电子钱包和POS系统服务。公司包括Neteller, Skrill 和Paysafecard 等。有消息称Paysafe将在2021年第一个季度通过借壳上市。预估市值为90亿美元。相比之下Paypal 目前市值为2759亿美元,square1040亿美元。

这只股票开始受到大家关注除了有着欧洲Paypal的这种称呼,它背后促成这笔交易的大佬也比较厉害。Bill Foley,它本身有着丰富的合并经验,能为上市公司带来良好的价值增长。是 Fidelity National Financial的董事长兼创始人,把公司成功从3百万成长为110亿。而且它本身也是支付处理方面的专家. 另外在股权结构方面,黑石集团跟CVC也是主要的股东。

市场报告指出,随着互联网普及率的提高,电子商务销售的增长以及全球范围内非接触式支付的流行,全球支付处理解决方案市场规模预计将从2020年的744亿美元增长到2025年的1207亿美元,预测期内的复合年增长率为10.2%。目前也还有很多行业可以开发,比如说医疗,房地产,教育, 游戏等等。

我认为Paysafe最值得关注的是它们的iGaming业务方面的成绩,也就是博彩业务,随着在线赌博的合法化,关于博彩支付之类的业务也是令人期待的。其中在美国年复合增长率达最佳预期可达到55%。Draftking 就是它们的客户之一。

跟paypal相比较,它最大的不同可能在于它非常多元化的业务发展。公司业务包括了各种电子钱包,电子货币以及为中小型企业提供的电子支付系统以及支付解决方案。而这些所有的业务又可以形成一个良好的生态圈。所以它更像是Paypal跟Square的结合体。

Paysafe在2021年到2022年的营收只有13%,低于Paypal的19%,行业平均的是18%,

但是从估值的角度来看,Paysafe的估值低于Paypal,EV/2021的 EBITDA 是16x 低于Paypal的35x,

这样来看Paysafe现在14美元这个价格还是可以考虑的。

当然风险方面,SPAC股票波动大,而且合并不成功也是有可能的,所以这类股票大家谨慎投资,可以开一个观察仓在14美元

好啦,今天的视频就到这里。不知道大家是更喜欢这种多支股票的点评试分析还是单只股票的深度分析呢?欢迎大家在评论区留言,给我们提一些意见。喜欢我们的视频请点赞评论加转发,我们下期再见!

电子签名界“特斯拉”Docusign(DOCU)发财报了,国内电子签行业何时诞生巨头?

就像国内造车新势力对特斯拉(TSLA)的“仰望”,国内电子签名企业也有一个野心勃勃想要超越的标杆,它就是Docusign(DOCU)。

12月3日美股盘后,美国提供电子签名解决方案的龙头企业Docusign发布了截至2020年10月31日的2021财年第三季度财报,其中各项业绩指标均超出市场预期,并且公司上调了全年营收指引。

财报发布后,不同于近日股价走跌的同行们,Docusign获得了较好的市场情绪反应,股价涨超5%。截至美股投资网发稿,Docusign每股报243.22美元,总市值为450.36亿美元。

要知道,由于今年的黑天鹅事件,全球云化进程加快,全球的saas公司也因此受益股价市值一路看涨,Docusign也不例外,自年初至今股价暴涨了222%,总市值也翻了两倍。但同样因此,当疫苗消息传出后,saas公司首当其冲股价受到冲击有所下跌。

那么,缘何独独Docusign在财报发布后股价看涨呢?被国内电子签名企业当作目标超越的Docusign又有哪些地方值得借鉴?从发布的最新一个季度的财报来看,或许能寻得一丝端倪。

营收同比“疫”外受益

马太效应助推业务持续增长

今年以来受疫情影响,全球办公云化速度加快,第三季度Docusign的电子签名业务增长依旧较为强劲,总营收为3.829亿美元,超出市场预期的3.618亿美元将近6%。

美股投资网认为除了疫情因素以外,行业马太效应和持续不断增长的大客户数量也是推动Docusign营收加速增长的一个重要原因。

根据东方证券研究所整理的数据显示,目前在全球电子签名市场,DocuSign 处于绝对龙头地位,占据 70%左右的市场份额,其次是Adobe仅占20%的市场份额,只有剩余约10%的市场份额被其他中小公司瓜分。

强者恒强,对于相对而言技术难度没有那么高的电子签名行业而言,品牌效应和转换成本是客户考虑的首要因素,占据一半多市场份额的DocuSign受马太效应利好,客户规模增长也较快。

在本季度中DocuSign的总客户数已超过820000,同比增速再创新高达到了45.91%;其中,企业客户数超过110000,同比增长65%,目前,公司的收入构成中,企业客户贡献近 90%的份额,成为驱动业绩增长主力。

在与DocuSign合作的企业客户中如Google、微软、苹果、Oracle、 Salesforce 等这样的大型企业客户,因其黏性较高、内部渗透空间较大,可以说是各家 SaaS 公司最为重视的群体。

除此之外,对于 DocuSign而言,由于合同签订需要多方参与,大型客户更易引发链式效应,带动上游企业同样使用公司电子签名及其他服务,迅速触达更广泛的行业与客户群体,极大地提升了获客效率。

根据Statista数据,目前全球电子签名市场约为20亿美元,整体的行业渗透率仅为6%左右,2018年增速有所回落,但行业有望保持在30%左右的高增长。而且,目前DocuSign的主要营收来自于美国的业务,在国际业务上还有很大的成长空间。

所以在saas公司普遍受疫苗影响的情况下,DocuSign受到的影响反而比较小,并且由于电子签名的转换成本问题已经合作的公司很大可能不会停止合作,因此,本次财报发布后,市场反应较为正面。

但值得注意的,受疫苗影响,DocuSign的订单客户还是很有可能出现一定程度的落差。而竞争对手Adobe作为巨头资本雄厚,虽然目前市场份额不敌DocuSign,但凭借其作为传统的文档管理提供商,在大企业服务中有更多的经验积累,其电子签名更适合于复杂场景的工作流程,并且在业界积累了一定的安全问题口碑和信誉,很有可能在未来反超DocuSign。

高营销支出拖净利润后腿

重技术投入加深公司护城河

第三季度Docusign的总营业费用为3.34亿美元,同比增长了43.97%,其中研发支出为0.73亿美元,同比增长49%;营销费用为2.1亿美元,同比增长41%。

不同于其他saas公司在研发支出上的大额投入,Docusign花费最多的是在营销费用上,这与电子签名的行业性质有较大关系。

在电子签名的使用场景中,添加电子签名的操作较为简单,行业产品之间并不具备明显的差异,所以客户更重视品牌效应和适用性,这也是Docusign能够保持龙头地位的关键所在,也因此Docusign在营销方面高度重视,投入力度一直较大。

而Docusign的劣势也正在于此,其客户虽然增长速度加快,但公司业务的护城河不深,业务单一承压能力较弱,并且依赖于在pdf上运行,很容易受到来自竞争对手Adobe sign和其他中小企业的威胁。

但近些年Docusign也在努力加深自己的护城河,加大在拓展合同AI分析和合同管理这两个方面的研发。在本季度没有特别披露这两个方面的业务进展信息,但在电话会议中,DocuSign的负责人表示,因为疫情期间几乎所有的客户都特别关注快速部署数字签名业务,所以公司认为合同管理部分并没有那么着急,此外还有一个原因是Docusign合同管理业务目前还比较小。

这也能理解,毕竟合同管理市场不像数字签名市场,大企业都有自己的合同管理系统,转换系统的成本很高,而小企业很多根本就不需要合同管理,此外考虑合同管理存在的安全风险,因此Docusign的进展颇有些困难。

除了在战略上的研发和营收支出,DocuSign也进行了战略收购,先后收购了远程视频支持的公证交易工具Liveoak和收购提供人工智能驱动的合同管理软件解决方案的公司seal,加强自身产品的用户使用体验。

电子签约界的“特斯拉”

国内企业如何取长补短?

作为全球电子签名解决方案的龙头企业,Docusign在电子签名行业的地位类似于电动车行业的特斯拉,不断被国内的电子签名企业所进行对标和追赶。

国内的电子签名市场目前处于混战格局,根据中国产业信息网的数据显示,从2019年上半年(H1)来看,e签宝、法大大、上上签三家厂商分列一至三位。其中,上上签已于2018年8月完成了老虎基金领投的3.58亿元C轮融资,法大于2019年3月完成老虎基金和腾讯领投3.98亿元C轮融资,E签宝于2019年10月完成了蚂蚁金服领投6.5亿元C轮融资。

中国的电子签约市场处于高速发展阶段,2019市场规模约30.2亿元,增长92.4%,还有比较大的发展空间,电子签名行业技术门槛相对而言没那么高,难的是迅速抢占市场拿下客户的转换成本形成口碑效应。在全球电子签约行业做到绝对优势的Docusign的一些经验就对国内企业具有一定的借鉴意义了。

首先是平台化和API化,电子签名是很多业务流程的一个环节,其面临的流程和场景是碎片化的,DocuSign 通过 API 的模式将自己的产品集成在合作伙伴的产品之中,与 SAP、Salesforce、微软等高频应用形成系统深度合作,大大增加了 DocuSign 可以触及的行业和业务场景,提升获客效率。根据公司 2018 年底的投资者 PPT,公司 60%的电子签名交易是通过API形式交付的。

除此之外,电子签名是个网络效应较强的 SaaS 应用,由于合同签署是双方或多方行为,因此如果一家企业使用某家第三方电子签名平台,会带动其上下游关联企业也使用该平台。所以扩展客户规模和行业至关重要。DocuSign 正是在从服务中小客户转向发力大客户后,才实现营收的爆发式增长。

由于电子签名涉及到一些非常重要的合同,因此安全性和高效性也非常重要,DocuSign 利用合法、安全且合规的解决方案降低风险,符合并超过一系列严格的全球隐私和安全标准。同时产品易用,客户体验好。

但同时也要避免的问题是,目前DocuSign目前护城河较浅,容易受到来自于pdf公司牵制,因此国内电子签约企业在发展时应注意进行战略布局,促进自身业务多元化,提高承压能力。

资讯来源:美股投资网 TradesMax

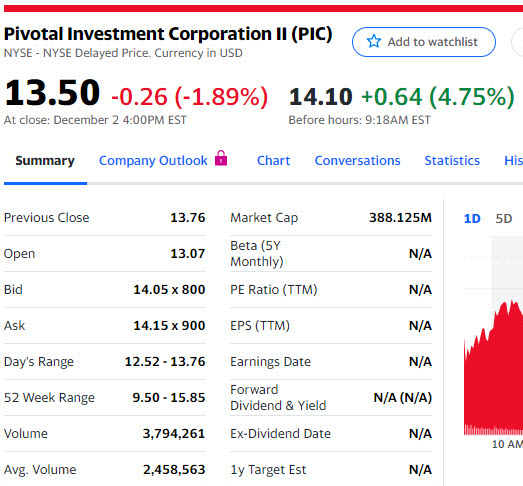

今天给大家一家美国电动车公司,它是一个燃油效率解决方案的行业领导者XL Fleet,借壳上市前代号 PIC,成功上市后代号 XL

今天的视频将会为大家详细的介绍这家公司的产品,财务数据以及发展前景,和我们为什么会在13.5美元 买入了这只股票?

我们先从公司公布的路演资料去了解公司概况。9月18日XL Fleet, 宣布即将通过与空白支票公司Pivotal Investment Corporation 合并的方式在纽交所上市,预估值为十亿美元,以推动及加速XL的电气化动力系统的市场增长。

交易完成后,合并后公司预计将收到约3.5亿美元现金,其中包括现有投资人和新投资人的1.5亿美元。投资公司Canaccord Genuity LLC担任XL的财务顾问,美国宏桥信托投资集团(BTIG)是Pivotal的财务和资本市场顾问。

他们的公司使命就是通过成本效益、客户定制和全面的解决方案,加速运输类车队电气化过程。XL Fleet为美国和加拿大商业车队提供电动动力总成解决方案,这些车队的汽车由福特、通用旗下雪佛兰,以及五十铃汽车等公司打造。

他们的市场定位:是运输类的车队。

下面是几个值得关注的点。

这个细分市场全球潜在市场总额超过一万亿美元。每年仅北美就会售出100万辆汽车,因为各种减少碳排放和可持续性发展的压力,这个细分市场有着急升的需求。

作为市场领导者,他们已经有两百多个客户,部署超过了三千多个系统,行驶超过了一亿三千多万的里程。

成熟的技术,已经为许多不同的客户提供/开发了具有成本效益的解决方案。他们可以做到独特的快速整合新的硬件和软件。在不到一个月的时间内将新的OEM电池集成到车辆中,包括碰撞测试在内,总生产时间不超过三个月。并且XL Fleet的流程符合现有的行业标准。可以看到一般来说现有的运输类车都是分为两个部分,一个是原始设备制造商,二是加上装配,最后成车。XL Fleet就是在装配的那个环节,加入他们的动力系统来使其改造成为混合电动或者电动车辆。

可规模化发展,现有产量可扩大到每年10万辆以上,XL的资本效率运营模式已准备好扩大规模并推动盈利

定位独特,他们以 electrification-as-a-service“电气化即服务”和涡轮增压为目标,来跟随市场发展。

主要产品有三个:

XLhybrid(混动)

在不影响性能的前提下实现可持续发展目标,提高MPG(约25%)(mile per gallon英里每加仑效率),车队运营商无需承担操作风险或基础设施,客户包括可口可乐FedEx, DHL 等知名大公司

XLplug-in (插入型)

这是他们革命性的,创新插电式混合动力系统。非常高效,能够在每加仑的英里效率上提高50%。

XLelectric

这个是全电动改造,将可提供零排放,将快速的推进市场。

目前大部分的车类别都可以混动,部分可以插入试混动,全电动正在开发中。

除了具体的产品以外,他们也在着力于扩大综合产品及服务的提供,以推行“电气化即服务”。他们的平台包含了xlink, 提供产品监控以及数据分析,三种动力传动系统,以及xlgrid, 提供电源管理业务,包括充电以及储存。

商业模式:

跟造车行业不同,他们提供的是改造服务,也就是他们所说的“electrification-as-a service”. 他们主要跟市场上已经生产这些车辆的原始设备制造商以及装配商合作。这个轻资产模式让他们可以承担较低的风险,并且有着更多的发展空间。可以做到把现有的产品通过现有的渠道卖给现有的客户。

可以看到他们对接下来几年的销售预期非常看好。在接下来的12月,产能的95%已经被预定,而且他们准备在2023年开始大力进军国际市场。

公司的财务数据。

销售增长预期非常强势,2020 到2024年平均增长达到了193%的增长率。2024 年销售预期是根据6%的市场渗透率来预计的。

EBITDA有望在2022 实现正增长。

另外合并后XL将拥有约3.5亿美元的净现金,所以他们的净现金完全足够承担他们这两年预计的亏损,所以短期内也不用担心任何债务或者增发股票这类问题。

关于这3.5要如何使用他们也给出了以下的几个方面

两千五百万用于扩大规模

5千万用于产品开发

两千五百万用于国际扩张

八千万用于发展 “electrification-as-a-service’

另外的一亿七千万用于贷款已经一些基础的发展需要

竞争对手:

我们再来看一下他的一些竞争对手,相信下面这几家公司大家都不陌生,Hylion, Workhose, Nikola, Lordstrown 也是最近比较炒的比较热门的几支股票。

可以看到,跟这几张公司相比,最突出的地方就是不同于某些的PPT 概念造车公司,XL Fleet在2020年就已经4284销售量,并且已经有了超过一百位客户。相比之下,除了workhorse在2020年有一些业绩,其余的竞争对手都只是在2021年有预期销售。业务上最为相似的Hyliion甚至要到2024年才能有超过1000的销售量以及稳定的客户量。这里要注意的是,XL Fleet销量说的是混合电动的销量,纯电动的还处于开发中,比起Hyliion来看可能优势就是他们已经有了不少基础客户,比起开发新客户,他们需要花比较少的成本来保留现有客户。

另外用11亿企业价值来估算XL Fleet的话,可以看到不管是 EV/revenue 还是Ev/Ebitda,都远远低于Hyliion以及行业平均。

目前Hyliion的股价为18.42,市值为XL Fleet的两倍多,达到了28亿。

消息面分析

12月1日,XL Fleet宣布与一家商业EVSE (电动汽车供应设备)供应商达成合作关系,开始启动xl 的电网部门。XL电网将为电动车队提供充电基础设施、能源存储和电力解决方案。XL车队客户现在可以单独购买XL电网充电系统,也可以作为该公司电动动力系统车辆订单的一部分。

技术分析

股价从借壳消息出来已经有一波50%的涨幅,近日获利回吐到12美元,是一个很好的上车点位,我们已经在13.4美元建仓买入,

公司并未公布什么时候会举行投票上市,这是最大的潜在风险,而且,就算成功上市,股价也会出现大幅度的上下波动,参考Hyliion的股价就知道。

在这里提醒一下各位投资者,千万不能脑门一热就跟风买入进去,一定要独立思考衡量风险。

股权结构

如果合并成功,我们看一下XL Fleet的股权结构是怎么分配,PIC原来的股份是百分百转换过来,那他们将占到XL Fleet中的70%股份,而在XL Fleet 正式交易之前,我们普通投资者只能买到PIC这家公司公开流通的股票,这部分的投资者占XL的16%的股份,PIC的发起人占4%的股份,PIPE代表是私募资金,这部分的投资者占到10%的股份,这就是XL Fleet的股权结构了。

前景分析

就跟我们之前聊到的电动车/电动桩/氢能源电池那些公司一样,大方向来说,减少碳排放是一个趋势,尽管现在越来越多的家用电动轿车/SUV 已经满满步入了我们的生活,但几乎所有的运输类车队还是靠燃油来驱动。可以看到,这个细分电动车行业可以说是刚刚起步,未来十年都是一个增长趋势。而这家公司的产品供应包含了这个电动细分行业的所有运输类车队。并且他们在为“electrification-as-a-service” 铺路。值得一提的是跟氢能源这类公司相比较,他们提供的不止是减少排放,在减少排放的基础上他们还可以为客户提供成本方面的节约,这对于顾客来说既可以达到降低碳排放,又可以减少开支。有实在的经济效益,从这点上来说,我觉得这家公司的发展潜力还是比较大的。

不知道你看了这期视频,有什么不同的看法,欢迎评论区留言,点赞和转发是对我们最大的支持和肯定,好了今天的视频就到这里,下期再会。

随着拜登当选的消息出炉,将积极推进清洁能源产业的发展,我们另外一个公众号 美股大数据 早在9月和10月就分别推荐这氢能源股,

该板块出现一波大涨行情,今天想跟大家来分享几只氢燃料电池相关的股票,股票分别是Plug power –PLUG, FCEL, BE, BLDP, EOSE. 这些股票虽然已经有了一定的涨幅,但热度与关注度还没有电车相关股票那么高。 所以今天的视频就与大家来分析一下氢燃料电池这个行业以及这几家公司具体的业务,公司的预期与一些财务数据,并且来探讨一下他们未来能否有更大的发展空间。

首先我们来看一下什么是氢燃料电池呢?简单来说,氢燃料电池就是通过储存氢和氧,并经过化学反应来产生水和能量。

用氢能源为电力能源的重要载体,有以下几个优势:

零排放发电

氢燃料电池不会产生有害排放,消除了处理和储存有毒物质的成本,如电池酸或柴油燃料。事实上,当以纯氢为燃料时,唯一的副产品是热量和水,使我们的氢燃料电池成为零排放、可持续的能源。氢燃料电池是许多企业可持续发展项目的一部分。

稳健可靠性

氢燃料电池可以适应费非常恶劣的环境,包括低至零下40华氏度的寒冷环境,像飓风、沙漠和冬季风暴这样的天气环境。

效率高

根据美国能源部(U.S. Department of Energy)的数据,氢燃料电池的能效一般在40-60%之间。这一范围与典型的节能25%的汽车内燃机相比,使用氢燃料电池提高仓库生产力可达15%,并且延长电动汽车的行驶里程。

运营成本低

与锂电池和内燃发电机相比,燃料电池更省钱。它们消除了更换电池和充电的需要,从而减少了劳动力、时间、空间和峰值功率需求。该装置充电时间比铅酸电池短,可以在最短的两分钟内变为燃料,大大减少了车辆和人员停机时间。此外,与固定电源的燃烧发电机相比,简单的维护和更少的现场访问意味着高达84%的运行成本降低。强大的可靠性消除了每季度进行现场维护访问的需要。

所以氢能既可作为化学能源形式的长周期储备,又可应用在长途运输、大卡车、海洋运输等环节,也是未来非常有望代替石油和天然气的清洁能源之一。

在分析股票之前,我们先来看一下氢燃料电池汽车,因为这个板块就是在氢能源的发展下一个非常具有成长性的行业。

那燃料电池汽车(Fuel-cell EV--FCEVS)与我们常见的电池汽车(Battery Ev-BEV)有什么区别。首先,这类燃料电池电动汽车,它们也有排气管,但唯一会从排气管流出的是水。每加一次氢,汽车将增加200-250英里的续航能力。

与此同时,传统的电动汽车,比如特斯拉。尽管许多电动车在刹车时通过将产生的热量转化为电能来实现轻微的充电,但这些电池电动汽车的动力由与手机类似,靠的是储存电量的电池提供。所以说,每行驶100-310英里,一般的电池驱动电动车就需要在电源充电点充电。使用标准电动汽车和充电站,充满一次电池大概需要12个小时。尽管用快速充电点,增加160公里的航程仍需半小时。相比之下,燃料电池汽车补充氢气只需要几分钟时间。

有哪些因素阻碍了这项技术的广泛应用?

1. 燃料电池汽车与电动汽车充电基础设施相比,扩充氢能加油基础设施的成本非常昂贵,不同于大多数电池汽车,因为他们需要充电的地方本来就已经有了电网。

2. 电池汽车已经可以方便地在家中充电,而燃料电池汽车则目前不可能做到这一点。

3. 公众对氢的生产和储存设施也存在安全担忧,因为氢气是极易燃的。所以氢气的补充站点也很难建立在人口密集的城市当中。

4. 燃料电池同许多新技术一样,难以达到规模化,因为成本还没完全降低到达到发展的需求。所以我们看到电池汽车在全球的制造和销售总量已经达到数百万,而相比之下,到目前为止氢燃料汽车的销量只有几万辆。

短期来看乘用车续航里程 400 公里以下这个市场,燃料电池相对纯电动是没有优势的。

那么氢燃料电池发展点在哪里?

首先,有趋势才有发展,而新能源终究是大趋势。世界主要发达国家都在积极推进氢能和燃料电池产业的发展。其中也包含各种相关行业的巨额补贴。加上拜登当选,也是利好新能源产业,发展政策明朗。

成本超预期的快速下降。目前氢燃料电池汽车能源使用成本虽然略高于传统燃油汽车,但随着制氢成本下降,氢燃料有着极大的成本下降空间。规模效应将带来燃料氢能源利用综合成本降低。

商业模式逐渐清晰,燃料电池汽车有望复制纯电动汽车发展路径。

全球燃料电池的应用场景正由以清洁电站、辅助电源向车用电源转变。燃料电池根据其应用场景不同可大体分为交通运输用、固定式、便携式燃料电池,近年来需求量均呈现爆发式增长。2019 年全球燃料电池出货量达 1129.6MW,2015 年-2019 年复合增长率达到 39%。其中,交通运输领域需求上升尤为显著,年复合增长率达 68%,2019 年占比 80%以上。可以看出,燃料电池汽车的现阶段发展领域在重卡,物流车,公交车之类的运输类车辆。这一点也很好的弥补了一般电动车在长途运输方面的局限性。

接下来我们就来看一下具体的美国上市公司。

Plug Power: 代号 PLUG

公司概况

Plug power是1999年成立的专注于设计、开发、制造和销售用于物料搬运起重车的燃料电池系统的供应商,是目前全球较大的燃料电池集成系统供应商。

从Plug的供应链来看,其上游的供应商包括燃料电池生产商Ballard,和物流公司Deutsche Post AG;下游客户包括亚马逊 Walmart,FedEx等货物量较大的公司。

公司主要产品:

清洁氢燃料电池产品。为当今和未来的供应链和物流应用、公路电动汽车、固定电力市场等设计。

一系列ProGen发动机。这些发动机支持轻型,中型,重型电动汽车。

GenDrive燃料电池。Plug公司的GenDrive燃料电池产品可以为任何物料搬运类设备供电。

GenSure燃料电池备用电源。这个备用电源解决方案提供可扩展的、清洁的和具有成本效益的性能。

第三季度财报亮点

Plug Power第三季度实现创纪录的1.256亿美元总营收,为该公司22年历史上的最高季度。

这一总帐单比之前的指导增长了10%以上,同比增长了106%,高于2020年第二季度的另一个创纪录的季度。Plug Power将把2020年全年总收入指导金额从3.1亿美元提高到3.25亿至3.3亿美元。

公司在2020年第三季度又部署了创纪录的4100个燃料电池系统和13个氢燃料站。这反映了燃料电池单元的年增长率为130%。这一创纪录的增长符合公司的目标,即到今年年底,累计部署超过40000个GenDrive系统,并设计、建造和运营超过100个氢燃料站的燃料网络。

2020年第三季度业绩的改善是由销售增长、持续的成本降低以及运营成本杠杆率的提高所推动的。

投资者对PLUG感到兴奋的一个原因是就是它正试图从材料处理过渡到商用车辆,而这是一个更大的潜在市场。为了实现这一目标,PLUG收购了United Hydrogen和Giner ELX,其目标是占领整个氢气“价值链”。

另外一家最近上涨300%的燃料电池公司FCEL,

FuelCell Energy 是提供清洁、高效、廉价的燃料电池解决方案,用于能源的供应、回收和存储。为客户提供全面的成套解决方案,包括从项目的设计和安装到燃料电池系统的长期运行和维护。

上涨背后的原因是FCEL获得了800万美元的能源部资金,用于其电解平台生产氢气。该公司认为,这是其固体氧化物电解技术商业化的重要一步。

FCEL财务数据很差,亏损不断扩大,之前一度面临退市风险,这只股票投资者最好别碰,不用被它夸张的涨幅吸引。

另外一家公司,Ballard Power: 代号 BLDP

Ballard 产品主要包括燃料电池组件,燃料电池模块和燃料电池站系统。

BLDP对于自己在这个行业中的产品扩张还是以重型机动性运输工具为主,卡车,巴士,轻轨等等。

公司财务方面

四个重型动机应用预计将在未来十年实现大幅增长。那也只是预计,能不能做到都是一个大大的疑问,投资者千万不能被这充满希望的图表诱惑了。

公司对比2010年-2020年太阳能的产业增长,预计2020年到2030年可以达到年平均49%的增长率加上超过70%的成本缩减。

净利润通过成本的降低与运营的优化而提高,这个是实际性的优化,不是PPT.

值得一提的亮点是公司预计在明年,实现EBITDA正增长

分析师评级以及目标价与市值:

市值

Plug: 109.3亿 BLDP 51.9亿 FCEL 20.8亿

分析师目标价以及评级:

PLUG: 买入评级平均目标价22.56,现股价26.27

FCEL: 持有评级平均目标价2.5 现股价7.13

BLDP: 买入评级平均目标价22.64,现股价19.84

风险提醒:

1.这几家公司目前都还尚未盈利。

2.锂电池充电技术也有可能有大的发展,充电时间更快,续航能力更高,那是不是会挤掉现在氢能的一些优势?

前景分析:

可再生能源是今年市场上表现最强劲的行业之一。迄今为止,iShares Global Clean Energy ETF (ICLN - Get评级)上涨了88%。相比之下,标准普尔500指数上涨了10.6%。

这几只股票其实在几年前就备受华尔街关注,有过一大波上涨的行情,但那个时候在很多人认为几只还属于炒作概念股。那现在跟几年前有什么区别呢,我觉得,首先在拜登当选的大环境里面,新能源政策上非常利好这个行业。其次,纯电动车跟燃料电动车就目前来看与其说是竞争关系,接下来的几年更多的是互补共荣的关系。在纯EV行业发展的如火如荼的时候,随着家用电动轿车被大众广泛推崇,运输类的重卡氢燃料电动车就很有可能是下一个风口。但目前的股价要继续上涨,只能靠概念炒作,并非基本面,所以,涨得快,跌得也凶。

最后想稍微提一下,我们分析分享这些股票不是为了让大家立马就追涨着就冲进股市,毕竟每个人的投资策略,时效跟所能承受的风险都是不一样的。我们只是分享,去让大家了解这个行业和公司,感兴趣的朋友们还是需要自己去做一些研究,找到合适自己的入场位置进行投资。当然,如果有这方面需求的朋友们也可以加我们分析师的微信来进行咨询。

最后,更新一下我们美股投资网的量化交易模型去操作的账户,两周前启动资金25000美元,今天又涨了10%,到33000美元,累计获利32%,明年我们将把它推出市场,让大家使用。

好啦,今天的视频就分享到这里,如果大家喜欢的话,点赞评论转发三连击是你对我们团队最大的支持,那我们下期再见,拜拜!