周二美股市场呈现明显内部轮动格局:标普500下跌约0.3%,而道指在几只权重股支撑下微涨约0.1%,再度刷新历史高点。

值得注意的是等权重标普指数同样走高创纪录,而标普500中约300只个股上涨,表明市场从“少数大牛领涨”正在转向更广泛的行业参与。

这个内部差异反映出本轮行情的结构性特征:在主板指数仍受权重股支撑的同时,中小盘及非科技类标的正在吸引资金轮动。

零售数据失速

美国商务部公布的12月零售销售环比基本持平,远低于市场预期的0.4%增长,前值亦大幅高于此。

剔除汽车和加油站后的核心零售销售甚至出现下降,显示消费者在假日季末的支出动能明显放缓,而用于GDP计算的关键控制组数据也不如预期。整体零售数据弱于预期,反映出假期消费势头在尾段已显疲弱。

这份报告令市场重新审视消费者支出对经济增长的支撑力度。一方面,美债价格应声上涨,收益率下行;另一方面,市场对美联储未来降息路径重新定价。

期货市场对年内三次降息的概率有所上升,其中两次已基本计价。多数机构仍认为单一数据不足以改变美联储整体政策框架,但年内首次降息最早预计在6月会议出现。

降息预期与股市分化

从历史经验看,降息预期通常对风险资产形成支撑。然而本轮走势却出现了明显的“利率下行但股市不跟涨”的现象,尤其是在科技板块内部表现更为分化。半导体指数下跌约0.7%,大型科技股的波动性加剧,软件板块在此前大幅下跌后虽有技术性企稳,但整体仍显脆弱。

这背后反映出市场参与者对“AI冲击”的解读从头部成长逻辑向短期扰动逻辑快速转变。市场情绪明显偏向“先卖出、再思考”,而非基于基本面逻辑的逐步调整。

美股投资网调研显示,投资者正从最初的“AI万能论”向更实际的“看业绩兑现”阶段转变,预期在未来阶段,大盘内的赢家与输家会更加分化。尽管AI长线机遇并未改变,但短期内投资者对其对软件和传统科技盈利的影响仍存在显著担忧。

机构视角

近期机构对于科技板块的观点分化明显。

高盛方面,分析师曾多次提示AI投资热潮中的风险正在从抽象主题转向对盈利兑现的更高要求。在他们看来,当前市场对AI的热情可能已过度反映未来增长预期,而真正要支撑科技股估值的,是盈利与现金流的实际改善。

UBS最新将美国科技板块评级从“增持/好于大市”下调至“中性”。该行指出几个关键风险:

- 首先是超大规模云服务厂商的资本支出可能放缓,这可能压制长期对芯片和相关软件的需求;

- 其次,在某些细分领域,AI技术带来的竞争正加剧传统软件公司的不确定性;

- 另外,部分硬件类标的估值已处于高位,未来若支出增长不及预期,将更易受到市场质疑。

尽管如此,UBS并未否定AI长期逻辑,强调机会不局限于单一细分行业。

这种机构态度的转变反映出两个重要信号:

- 一是短期技术与估值风格波动可能加剧;

- 二是长期AI的投资价值仍被大多数顶级机构认可,但伴随的是更严格的盈利兑现标准与投资分化。

市场正在从“无限想象”走向“有条件选择”。

接下来的内容更加精彩,文章很长没看完,先点赞收藏,关键时刻能帮忙!

“下一个AI受害者”出现了

AI对传统商业模式的威胁正在股市蔓延,从软件公司扩散至更多行业。

财富管理成最新“被点名行业”

美东时间周二,市场将目光投向财富管理板块。触发点并非宏观数据,而是一款工具的发布。

金融软件公司 Altruist Corp. 当天推出一款面向理财顾问的AI税务与策略工具,可自动生成个性化税务方案、工资单、账户对账单及相关文件,试图将原本高度依赖人工经验的工作流程模块化、自动化。

这并非传统意义上的“技术升级”,而是直接触及财富管理公司的核心收费环节。

市场反应迅速而激烈。

- 嘉信理财(SCHW)——头部折扣券商,盘中一度下跌9.5%,收盘跌7.4%;

- Raymond James Financial(RJF)、LPL Financial(LPLA)——独立理财顾问平台代表,午盘跌幅一度分别超过9%和11%,收盘仍下跌近9%和逾8%;

- Stifel Financial(SF)——中型投行与财富管理公司,盘中跌超7%,收盘跌幅收敛至3.8%。

彭博行业研究分析师 Neil Sipes 指出,此轮抛售的核心,并不在于短期盈利变化,而是市场开始重新定价财富管理模式在AI冲击下的长期竞争结构。

投资者担忧的焦点集中在三个层面:

- 效率优势是否会被迅速复制

- 费率是否面临系统性压缩

- 客户黏性是否仍然稳固

保险经纪股“提前中招”

就在前一个交易日,保险经纪板块已率先承压。标普500保险指数单日下跌3.9%,创2025年10月以来最大跌幅。

- Willis Towers Watson(WTW)——全球大型保险经纪与咨询公司,单日暴跌12%,创2008年以来最大跌幅;

- Arthur J. Gallagher(AJG)——中高端商业保险经纪商,股价下跌9.9%;

- Aon(AON)——全球保险与再保险经纪巨头,当日下跌9.3%。

市场将抛售归因于对AI工具削弱保险经纪“中介价值”的担忧。投资者担心自动化比价与咨询功能成熟后,行业长期费率和市场份额可能受到挤压,叠加估值偏高,触发集中回撤。

Anthropic这轮情绪的“震源”

如果要追溯这轮抛售的源头,答案并不在金融行业。真正引爆市场的,是 Anthropic 上周发布的一系列新工具。这些产品的目标非常明确:将原本由专业人士完成的任务——法律研究、数据整理、金融分析、代码协作——直接交给AI执行。

结果是,抛售迅速从“担心被替代的行业”蔓延至整个软件板块。从 Expedia(EXPE)、Salesforce(CRM),到伦敦证券交易所集团(LSEG),均未能幸免。

在上周五反弹之前,软件ETF IGV 在前四个交易日累计下跌约12%。

- 汤森路透(TRI)上周单周暴跌20%,创90年代上市以来最大周跌幅;

- Morningstar(MORN)录得2009年以来最差单周表现;

- HubSpot(HUBS)、Atlassian(TEAM)、Zscaler(ZS)跌幅均超过16%。

媒体统计显示,仅软件、金融服务和资产管理三大板块,上周市值合计蒸发约6110亿美元。

市场在从“受益者叙事”转向“受害者定价”

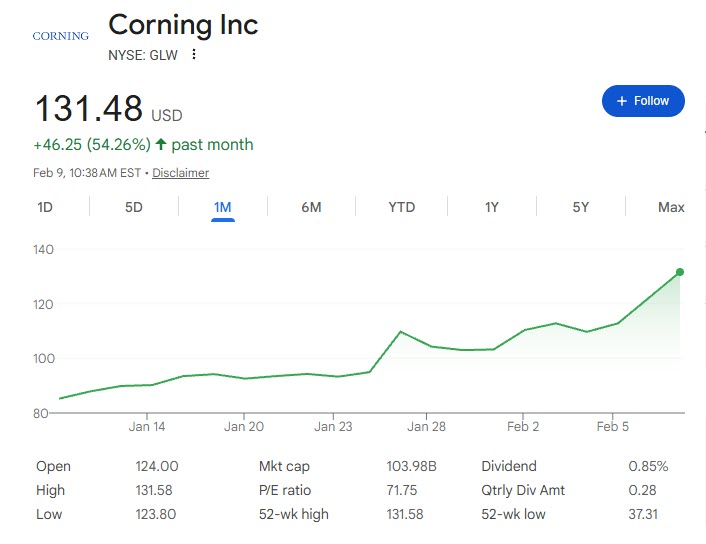

过去两年,AI投资逻辑高度集中在供给侧。算力、芯片、网络、能源,几乎成为确定性最强的共识交易。

自2022年底以来,半导体相关指数涨幅超过两倍;

IGV累计上涨约61%;

同期标普500涨幅约81%。

但随着 Anthropic、OpenAI、谷歌等公司不断将工具直接推向终端用户,市场开始意识到:AI的影响不再停留在“效率提升”,而是可能重塑价值分配。

KeyBanc 软件分析师 Jackson Ader 的判断颇具代表性:“当公司业绩或指引稍有不及,就会被迅速放大为结构性问题,市场开始质疑整个板块的定价基础。”

传统软件公司首当其冲。

Salesforce(CRM)较2024年12月高点回撤约48%;

ServiceNow(NOW)自2025年1月高位回落约57%。

基本面崩塌,还是情绪过冲?

从资金行为看,情绪确实偏激。

高盛主经纪商数据显示,软件成为今年以来净卖出最多的板块。截至2月3日,对冲基金对软件的净敞口已降至不足3%,而2023年高点曾达到18%。

但另一面,盈利预期并未同步恶化。彭博行业研究汇总显示,华尔街分析师目前预计,标普500软件与服务成分股2026年盈利增长19%,高于几个月前的16%。

Boston Partners 全球市场研究总监 Michael Mullaney 指出:“市场假设运营指标即将见底,我对此并不完全认同。即便存在颠覆,利润和利润率未必会系统性坍塌。”

他的结论:如果是长期成长型投资者,这一阶段的剧烈回撤,反而提供了筛选优质公司的窗口。

美股投资网认为,这轮“遍寻AI受害者”的过程,本质上是一次估值与商业模式的压力测试。

AI并不会一夜之间摧毁行业,但它正在迫使市场重新回答一个问题:哪些收费模式,是真正基于不可替代的价值;哪些只是建立在信息不对称与流程摩擦之上。

短期内,波动仍会持续。但当情绪退潮,真正的分化,才刚刚开始。